Что-то явно идет не так. Центробанки, глядя на застывшую на повышенных уровнях инфляцию, рвут на себе волосы. Их более чем годовые усилия по сдерживанию роста цен пока идут коту под хвост. В итоге центробанки Австралии и Канады возобновляют циклы ужесточения денежно-кредитной политики. Пауза же ФРС ослабляет доллар США. Но не надолго. Рынок пока не верит в повышение ставки по федеральным фондам на 50 б.п в 2023, но ему придется поверить.

В теории циклы монетарной рестрикции должны охлаждать экономику и способствовать возвращению инфляции к таргету в 2%. На практике рынки труда остаются удивительно горячими, падение цен идет со скрипом, а экономика США выглядит здоровой. В отличие от еврозоны, которая на рубеже 2022-2023 впала в техническую рецессию. Причины устойчивости американского ВВП к самому агрессивному циклу повышения ставок следует искать в масштабных фискальных стимулах, а также в перебоях в поставках из-за пандемии COVID-19. Они заставили работодателей зубами держаться за своих сотрудников.

Валютный блок пострадал от вооруженного конфликта в Украине и от связанного с ним энергетического кризиса, однако передача денежно-кредитной политики экономике в Европе идет быстрее, чем в США. Возможно, Allianz Global Investors прав, утверждая, что пока повышение ставки по федеральным фондам не дало никакого эффекта. Но оно ударит по экономике и финансовым рынкам, обязательно ударит.

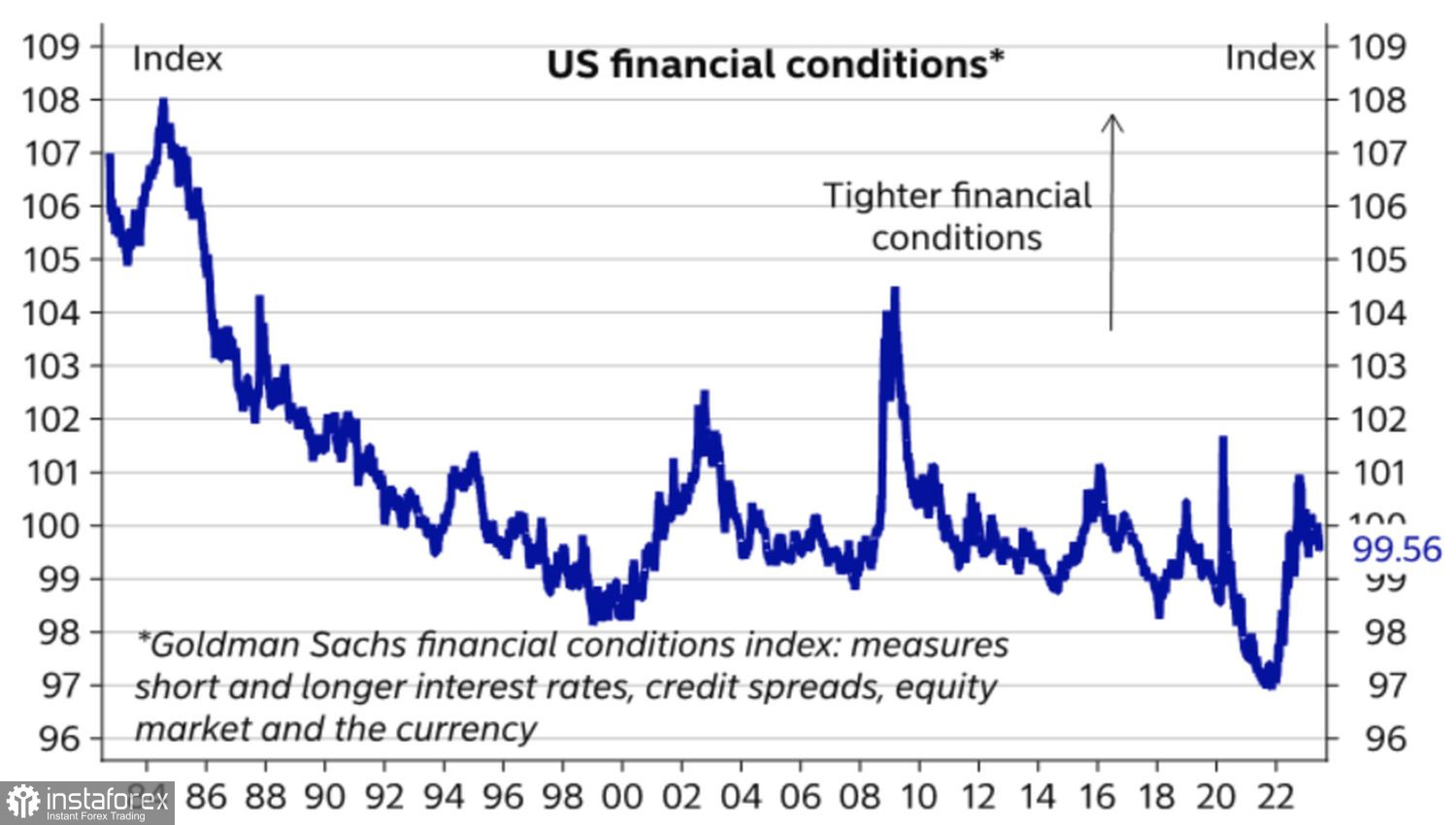

В любом случае, ФРС считает свою работу невыполненной и прогнозирует повышение стоимости заимствований еще на двух заседаниях FOMC в 2023 до 5,6%. Центробанк не удовлетворяет динамика финансовых условий. Поэтому от Джерома Пауэлла следует ожидать «ястребиной» риторики в его выступлениях перед американскими Палатой представителей и Сенатом.

Динамика финансовых условий в США

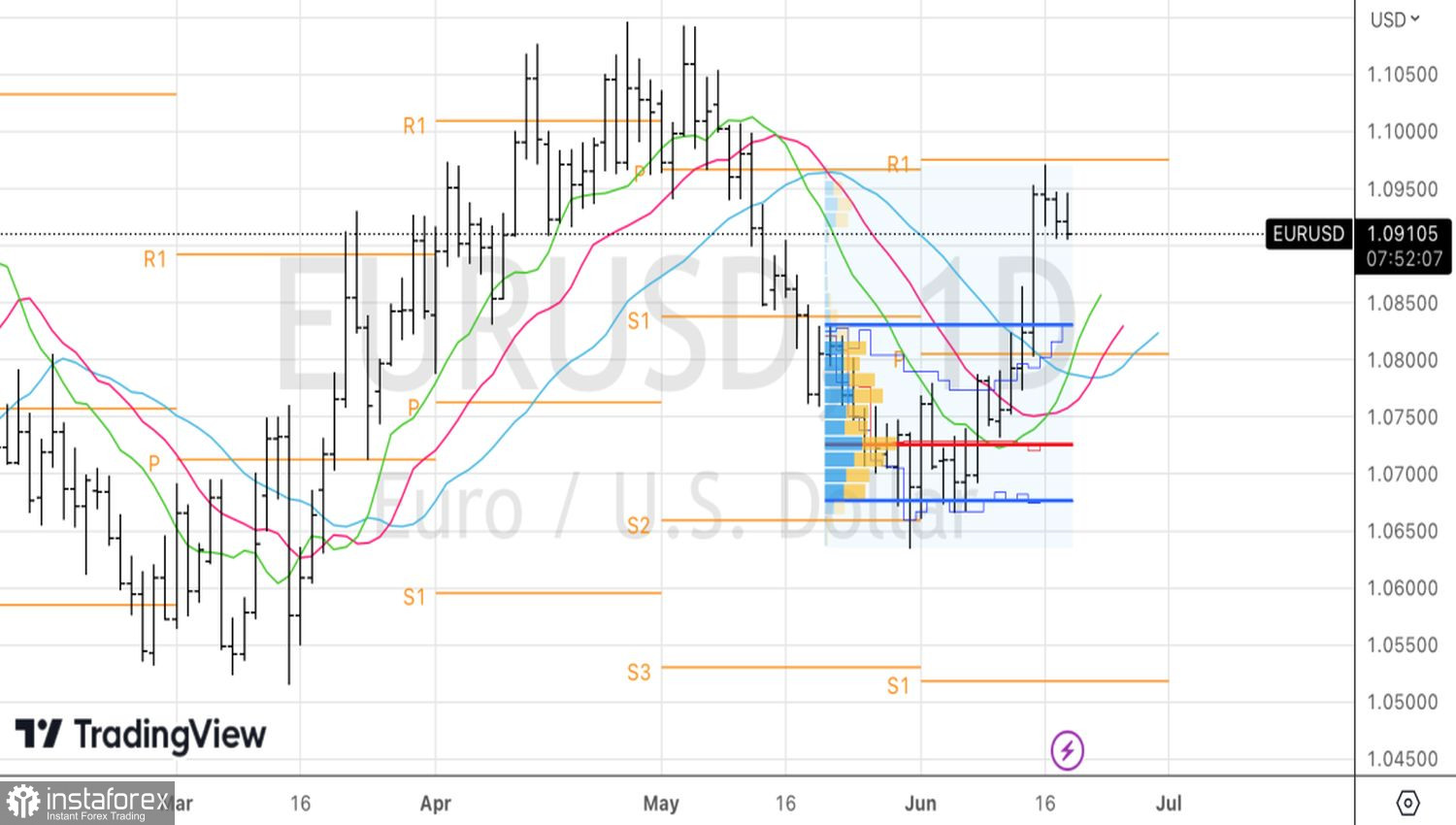

В Европе ситуация несколько иная. Обладая менее гибким рынком труда, чем в США, еврозона может рассчитывать на его более быстрое охлаждение. Как и на охлаждение экономики в целом. Да, базовая инфляция остается на повышенных уровнях, однако в ближайшие месяцы она начнет снижаться. Это дает основания Nordea считать, что рынки переоценивают рвение ЕЦБ. На самом деле цикл монетарной рестрикции закончится в еврозоне в июле на уровне ставки по депозитам в 3,75%. Как только рынки это поймут, они уронят EUR/USD к 1,07 в течение лета. В целом основная валютная пара, по мнению Nordea, будет торговаться в диапазоне 1,06-1,1 в 2023. В 2024 она пойдет выше.

Пока же американский доллар ждет выступления Джерома Пауэлла перед Конгрессом. Судя по реакции на итоги июньских заседаний ФРС и ЕЦБ, инвесторы верят словам. Поэтому риторика председателя Федрезерва наверняка повлияет на EUR/USD.

Технически на дневном графике основной валютной пары имеет место отыгрыш доджи-бара. Это позволяет нам придерживаться прежней стратегии. Наращиваем сформированные из области 1,0965-1,0975 короткие позиции по EUR/USD на прорывах поддержек на 1,091 и 1,0895.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română