Інвестори продовжують шалено вірити в те, що споживча інфляція в Америці може не тільки зупинитися в зростанні, але і нарешті розвернутися вниз і почати знижуватися після декількох місяців підвищення.

Сьогодні виходять воістину найважливіші новини для фінансового світу – дані індексу споживчих цін (CPI) за квітень у США. Відповідно до консенсус-прогнозу, у місячному вираженні зростання інфляції у квітні має зберегти березневий темп зростання 0.4%, а його співвідношення рік до року може бути скориговано з березневих 3.5% до 3.4% минулого місяця.

Чому ринок усім своїм виглядом показує, що вірить у зниження інфляції, а отже, у старт зниження процентних ставок ФРС, точніше її споживчого крила, адже виробнича інфляція, навпаки, зросла?

Розгляньмо всі «за» та «проти». Спочатку нехай будуть фактори, що підтримують віру в те, що індекс споживчих цін або споживча інфляція досягла максимуму на нинішньому економічному циклі і може розгорнутися вниз.

Перша причина є найбільш суттєвою. У квітні американська економіка отримала помітно менше нових робочих місць, всього 175 000 проти переглянутого у бік підвищення 315 000 у березні. Передбачалося, що кількість впаде до 238 000. Рівень безробіття зріс до 3,9% з 3,8%. Середня погодинна заробітна плата знизилася у річному вираженні до 3.9% з 4.1%, а минулого місяця вона скоригувалась з 0.3% до 0.2%.

Друга. Виробничі показники вказують на уповільнення зростання економіки, а індекси зайнятості у невиробничому секторі (ISM) продемонстрували зниження.

Третій. Впевненість самої ФРС і, найімовірніше, особисто самого голови Дж. Пауелла в тому, що зниження інфляції в поточному році обов'язково відбудеться, а значить регулятор почне пом'якшення грошової політики.

Четверта. Сам стан американської економіки свідчить про жахливі диспропорції. Відзначається позитивна динаміка у сфері послуг та скорочення у реальному секторі економіки.

Можна й надалі перераховувати, але зупинюся на цьому.

А тепер причини, чому зниження інфляції до заповітного рівня 2% може цього року і не відбутися.

Перша – це високі держвитрати, що все ще зберігаються, в рамках економічної програми Демократичної партії. Це призводить до підтримки незаможного населення США і цим стимулює підвищення попиту товари, але це шлях зростання інфляції.

Друга причина. Це розбухаючий ринок послуг, що збільшує кількість у цьому секторі нових робочих місць, а це знову стимулювання попиту на товари та, як наслідок, підтримка інфляції.

Третій. Проблеми у реальному секторі економіки, високі тарифи на енергоресурси, високі ставки страхування та оренди приміщень. Все це призводить до зростання витрат та виливається у підвищенні цін на готову продукцію. Опубліковані у вівторок дані яскраво вказують на це.

Четверта. Геополітична діяльність Америки, яка призводить до перетікання капіталів, насамперед із Європи до Штатів, що збільшує попит на інвестиційні продукти та супутні послуги.

П'ята причина – це цілком комфортний для Федрезерву рівень відсоткових ставок, який не вбиває національну економіку до кінця, але при цьому стримує зростання інфляції.

Ці лише деякі з основних причин «за» та «проти» старту зниження ставок. Вважаю, що ФРС не зрізатиме процентні ставки цього року, року президентських виборів. Якщо це і станеться, то тільки в тому випадку, якщо інфляція справді почне падати і закріпиться нижче за рівень 3%. Але для цього необхідна динаміка зниження як мінімум три місяці поспіль. Але чи так буде? Питання залишається відкритим.

Що очікується сьогодні на ринках?

Якщо дані індексу споживчих цін справді покажуть зниження, хай навіть невелике, це може стимулювати спекулятивні дії, спрямовані на купівлю акцій компаній та держоблігацій США, продаж долара на валютних ринках. Загалом це можна буде характеризувати як зростання оптимізму щодо першого зниження відсоткових ставок вже у вересні цього року.

Але якщо надії інвесторів не виправдаються, можна буде спостерігати різке зміцнення курсу долара, продажу на ринках акцій і не тільки в Штатах. Це також призведе до нової хвилі розпродажів трежеріс і, як наслідок, до зростання їхньої прибутковості.

Щодо моєї думки, то я б не був таким оптимістичним, враховуючи описані вище основні пункти «за» і «проти».

Прогноз дня:

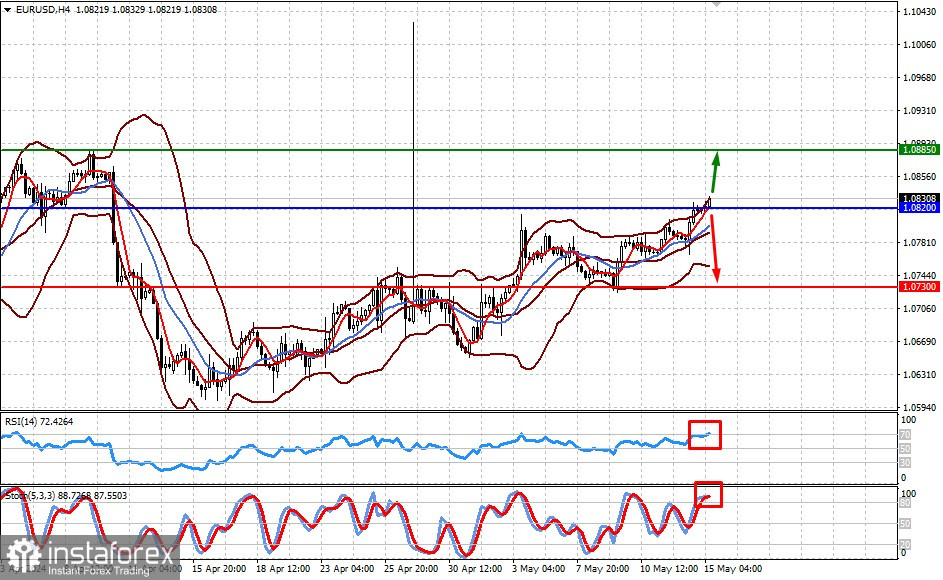

EUR/USD

Пара торгується вище за рівень підтримки 1.0820. Зниження інфляції у США може стимулювати подальше відновлення пари, і на цій хвилі вона може зрости до 1.0885. Водночас зниження інфляційного тиску однозначно може призвести до падіння пари нижче за позначку 1.0820 та її зниження до 1.0730.

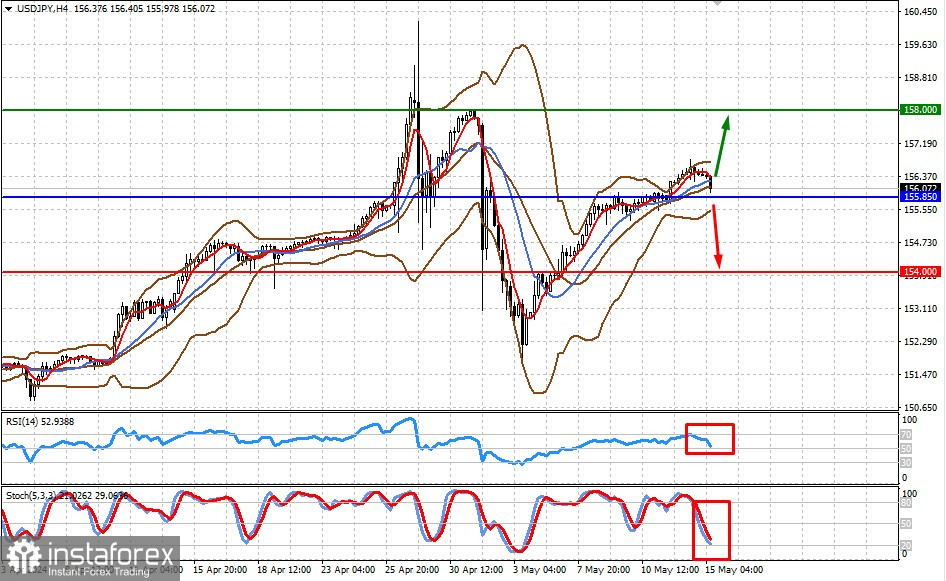

USD/JPY

Пара знаходиться вище за позначку 155.85. Якщо дані щодо інфляції покажуть її підвищення, це може підтримати пару і вона підросте до 158.00. Водночас зниження інфляційного тиску може призвести до падіння пари нижче за позначку 155.85 та її падіння до 154.00.

Українська

Українська

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Română

Română