Инвесторы продолжают неистово верить в то, что потребительская инфляция в Америке может не только остановиться в росте, но и наконец-то развернуться вниз и начать снижаться после нескольких месяцев повышения.

Сегодня выходят поистине самые важные новости для финансового мира – данные индекса потребительских цен (CPI) за апрель в США. Согласно консенсус-прогнозу, в месячном выражении рост инфляции в апреле должен сохранить мартовский темп роста 0.4%, а его соотношение год к году может быть скорректировано с мартовских 3.5% до 3.4% в прошлом месяце.

Почему рынок всем своим видом показывает, что верит в понижение инфляции, а значит в старт снижения процентных ставок ФРС, точнее ее потребительского крыла, ведь производственная инфляция, наоборот, выросла?

Давайте рассмотрим все «за» и «против». Сначала пусть будут факторы, поддерживающие веру в то, что индекс потребительских цен или потребительская инфляция достигла максимума на нынешнем экономическом цикле и может развернуться вниз.

Первая причина наиболее существенная. В апреле американская экономика получила заметно меньшее количество новых рабочих мест, всего 175 000 против пересмотренного в сторону повышения 315 000 в марте. Предполагалось, что количество упадет до 238 000. Уровень безработицы подрос до 3.9% с 3.8%. Средняя почасовая заработная плата снизилась в годовом выражении до 3.9% с 4.1%, а в прошлом месяце она скорректировалась с 0.3% до 0.2%.

Вторая. Производственные показатели указывают на замедление роста экономики, а индексы занятости в непроизводственном секторе (ISM) продемонстрировали снижение.

Третья. Уверенность самой ФРС и, скорее всего, лично самого председателя Дж. Пауэлла в том, что снижение инфляции в текущем году обязательно произойдет, а значит регулятор приступит к смягчению денежной политики.

Четвертая. Само состояние американской экономики указывает на чудовищные диспропорции. Отмечается положительная динамика в сфере услуг и сокращение в реальном секторе экономики.

Можно и далее перечислять, но остановлюсь на этом.

А теперь причины, почему снижение инфляции к заветному уровню 2% может в текущем году и не состояться.

Первая – это все еще сохраняющиеся высокие госрасходы в рамках экономической программы Демократической партии. Это приводит к поддержке неимущего населения США и тем самым стимулирует повышение спроса на товары, а это путь к росту инфляции.

Вторая причина. Это разбухающий рынок услуг, что увеличивает количество в этом секторе новых рабочих мест, а это снова стимулирование спроса на товары и, как следствие, поддержка инфляции.

Третья. Проблемы в реальном секторе экономики, высокие тарифы на энергоресурсы, высокие ставки страхования и аренды помещений. Все это приводит к росту затрат и выливается в повышении цен на готовую продукцию. Опубликованные во вторник данные ярко на это указывают.

Четвертая. Геополитическая деятельность Америки, которая приводит к перетоку капиталов, в первую очередь из Европы в Штаты, что увеличивает спрос на инвестиционные продукты и сопутствующие этому услуги.

Пятая причина – это вполне комфортный для Федрезерва уровень процентных ставок, который не убивает до конца национальную экономику, но при этом сдерживает рост инфляции.

Эти лишь некоторые из основных причин «за» и «против» старта снижения ставок. Полагаю, что ФРС не будет срезать процентные ставки в текущем году, году президентских выборов. Если это и произойдет, то только в том случае, если инфляция действительно начнет падать и закрепится ниже уровня 3%. Но для этого необходима динамика снижения, как минимум три месяца подряд. Но будет ли так? Вопрос остается открытым.

Что можно ожидать сегодня на рынках?

Если данные индекса потребительских цен действительно покажут снижение, пусть даже небольшое, это может стимулировать спекулятивные действия, направленные на покупки акций компаний и гособлигаций США, продажи доллара на валютных рынках. В целом это можно будет характеризовать как рост оптимизма в отношении первого снижения процентных ставок уже в сентябре этого года.

Но если надежды инвесторов не оправдаются, то можно будет наблюдать резкое укрепление курса доллара, продажи на рынках акций и не только в Штатах. Это также приведет к новой волне распродаж трежерис и, как следствие, к росту их доходности.

Что касается моего мнения, то я бы не был бы столь оптимистичным, учитывая описанные выше основные пункты «за» и «против».

Прогноз дня:

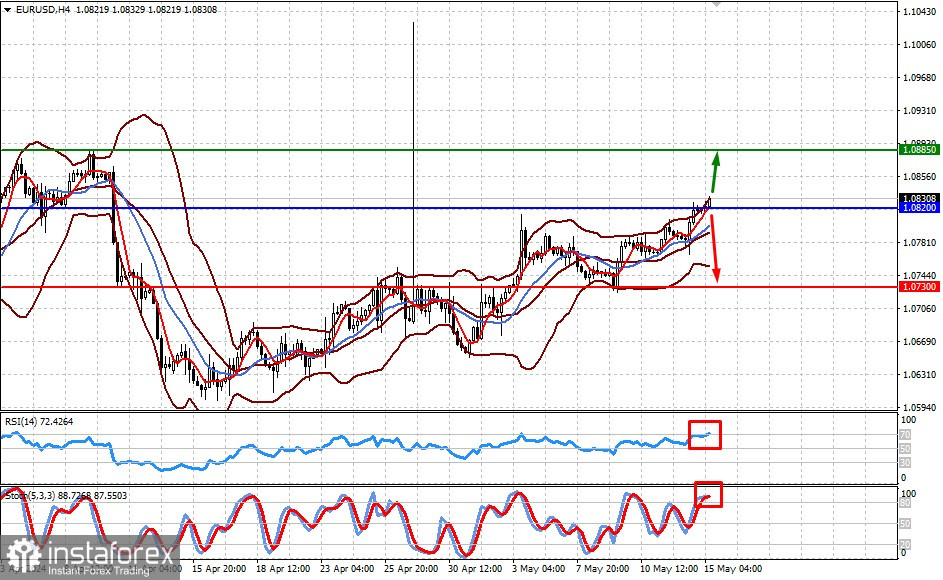

EUR/USD

Пара торгуется выше уровня поддержки 1.0820. Снижение инфляции в США может стимулировать дальнейшее восстановление пары, и на этой волне она может вырасти к 1.0885. В то же время снижение инфляционного давления однозначно может привести к падению пары ниже отметки 1.0820 и ее снижению к 1.0730.

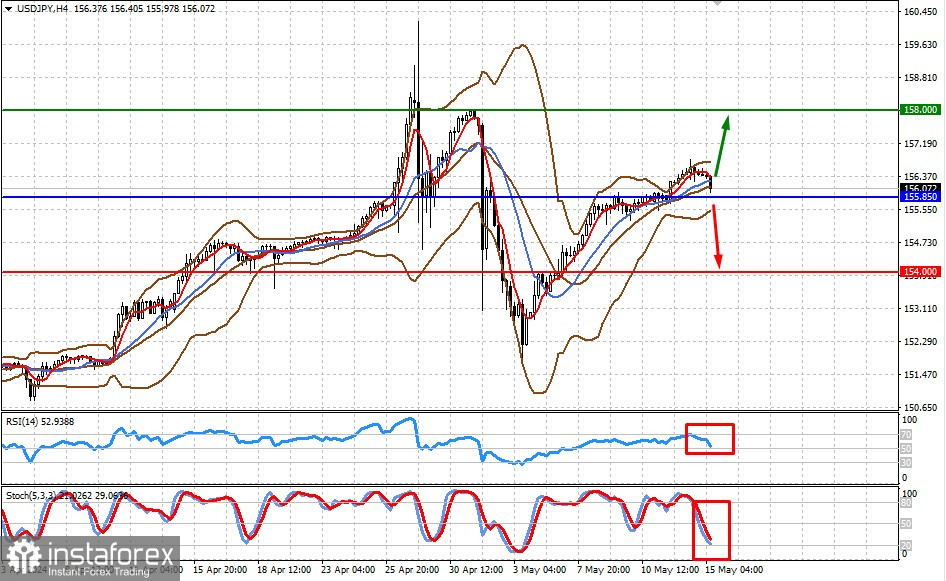

USD/JPY

Пара находится выше отметки 155.85. Если данные по инфляции покажут ее повышение, то это может поддержать пару и она подрастет к 158.00. В то же время снижение инфляционного давления может привести к падению пары ниже отметки 155.85 и ее падению к 154.00.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română