Във вторник, преди публикуването на важни данни за инфлацията, индексите Nasdaq и S&P 500 показаха умерен ръст, въпреки спада във финансовия сектор. Това стана преди сезона за отчитане на печалби на водещите американски банки, който започва в петък.

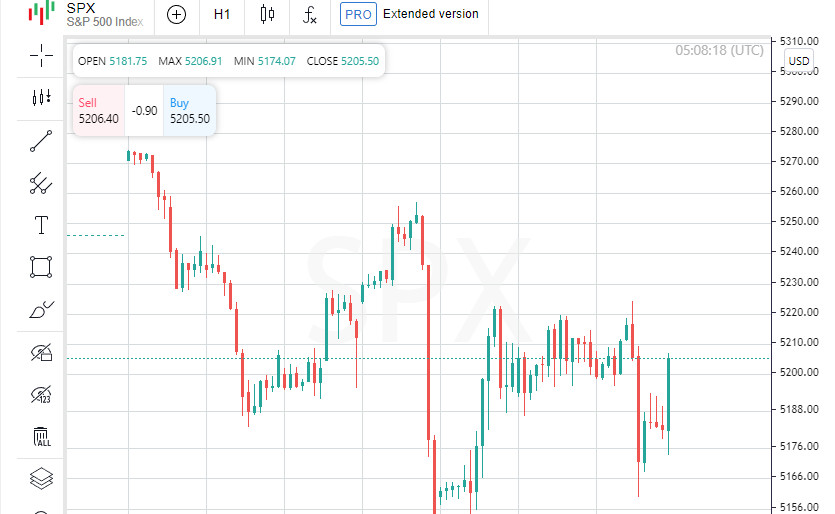

Композитният индекс на Nasdaq, подпомаган от силата на полупроводниците, записа значителен прираст, докато S&P 500 регистрира минимален ръст. Промените в индустриалния индекс Dow Jones бяха почти незабележими.

Инвеститорите бяха фокусирани върху потребителския индекс на цените за сряда, който може да окаже значително въздействие върху решенията за корекции на лихвените проценти на Федералния резерв в светлината на последните положителни икономически данни, включително впечатляващ доклад за пазара на труда.

Сред големите банки, чиито отчети вълнуваха пазара, бяха JPMorgan Chase & Co, Wells Fargo & Co и Citigroup Inc, които са включени в банковия индекс на S&P и показаха спад в търговията си в последно време.

"Печалбите на финансовите компании за първото тримесечие обикновено определят темпото за целия сезон," каза Бил Нортни, който е старши директор на инвестициите в У.С. Банк Уелт Мениджмънт в Билингс, Монтана. "Виждаме цикличните сектори като мярка за общото здраве на корпоративния пейзаж в Съединените щати."

Анализаторите предвиждат, че инфлацията постепенно ще спадне към целевото ниво от 2% на Федералния резерв. Въпреки това Националната федерация на малките предприятия във вторник съобщи, че оптимизмът сред малките фирми падна на най-ниско ниво за последните 11 години през март, като инфлацията е най-големият проблем.

"Спадът в настроението на малките бизнеси е ключов сигнал," подчерта Грийн. "Това е повторение на тенденцията от последните години, където големите компании се чувстват уверено, докато малките фирми изпитват значителни затруднения."

Индустриалният индекс Дау Джоунс спадна с 9.13 точки или 0.02%, за да приключи на 38883.67. S&P 500 нарасна с 7.52 точки или 0.14%, за да приключи на 5209.91, докато Nasdaq Composite нарасна с 52.68 точки или 0.32%, за да приключи на 16306.64.

От 11-те ключови сектора в S&P 500, деветима постигнаха печалби, като най-големи печалби постигна секторът на недвижимите имоти. Секторът на финансовите услуги показа най-малко динамика.

Според последните прогнози на LSEG, общият раст на печалбите за първото тримесечие за компаниите от S&P 500 се очаква да достигне 5% годишно, намалявайки от първоначалните очаквания от 7.2% в началото на тримесечието.

Акциите, свързани с криптовалути и блокчейн технологии, спаднаха, отразявайки намалението на стойността на биткойн. В частност, акциите на Coinbase Global и софтуерния разработчик MicroStrategy спаднаха съответно с 5.5% и 4.8%.

Акциите на Moderna се отличиха, като нараснаха с 6.2% след като обявиха положителни резултати от ранно медицинско изпитване на персонализирано кръвсердечо ваксина, разработено с Merck.

Акциите на Alphabet Inc също нараснаха с 1.1%, придвижвайки компанията към значимата милница от $2 трилиона пазарна капитализация.

На борсата в Ню Йорк, преобладаващите печеливши превъзхождаха по брой падащите със съотношение 1.44 : 1. На Nasdaq преобладаващите печеливши превъзхождаха падащите със съотношение 1.33 : 1.

Цените на петрола спаднаха за втори пореден ден, докато преговорите за постигане на примирение в Газа продължават, срещайки пречки от египетските и катарски посредници. В понеделник, цените на Brent петрол паднаха за първи път след последните пет търговски сесии, докато цената на американския петрол падна за първи път след последните седем дни.

Доларът показва стабилност в очакване на инвеститорите за предстоящите данни за инфлацията в САЩ, които се очаква да бъдат публикувани в сряда. Междувременно, японската йена остава близо до най-ниските си нива за години, подтиквайки трейдърите да бъдат наясно за възможни действия от страна на Япония за стабилизиране на валутата.

Тези очаквания се очертават добре за първите квартални отчети на големите банки в петък.

"Ние сме на ръба на важни данни за инфлация и финансови отчети. Някои инвеститори може да изберат по-консервативна стратегия преди тези ключови събития," каза Джеф Клайнтоп, главен глобален инвестиционен стратег на Шваб.

"Въпреки силното представяне на борсата през първото тримесечие, остава въпросът дали печалбите бяха достатъчно силни, за да подкрепят това развитие и дали насоките от бизнес лидерите ще бъдат в състояние да потвърдят по-уверените очаквания за раст, които пазарът вече е включил в цените си?"

В началото на търговския ден акциите показаха ръст, но после динамиката ослабя, и към края на търговията някои от тях успяха частично да възвърнат загубените позиции.

Гийн Голдман, главен инвестиционен директор на Cetera Investment Management, каза: "С текущите високи оценки и въпроси за плановете на Федералния Резерв, пазарите точно отразяват ситуацията. Всяко по-високо от очакваното показание на CPI би могло да затрудни оптимизма за намаляване на лихвите на Фед-а."

Световният акцизен индекс MSCI нарасна с 1,32 точки или 0,17% до 779,36, възстановявайки се след предварително падане от около 0,5%.

Индексът STOXX 600 на Европа падна с 0,61%, докато инвеститорите чакаха изявление от Европейската централна банка в четвъртък, като отдадоха специално внимание на всякакви коментари от президента Кристин Лагард за евентуално намаление на лихвите през юни.

Доходностите на американските облигации паднаха в очакване на публикуването на данните за инфлацията в САЩ.

Очакванията за намаление на лихвите в САЩ са ослабели поради продължаващата икономическа активност. Пазарите оценяват вероятността за намаляване на лихвите с 25 основни точки през юни на около 56%, спрямо 61,5% на седмична база, според анализите от инструмента FedWatch на CME Group.

Доходността на 10-годишните американски казначейски облигации спадна с 6,6 базисни точки до 4,358%, намалена от 4,424% в края на предходния ден, докато доходността на 30-годишните облигации спадна с 5,7 базисни точки до 4,4964%.

Доходността на двугодишните американски казначейски бележки, които често реагират на промените в очакванията за лихвените проценти, намаля с 5,1 базисни точки, падайки до 4,7384% от 4,789% в края на понеделника.

Валутният пазар остана непроменен, с индекса на щатския долар намалявайки с 0,02% до 104,09, докато еврото ослаби с 0,01% до $1.0857. Срещу японската йена доларът загуби 0,03%, установявайки се на 151,74.

Министърът на финансите на Япония Шуничи Сузуки подчерта, че страната е отворена за всички възможности за справяне с прекомерните флуктуации на йената, повтаряйки готовността на страната да реагира на наскорошния рязък спад на валутата.

В енергийния сектор, въпреки продължаващата нестабилност в Близкия изток, Агенцията за енергетика на САЩ (EIA) коригира нагоре прогнозите си за производството на суров петрол на текущата и следващата година, както и повишава прогнозите си за глобалните и домашните цени на петрола.

Според анализаторите цената на златото на място постигна нов рекорд в осем поредни сесии, подкрепена от силните покупки от централните банки и нарастващата геополитическа нестабилност.

Цената на златото на място увеличи с 0,57%, достигайки $2,352.23 на унция. В същото време, фючърсите на златото в САЩ показаха нарастване от 0,84%, установявайки се на $2,351.40 на унция.

Български

Български

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română