À l'approche de la réunion de deux jours de la Réserve fédérale les 27 et 28 janvier, le dollar se présente dans un état à la fois calme et potentiellement instable pour les marchés. La décision formelle sur le taux d'intérêt n'est guère contestée : le consensus s'attend à ce que le taux directeur soit maintenu dans la fourchette de 3,50 à 3,75%. Cela signifie que le simple fait de la décision est déjà intégré dans les prix et est peu susceptible de constituer une nouvelle impulsion pour le dollar. Cependant, ce sont souvent ces moments qui sont les plus sensibles — lorsque le marché cesse de réagir à "quoi" et commence à réagir vivement à "comment" et "pourquoi".

Dans la configuration actuelle, le dollar ne se négocie pas comme le reflet du taux directeur actuel, mais comme une expression des attentes concernant la future politique monétaire. Pour les participants du marché, la question clé n'est pas ce que fera la Fed maintenant, mais combien de temps le régulateur considère que le régime de conditions financières strictes sera durable et persistant. Tout signal sur la durée anticipée de ce régime affecte directement les attentes de rendement des actifs en dollars et, par conséquent, la demande pour le dollar lui-même.

Lorsque le marché est convaincu que les taux resteront élevés plus longtemps, le dollar américain est soutenu par plusieurs canaux. Tout d'abord, les instruments en dollars deviennent relativement plus attrayants que d'autres alternatives. Ensuite, le rôle du dollar en tant que monnaie de financement et réservoir de liquidités se renforce. Troisièmement, les investisseurs sont moins enclins à parier sur un affaiblissement du dollar, car le risque d'un assouplissement prématuré semble limité.

Dans le même temps, il est important de comprendre que lorsque le scénario de base est déjà "établi", le dollar devient particulièrement sensible aux nuances rhétoriques. Le marché surveillera de près les déclarations de la Fed — l'équilibre entre les mentions des risques inflationnistes et économiques ainsi que tout signal indiquant à quel point le régulateur se sent à l'aise avec les conditions actuelles. Même de petits changements d'accentuation peuvent déclencher une modification des attentes et des mouvements du billet vert, non pas parce que les faits ont changé, mais parce que leur interprétation l'a fait.

Données macroéconomiques, marché de la dette et facteur de risque institutionnel

Avant que la Fed n'annonce sa décision, le dollar doit passer plusieurs tests intermédiaires, chacun pouvant renforcer ou affaiblir les attentes actuelles. La publication des données de confiance des consommateurs agit comme un baromètre rapide de la demande intérieure. Pour les marchés des changes, cela importe non par lui-même mais par son impact sur la perception de la résilience économique. Un consommateur plus confiant est un argument selon lequel l'économie peut résister à des conditions strictes, et donc la Fed n'aura pas besoin de se précipiter pour assouplir — une logique qui soutient le dollar via les attentes de taux.

Même des écarts modérés par rapport à l'indice de confiance avant la réunion de la Fed peuvent provoquer une réaction notable du dollar. Durant ces journées, le marché devient moins tolérant à l’incertitude et réagit plus rapidement aux signaux pouvant influencer l'équilibre des arguments au sein de la Fed.

Un facteur tout aussi important pour le trading intrajournalier est l'enchère de 70 milliards de dollars de bons du Trésor à 5 ans. Pour le dollar, c'est un point de contact crucial avec le marché de la dette. La demande pour l'enchère — ou son absence — se reflète directement sur les rendements du segment moyen, qui sont particulièrement sensibles aux attentes concernant la politique future de la Fed. Une forte demande signale la volonté des investisseurs de détenir une durée en dollar aux niveaux de rendement actuels, tandis qu'un faible placement pourrait accroître la pression sur les rendements et altérer le profil USD à court terme.

Ces facteurs se superposent à l'arrière-plan politico-institutionnel autour de la Fed. Une attention accrue aux questions légales et de personnel augmente l’incertitude et élève la prime de risque. Cela a un double effet sur le dollar. D'une part, l'incertitude croissante soutient souvent la demande de liquidités, et le dollar reste le principal véhicule de liquidité. D'autre part, la sensibilité du marché à la communication du régulateur augmente : tout discours est interprété à travers le prisme de la résilience institutionnelle et de la prévisibilité de la politique.

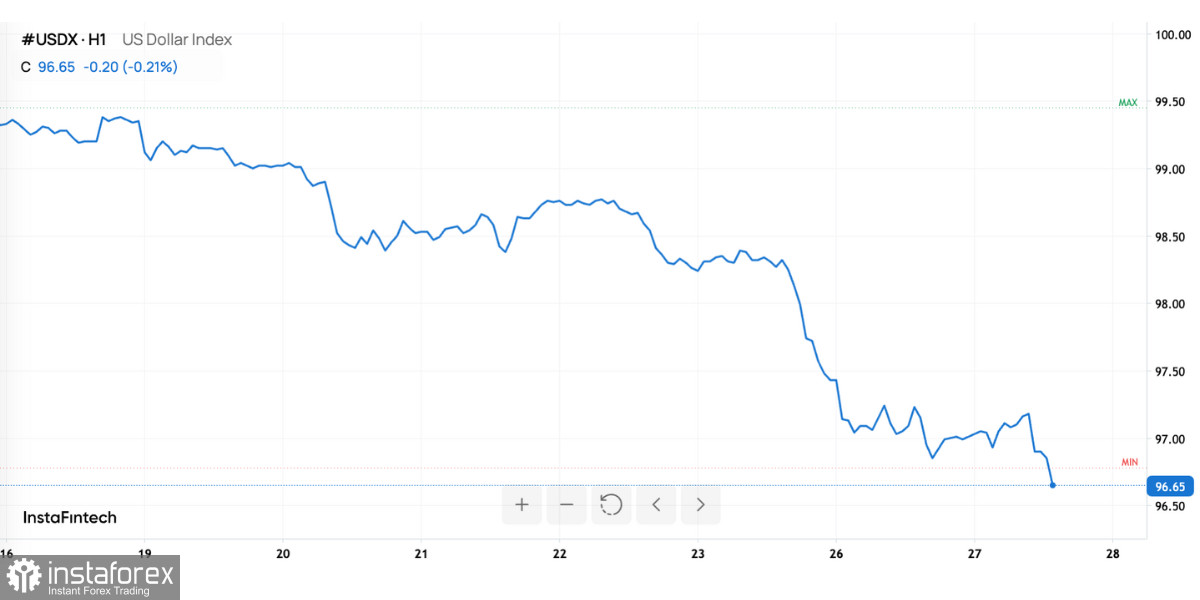

En conséquence, le dollar est dans un état de forte susceptibilité. Bien qu'il ne s'attende pas à une surprise en termes de taux, il est extrêmement sensible à la manière dont la Fed encadre le récit concernant l'économie et ses intentions. Ce récit déterminera si le dollar américain reste soutenu par des attentes de taux d'intérêt élevés pour une période prolongée ou s'il est confronté à un besoin de réajuster les positions.

En substance, le moment actuel pour le dollar est un test de confiance — confiance dans le fait qu'une politique stricte repose sur des bases solides et que la Fed contrôle la trajectoire qu'elle suit. Le marché cherchera à obtenir la réponse, non pas du chiffre des taux, mais des mots et du ton de la Fed.

Français

Français

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română