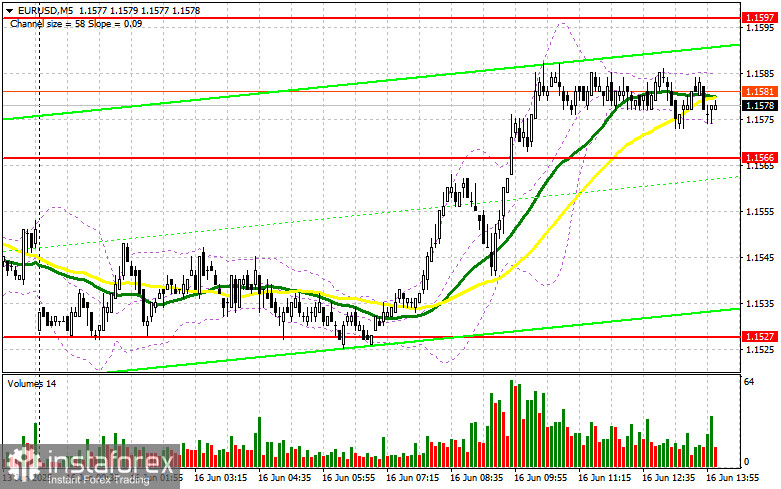

मेरे सुबह के पूर्वानुमान में, मैंने 1.1566 के स्तर पर ध्यान केंद्रित किया और इसके आधार पर ट्रेडिंग निर्णय लेने की योजना बनाई। आइए 5-मिनट के चार्ट पर नज़र डालें और विश्लेषण करें कि वहाँ क्या हुआ। ऊपर की ओर गति और ब्रेकआउट था, लेकिन कोई पुनः परीक्षण नहीं हुआ, इसलिए मैं बिना किसी ट्रेड के समाप्त हो गया। दिन के दूसरे भाग के लिए तकनीकी तस्वीर संशोधित की गई थी।

EUR/USD पर लॉन्ग पोजीशन खोलने के लिए:

इटली में मुद्रास्फीति में गिरावट दिखाने वाले डेटा ने दिन के पहले भाग में यूरो का समर्थन किया, क्योंकि ECB के पास अब मौद्रिक नीति को आसान बनाने के कम कारण हैं। दूसरी छमाही में, हम केवल एम्पायर मैन्युफैक्चरिंग इंडेक्स के आंकड़ों का इंतजार कर रहे हैं, जिससे अमेरिकी डॉलर में वृद्धि के लिए बहुत कम गुंजाइश है। केवल बहुत मजबूत डेटा ही EUR/USD जोड़ी पर दबाव को पुनर्जीवित कर सकता है।

यदि यूरो में गिरावट आती है, तो मैं 1.1562 पर नए समर्थन के आसपास काम करूंगा। वहां एक गलत ब्रेकआउट तेजी की प्रवृत्ति की निरंतरता और 1.1597 पर प्रतिरोध की ओर बढ़ने की प्रत्याशा में EUR/USD खरीदने का संकेत होगा। ऊपर से इस सीमा का एक ब्रेकआउट और पुनः परीक्षण प्रवेश बिंदु की पुष्टि करेगा, जो 1.1628 स्तर - मासिक उच्च को लक्षित करेगा। अंतिम लक्ष्य 1.1674 होगा, जहां मैं लाभ लेने की योजना बना रहा हूं।

यदि EUR/USD में गिरावट आती है और 1.1562 के आसपास कोई गतिविधि नहीं होती है, तो जोड़ी पर दबाव बढ़ जाएगा, संभावित रूप से इसे 1.1527 तक नीचे खींच सकता है। मैं इस स्तर पर एक गलत ब्रेकआउट के बाद ही खरीदने पर विचार करूंगा। अन्यथा, मैं 1.1495 से रिबाउंड पर लॉन्ग पोजीशन खोलने की योजना बना रहा हूँ, जिसका लक्ष्य 30-35 अंकों का इंट्राडे सुधार है।

EUR/USD पर शॉर्ट पोजीशन खोलने के लिए:

दिन के पहले भाग में विक्रेता अनुपस्थित थे, इसलिए जैसे-जैसे मध्य पूर्व में तनाव कम होता है, बड़े खिलाड़ी प्रतीक्षा-और-देखो दृष्टिकोण अपना सकते हैं। एक और ऊपर की ओर उछाल की स्थिति में, केवल 1.1597 के पास एक गलत ब्रेकआउट शॉर्ट पोजीशन का संकेत देगा, जो 1.1562 समर्थन को लक्षित करेगा। इस सीमा के नीचे एक ब्रेकआउट और समेकन एक अच्छा विक्रय सेटअप होगा, जिसमें 1.1527 की ओर बढ़ना होगा, जहाँ मूविंग एवरेज बुल के समर्थन में संरेखित हैं। अंतिम लक्ष्य 1.1495 होगा, जहाँ मैं लाभ लेने की योजना बना रहा हूँ।

यदि EUR/USD दिन के दूसरे भाग में बढ़ना जारी रखता है और विक्रेता 1.1597 के पास कार्रवाई करने में विफल रहते हैं, तो खरीदार जोड़ी को 1.1628 की ओर धकेल सकते हैं। मैं उस स्तर से ऊपर असफल समेकन के बाद ही बेचने पर विचार करूंगा। अन्यथा, मैं 1.1674 से पलटाव पर बेचने की योजना बना रहा हूं, जिसका लक्ष्य 30-35 अंक नीचे की ओर सुधार है।

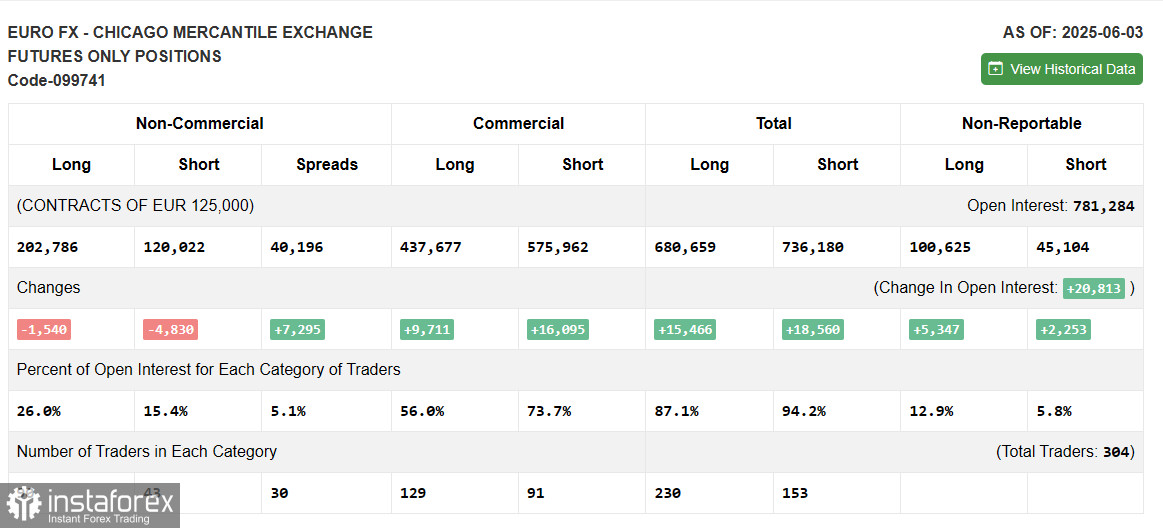

COT रिपोर्ट (व्यापारियों की प्रतिबद्धता) - 3 जून:

लॉन्ग और शॉर्ट दोनों पोजीशन में कमी आई। ब्याज दरों में कटौती करने का ईसीबी का निर्णय अपेक्षित था और इससे बाजार में शक्ति संतुलन में कोई बदलाव नहीं आया। उम्मीद है कि विनियामक सहजता चक्र को रोक देगा, जिससे यूरो की स्थिति और मजबूत हुई। यूरोजोन की जीडीपी रिपोर्ट भी यूरो की वृद्धि का समर्थन करती है, जो लंबी अवधि की तुलना में छोटी अवधि की स्थिति में बड़ी कमी को स्पष्ट करती है।

सीओटी रिपोर्ट के अनुसार, लंबी अवधि की गैर-वाणिज्यिक स्थिति 1,540 घटकर 202,786 रह गई, जबकि छोटी अवधि की गैर-वाणिज्यिक स्थिति 4,830 घटकर 120,022 रह गई। परिणामस्वरूप, लंबी अवधि और छोटी अवधि की स्थिति के बीच का अंतर 7,295 तक बढ़ गया।

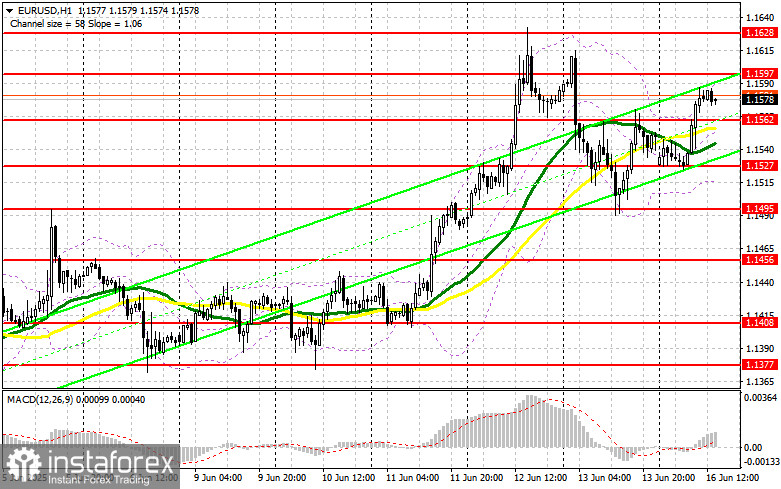

संकेतक संकेत:

चलती औसत:

ट्रेडिंग 30- और 50-दिवसीय चलती औसत से ऊपर हो रही है, जो जोड़ी में वृद्धि की आगे की संभावना को दर्शाता है।

नोट: लेखक H1 चार्ट पर चलती औसत पर विचार करता है, जो D1 चार्ट पर शास्त्रीय दैनिक चलती औसत से भिन्न हो सकता है।

बोलिंगर बैंड:

गिरावट के मामले में, 1.1525 के पास निचला बैंड समर्थन के रूप में कार्य करेगा।

संकेतक विवरण:

- चलती औसत (MA): अस्थिरता और शोर को सुचारू करके वर्तमान प्रवृत्ति की पहचान करता है। अवधि – 50 (चार्ट पर पीले रंग से चिह्नित);

- मूविंग एवरेज (MA): अवधि – 30 (चार्ट पर हरे रंग से चिह्नित);

- MACD (मूविंग एवरेज कन्वर्जेंस/डाइवर्जेंस): फास्ट EMA – अवधि 12, स्लो EMA – अवधि 26, SMA – अवधि 9;

- बोलिंगर बैंड: अवधि – 20;

- गैर-वाणिज्यिक व्यापारी: सट्टेबाज़ जैसे व्यक्तिगत व्यापारी, हेज फंड और बड़े संस्थान जो सट्टा उद्देश्यों के लिए वायदा बाज़ारों का उपयोग करते हैं और कुछ मानदंडों को पूरा करते हैं;

- लंबी गैर-वाणिज्यिक स्थितियाँ: गैर-वाणिज्यिक व्यापारियों द्वारा आयोजित कुल लंबी खुली स्थितियाँ;

- छोटी गैर-वाणिज्यिक स्थितियाँ: गैर-वाणिज्यिक व्यापारियों द्वारा आयोजित कुल छोटी खुली स्थितियाँ;

- कुल गैर-वाणिज्यिक शुद्ध स्थिति: के बीच का अंतर गैर-वाणिज्यिक व्यापारियों द्वारा धारित लघु और दीर्घ स्थिति।

हिन्दी

हिन्दी

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা Čeština

Čeština Українська

Українська Română

Română