Tidak sementara: inflasi akan berlanjutan

Penganalisis mungkin terlalu optimis mengenai ramalan mereka mengenai tahap kerosakan pandemik Covid-19. Musim luruh telah tiba, dan kebanyakan negara melaporkan mengenai rekod baru kes koronavirus: virus ini lebih tahan kerana kurang waktu siang dan terus menyebar ke seluruh dunia.

Akibatnya, langkah-langkah penutupan mengganggu rantaian bekalan dan mempengaruhi keuntungan perniagaan dan akhirnya KDNK beberapa negara. Langkah pandemi Cina sangat teruk. Sekatan ketat menghalang wabak baru dengan cepat. Namun, mereka juga menyebabkan kelewatan pengiriman di pelabuhan, dan pengimport harus menunggu pengiriman barang.

Pengimport terpaksa membayar lebih banyak untuk komoditi kerana kelewatan kerana harga dunia mencapai paras tertinggi sepanjang masa. Gas asli Eropah meningkat 25% dalam setengah bulan. Selain itu, minyak telah meningkat $ 80 setong untuk pertama kalinya sejak 2014. Baja mencapai paras tertinggi pada hari Jumaat, menunjukkan bahawa harga makanan (sudah mencecah tinggi 10 tahun) cenderung meningkat lebih tinggi.

Pertumbuhan harga makanan mungkin tidak begitu kuat sehingga mempengaruhi zon sederhana, di mana tanaman sudah ditanam. Namun, negara-negara yang menanam tanaman beberapa kali dalam setahun, dan juga ladang rumah hijau harus mengurangkan perbelanjaan mereka. Lebih-lebih lagi, petani sering mengambil pinjaman untuk menuai masa depan.

Sektor perkhidmatan benar-benar berkembang, walaupun tidak selalu disebabkan oleh perkembangan positif.

Secara ringkas, ini adalah garis besar ekonomi global hari ini.

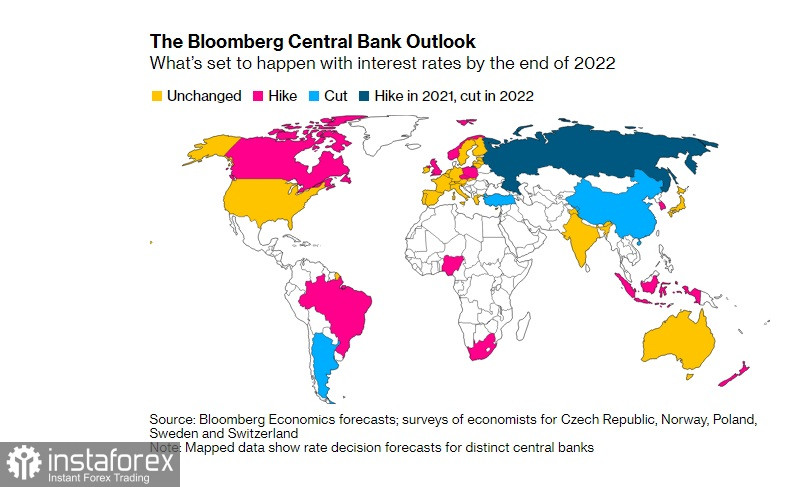

Akibatnya, bank pusat dunia semakin prihatin terhadap kenaikan inflasi.

Kadang-kadang sukar untuk menafsirkan kesan dasar kewangan yang lebih ketat terhadap rantaian bekalan yang rosak atau kekurangan tenaga. Walau bagaimanapun, ia tidak bertujuan untuk memperbaiki keadaan ekonomi.

Sebenarnya, bank pusat baru sahaja menghabiskan simpanan mereka. Adalah mustahil untuk mengekalkan dasar dovish yang lebih besar bagi kebanyakan negeri. Lebih-lebih lagi, perlu meminjam wang untuk terus memberikan pinjaman kepada bank dan perniagaan. Ia dilaksanakan melalui bon kerajaan dan korporat. Akibatnya, hutang negara semakin bertambah. Selain itu, pada saat pembayaran bunga jatuh tempo, pemerintah mungkin mengalami kesulitan membayar semua kontrak dan bon pemerintah dengan segera.

Oleh itu, masih terlalu awal untuk membincangkan ekonomi yang beroperasi dalam mod pandemik, walaupun terdapat laporan media yang berterusan mengenai berakhirnya krisis COVID-19 dan pemulihan ekonomi global.

Faktanya adalah sekiranya negara tertentu, misalnya UK, mengumumkan bahawa tindakan penguncian telah dicabut, masih ada sekatan ekonomi yang teruk di negara-negara lain dan mereka tidak dapat beroperasi dengan baik di bawah kontrak dengan Inggeris. Selain itu, yang paling penting di antaranya ialah ekonomi China.

Walau bagaimanapun, aspek-aspek ini tidak menjadi halangan bagi pengurus pelaburan untuk merancang hasil yang lebih tinggi ketika membeli bon. Sangat mudah dimengerti: mereka berkewajiban memberikan hasil yang lebih tinggi kepada pelanggan mereka, yang merupakan pelabur, untuk menutup kadar inflasi. Selain itu, mereka berhasrat untuk memperoleh keuntungan, walaupun sangat sulit untuk dilakukan dalam periode stagflasi. Akibatnya, mereka sering menggunakan aset berisiko dengan hasil tinggi seperti cryptocurrency. Ini adalah salah satu sebab mengapa bitcoin sangat disokong semasa penjualan.

Lebih-lebih lagi, stagflasi sudah biasa dilakukan oleh semua orang sejak dua minggu yang lalu. Kadar pengangguran terlalu tinggi. Selain itu, harga dan inflasi juga meningkat. Oleh itu, berbeza dengan ramalan penganalisis yang optimis, terdapat senario yang agak pesimis dalam waktu terdekat.

Selain itu, alasan kenaikan harga mulai dari kelewatan penghantaran hingga lonjakan permintaan setelah penyumbatan serupa dengan kesan satu kali pandemik COVID-19. Oleh itu, pandangan yang berlaku dulu adalah bahawa kenaikan inflasi tidak akan bertahan lama.

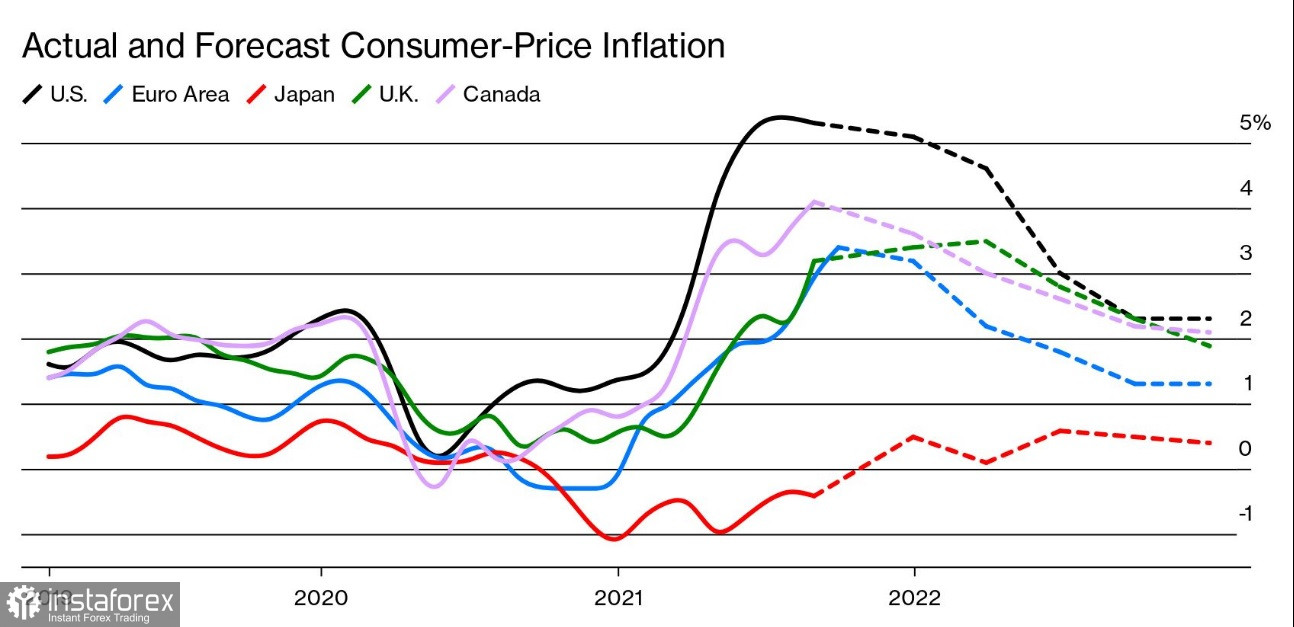

Sebagai contoh, Dana Kewangan Antarabangsa baru-baru ini mengulangi janjinya bahawa inflasi akan normal seawal 2022. Menurut ramalan IMF, inflasi tahunan di negara maju akan mencapai paras tertinggi pada purata 3.6% pada bulan-bulan terakhir tahun ini dan kembali kepada 2% pada separuh pertama 2022, sejajar dengan sasaran bank pusat. IMF menambah bahawa pasaran baru muncul akan menunjukkan pertumbuhan yang lebih cepat, rata-rata hingga 6,8% dan kemudian menurun menjadi 4%.

Senario ini mungkin berlaku, jika pandemi koronavirus mereda. Selagi tren dibalikkan, agak tidak bertanggungjawab untuk menyatakan bahawa sasaran telah tercapai. Walau bagaimanapun, IMF bertujuan untuk mengelakkan rasa panik di kalangan penduduk. Selain itu, hal ini dapat mengakibatkan kekurangan kategori produk tertentu dan peningkatan tekanan harga, seperti yang terjadi baru-baru ini di Britain karena kekurangan bahan bakar.

Walau bagaimanapun, kedudukan ini kini dipertimbangkan secara aktif.

Inflasi cenderung bertahan lama

Minggu lalu, Hugh Pill, ketua ekonomi baru Bank of England, secara terbuka mengakui bahawa tahap dan tempoh lonjakan peralihan inflasi lebih besar daripada yang dijangkakan.

Situasi pandemik belum dapat diatasi, yang bermaksud perniagaan dan juga bekalan tetap diserang.

Walaupun wabak koronavirus berakhir, mungkin masih ada akibat dari rumah tangga dengan penjimatan berlebihan hingga kekurangan kategori pekerja tertentu. Selain itu, penyimpangan ini berpotensi untuk menjaga inflasi tetap tinggi. Lebih-lebih lagi, kenaikan harga tenaga akan meningkatkan kos banyak produk lain.

Masih sukar untuk meramalkan kesan jangka panjang krisis COVID-19 terhadap kedudukan kewangan beberapa negeri. Walau bagaimanapun, pertumbuhan pasti akan bermula. Namun, peniaga dan pelabur prihatin dengan kelewatan tersebut.

Terutama, kos sara hidup tidak meningkat di mana-mana.

Inflasi di Jepun adalah negatif. Walau bagaimanapun, di negara-negara Asia yang lain masih rendah. Selain itu, ada faktor kuat mulai dari perdagangan hingga ketidakmampuan majikan untuk menaikkan harga yang telah menurunkan harga sebelum wabak koronavirus sejak 2009. Faktor-faktor ini mungkin menjadi lebih menentukan ketika krisis COVID-19 berakhir. Lebih-lebih lagi, kesannya cenderung diperkuat berkali-kali dengan meningkatnya hutang pemerintah untuk hampir setiap pemerintah.

Philip Lane, ketua ekonomi di ECB, menyatakan bahawa zon merah dimaksudkan jika inflasi menjadi stabil pada tahap yang terlalu tinggi dari sasaran inflasi. Dia menyatakan bahawa ia terlalu jauh dari zon euro. Namun, sekiranya inflasi menjadi sangat tinggi, akan terlambat untuk mengambil langkah-langkah.

Philip Lane menambah bahawa mereka harus berkongsi pandangan yang berlawanan, yang bermaksud bahawa pakar ECB harus menyokong kedudukan rasmi bank dan hanya mempertimbangkan senario positif.

Gabenor Bank of Canada Tiff Macklem mengatakan bahawa keadaan terbukti lebih rumit. Dia menekankan bahawa ada beberapa risiko bahawa tekanan harga akan lebih tinggi daripada yang mereka harapkan. Namun, sebagai penyokong pengatur, dia menambahkan bahawa ada alasan yang baik untuk mempercayai bahawa ia bersifat sementara.

Sebab-sebab kenaikan inflasi selanjutnya

Kadar Penawaran...

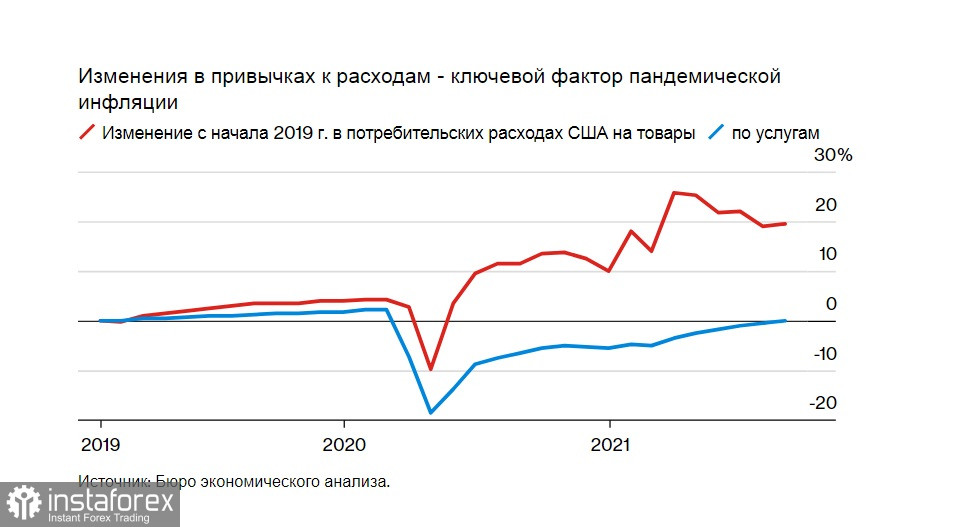

Semasa pandemi COVID-19, struktur permintaan telah banyak berubah. Sebagai contoh, bukannya perjalanan udara, pelanggan lebih suka memiliki kereta mereka, memberikan pengasingan yang tidak dapat dicapai dengan pengangkutan awam. Daripada melancong ke luar negara, berbasikal menjadi popular, yang membolehkan orang menghabiskan masa dengan faedah kesihatan dan menjauhkan diri.

Struktur permintaan yang berubah ini memberikan tekanan besar pada kemampuan dunia untuk menghasilkan dan mengangkut barang.

Peningkatan minat dalam cryptocurrency adalah mewujudkan pusat baru untuk melombongnya. Pada masa yang sama, permintaan untuk kereta elektrik semakin meningkat di seluruh dunia, terutama disebabkan oleh harga bahan bakar. Ini memaksa pelombong untuk bersaing dengan pembuat kereta untuk mikrocip yang digunakan oleh kedua-dua industri. Selain itu, semakin banyak peniaga melabur dalam token, semakin besar minat untuk menghasilkannya. Akibatnya, permintaan meningkat.

Sebagai contoh, pada hari Isnin IHS Markit memotong ramalannya untuk pengeluaran kenderaan global lebih dari 9% pada tahun 2022, menunjukkan kekurangan semikonduktor.

Kilang Vietnam yang membuat kasut dan pakaian untuk dunia menghadapi kekurangan kakitangan kerana pekerja migran lebih suka menunggu wabak di wilayah asal mereka.

Terdapat banyak contoh struktur permintaan yang berubah.

Hari ini, permintaan masih cenderung ke arah komoditi. Walau bagaimanapun, wabak virus tempatan, kekurangan bahan mentah dan sumber lain, seperti gangguan musim panas dalam perlombongan nikel, atau ancaman kehilangan Guinea sebagai sumber aluminium, serta bekalan tenaga yang tidak tetap terus mengurangkan bekalan.

Situasi kekurangan pandemi akhirnya memaksa banyak kerajaan dan syarikat untuk memikirkan kembali pergantungan mereka kepada pembekal asing dan menjadi lebih jimat dengan bahan mentah. Kesatuan Eropah, misalnya, merancang untuk menghasilkan lebih banyak semikonduktor di dalam negara.

Walau bagaimanapun, menggunakan sumber tempatan dan menyimpan lebih banyak komoditi boleh meningkatkan kos. Ini memerlukan langkah-langkah seperti subsidi, bon korporat, atau cukai ke atas import. Ini dapat mengelakkan inflasi daripada normal.

Adakah isi rumah mempunyai simpanan?

Majoriti penduduk di banyak negara terhad untuk dihubungi dan, sebenarnya, mereka "tersekat" di rumah. Pembuat dasar percaya bahawa ia telah memungkinkan warganegara untuk mengumpulkan beberapa cadangan yang sekarang tidak digunakan.

Sebagai contoh, menurut Federal Reserve, orang Amerika telah mengumpulkan lebihan $ 2.5 trilion lebihan simpanan pada bulan Jun. Orang Eropah telah mengumpulkan 540 bilion euro.

Ahli ekonomi berpendapat rizab strategik ini dapat menyokong perbelanjaan pengguna walaupun kenaikan harga.

Walau bagaimanapun, keadaannya rumit. Sebahagian besar simpanan ini sebenarnya ada di bank, sekurang-kurangnya di AS dan zon euro.

Ini bermaksud bahawa wang ini sudah digunakan sekarang untuk pinjaman dan operasi perbankan yang lain. Akibatnya, ia tidak terkecuali dari peredaran.

Selain itu, inflasi menyerap sejumlah wang ini kerana kadar faedah rendah yang ditetapkan oleh kerajaan mengekalkan kadar faedah deposit rendah.

Lebih-lebih lagi, jika sebilangan isi rumah menganggap simpanan ini sebagai peluang untuk pelaburan, seperti perdagangan Forex, atau perdagangan cryptocurrency, maka kapasiti penggunaan isi rumah ini akan menurun.

Selain itu, terdapat juga masalah dengan pembahagian simpanan ini. Seperti biasa, kelas menengah atas dapat menabung paling banyak. Adalah biasa bahawa orang-orang ini lebih cenderung untuk melabur. Setelah wabak itu berakhir, mereka pasti akan terbang bercuti. Walau bagaimanapun, perbelanjaan ini hanya akan merangkumi sebahagian kecil pelaburan mereka. Lebih-lebih lagi, kelas menengah atas kini membazirkan wang untuk aktiviti yang menyeronokkan seperti membeli kapal sendiri dan perkara lain yang membolehkan mereka berehat tanpa melanggar sekatan penguncian.

Bagi orang miskin, mereka cenderung menghabiskan faedah pengangguran dan subsidi lain untuk membaiki atap menjelang musim sejuk berikutnya dan perkhidmatan serupa. Oleh itu, simpanan mereka tidak begitu besar.

Bagi negara membangun, biasanya tidak ada cara untuk menyimpan sejumlah wang.

Oleh itu, harapan untuk perdagangan reflasi tidak dipenuhi kerana hampir semua wang yang disimpan sekarang berkisar mengenai pasaran kewangan dalam instrumen seperti perdagangan forex atau niaga hadapan bitcoin.

Laporan kepada Parlimen Eropah menyoroti masalah ini sekurang-kurangnya sebahagiannya. Namun, ini mungkin menjelaskan alasan mengapa inflasi akan menjadi lebih serius daripada yang diharapkan para pakar.

Pekerjaan dan bekerja ...

Upah meningkat perlahan sejak sedekad yang lalu. Pengilang, yang terikat dengan harga yang kompetitif, tidak dapat meningkatkan dana upah mereka terlalu banyak. Walau bagaimanapun, keadaan berubah.

Pengangguran tetap lebih tinggi daripada sebelum wabak. Biasanya faktor ini memberi kesan negatif terhadap tahap upah. Namun, tidak pada masa ini.

Harga kekosongan juga berada di tahap tertinggi di hampir semua negara. Ini memberi pekerja di beberapa industri lebih banyak peluang semasa wawancara kerja. Mereka berhak mendesak kenaikan gaji jika inflasi sangat tinggi.

Walau bagaimanapun, kenaikan gaji boleh menyebabkan lonjakan inflasi diri. Dalam kes ini, sukar untuk dibendung.

Terutama, demografi juga dapat menyebabkan pergeseran jangka panjang memihak kepada tenaga kerja di negara maju. Pengurangan populasi usia bekerja akan mengakibatkan kenaikan gaji dan kemungkinan inflasi lebih tinggi.

Selain itu, globalisasi tidak akan menguntungkan, seperti yang terjadi pada akhir abad yang lalu, ketika toko-toko itu ditumpuk dengan barang-barang dari China, Eropa Timur, dan negara-negara membangun lainnya. Kitaran ini akan berakhir kerana syarikat tidak mempunyai kumpulan pekerja kos rendah yang baru.

Namun, kita harus memperhatikan perubahan struktur pekerjaan di pasaran. Semasa pandemi COVID-19, kerja jarak jauh telah berkembang dengan pesat. Banyak pekerja mahir dari negara membangun mengambil kedudukan sebagai warga tempatan yang bergaji tinggi. Trend ini akan terus berkembang, memberi lebih banyak kebebasan kepada majikan.

Terdapat hujah lain yang menyokong penurunan harga yang cepat.

Hujah untuk inflasi sementara

Banyak penganalisis meramalkan kembali ke kadar inflasi tradisional ketika krisis koronavirus mereda.

Ahli ekonomi Dario Perkins percaya bahawa pengguna akan menggantikan 'pengalaman' dengan 'perkara,' mengurangkan tekanan pada industri global. Dia menyatakan bahawa fleksibiliti harga komoditi, sumber inflasi pada tahun 2021, harus menjadi sumber disinflasi.

Menajamkan rantaian bekalan berkemungkinan akan mengurangkan permintaan ramai pengeluar, dan oleh itu harga akhir.

Sementara itu, ada faktor lain yang menurunkan permintaan pengeluar, menunjukkan harga terlalu tinggi. Sejumlah industri, seperti industri perhiasan, mungkin kekurangan permintaan daripada pembeli walaupun bekalan bertambah baik.

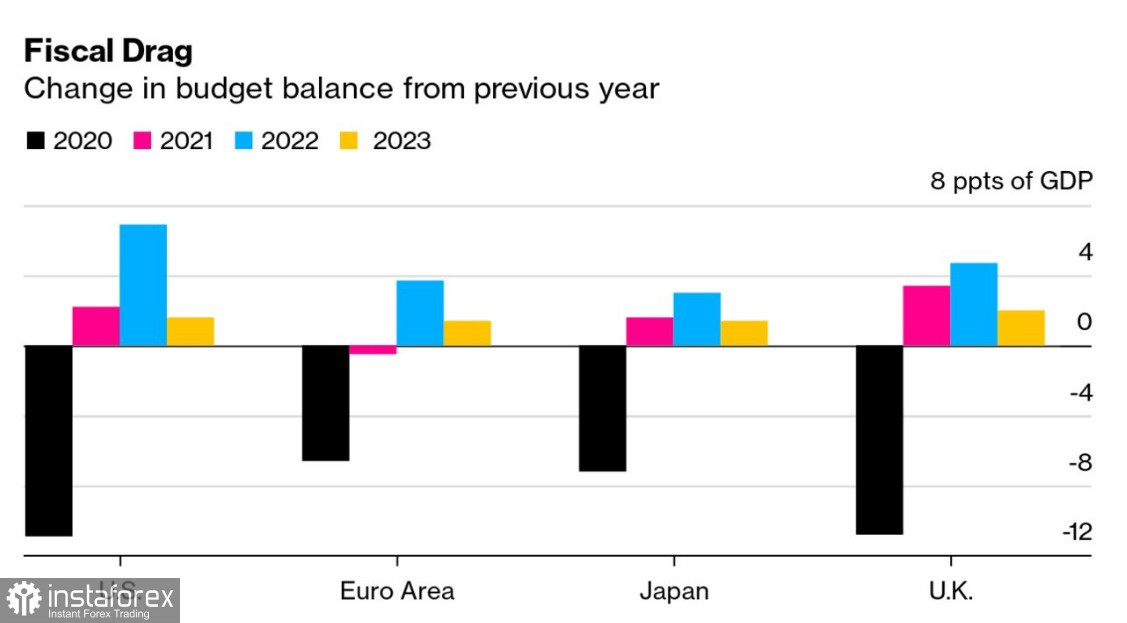

Stimulasi membuat sejarah

Perbelanjaan kerajaan menyokong ekonomi. Namun, jika kadar faedah tetap rendah, dasar fiskal akan menghalang dan bukannya mendorong pertumbuhan ekonomi.

Selama beberapa dekad yang lalu, dasar import di negara maju telah memfokuskan pada penjimatan. Ini mungkin akan tetap berlaku.

Di Presiden AS, Joe Biden, Demokrat memotong rancangan perbelanjaan mereka. Eropah mungkin menyesuaikan kekangan anggarannya sebelum memulihkannya.

Selain itu, tidak ada momentum politik yang cukup untuk meninggalkan mereka sepenuhnya. Lebih-lebih lagi, dengan menggunakan semikonduktor sebagai contoh, kita dapat melihat bagaimana perubahan struktur permintaan mempengaruhi import ketika aliran barang impor berubah. Sekiranya tidak minyak, maka semikonduktor. Import tetap tinggi; segmen mereka berubah.

Oleh itu, tidak kira sama ada produk atau komponen akhir diimport, masih ada permintaan untuk bekalan antarabangsa. Selain itu, ia berkembang kerana persekitaran pengguna. Eropah boleh menghasilkan semikonduktor, namun tidak dapat membuat Samsung atau Iphone kedua dengan kelebihan daya saing yang berbeza dalam jangka pendek. Lebih-lebih lagi, harga tinggi untuk gas dan barang keperluan lain menghasilkan harga tinggi untuk barang-barang Eropah, walaupun China juga kehilangan daya tarik pelaburannya.

Sementara itu, bank pusat, yang saat ini memiliki kemampuan terbatas untuk mempercepat ekonomi, tetap dalam mode tunggu dan lihat. Kadar faedah dapat dinaikkan secara sederhana agar tidak merugikan bank-bank utama.

Selain itu, kadar rendah bersifat sementara, bahkan jika pengawal selia cenderung menghadapi inflasi yang sedikit lebih tinggi. Jangkaan peristiwa ini adalah salah satu sebab para pelabur bersedia menerima kenaikan harga sepanjang tahun.

Beberapa negara sudah memperketat syarat kredit, termasuk New Zealand dan Norway, yang menaikkan kadar faedah. The Fed sedang bersiap untuk memperlahankan program pembelian asetnya.

Hasil

Ketua Fed Jerome Powell menyatakan Kongres pada awal 2021 bahawa dinamika inflasi jangka panjang hampir tidak berubah. Dia merujuk pada kekuatan jangka panjang yang menjaga inflasi tetap rendah.

Sebagai contoh, gaji masih tidak dapat menunjukkan peningkatan yang ketara di luar wabak ini kerana majikan tidak dapat membayar lebih banyak di tengah persaingan dengan pengeluar Asia. Perdagangan global, yang menjadikan barang lebih murah, stabil disebabkan oleh kenaikan harga dan juga dalam segmen dalam talian. Terobosan teknologi semakin pantas, dan banyak daripadanya mengurangkan kos.

Lebih dari satu dekad sebelum wabak itu, perangkap deflasi kelihatan lebih berbahaya bagi negara maju daripada kenaikan harga.

Apabila krisis COVID-19 berakhir, faktor-faktor ini mungkin masih relevan hanya jika tidak menyebabkan kerosakan serius akibat penyebaran pandemi. Sekiranya musim sejuk yang akan datang terlalu sukar bagi pengilang dan orang ramai dari segi harga, ada peluang yang baik bahawa perniagaan akan mulai ditutup, tidak dapat menahan pembayaran pinjaman dan permintaan yang berkurang. Hutang penduduk dan perindustrian kepada bank tidak akan membenarkan institusi kewangan untuk menutup faedah pinjaman sendiri. Dalam kes ini, risiko senario Depresi Besar akan meningkat berkali-kali. Oleh itu, kehabisan sistem kewangan dan tahapnya sangat penting.

Kami melihat tanda-tanda pertama Archegos muflis dan bank kredit Evergrande yang hampir muflis.

Pertimbangan ini menjadikan para pelabur berubah-ubah dalam sentimen, dengan Indeks Institusi Kewangan S&P 500 berubah-ubah di koridor luas sepanjang minggu lalu.

Turun naik dalam indeks S&P 500 melebihi 1% untuk enam sesi berturut-turut sehingga Khamis, tempoh turun naik paling lama dalam enam bulan.

Secara keseluruhan, proses ini merupakan gambaran jelas mengenai pemikiran pelabur mengenai keadaan semasa. Sentimen yang tidak menentu menjadikan pasaran gementar. Indeks ini terus menurun sejak awal September, walaupun ini sebahagiannya disebabkan oleh bulan-bulan yang sukar bagi industri kewangan.

Pada hari Jumaat, data pasaran pekerja AS yang lemah adalah sebab indeks dan kebanyakan saham di semua segmen merosot. Namun, ketika perdagangan AS bermula pada hari Isnin, carta naik lagi. Pada jam 1:44 tengah hari GMT, indeks telah meningkat sekitar 16 mata disebabkan oleh pemulihan pasaran minyak. Walau bagaimanapun, kenaikan disatukan, dan pada jam 6:00 petang GMT, dengan kenaikan minyak, indeks S&P 500 turun 12.79 mata.

Setelah lebih dari satu tahun tanpa hasil, peniaga pendek baru memperoleh pulangan positif minggu kelima berturut-turut. Ini adalah hasil terbaik sejak tahun 2018. Dalam kes lain yang bermasalah pada masa lalu, stok individu telah mula bergerak serentak, yang merupakan tanda yang membimbangkan.

Walau bagaimanapun, lembu mundur kerana ketidakpastian yang semakin meningkat.

Peratusan penulis buletin yang dikategorikan bullish dalam tinjauan Investors Intelligence jatuh kepada 40.4% minggu ini, terendah sejak Mac 2020, menurut data yang dikumpulkan oleh Yardeni Research. Walau bagaimanapun, peratusan penyokong pembetulan pasaran melonjak menjadi 37.1%, tertinggi dalam tempoh yang sama.

Selain itu, sehingga ada suku bunga yang rendah, pasar cenderung untuk membeli kerana ada tunai dan wajib untuk melaburkannya. Akibatnya, tinjauan jangka pendek menjanjikan pertumbuhan. Sukar untuk meramalkan apa yang akan berlaku selepas kenaikan kadar. Terutama, sekiranya terdapat kelewatan.

Walau bagaimanapun, bank-bank telah menurunkan ramalan kadar pertumbuhan mereka. Sebagai contoh, Goldman Sachs menyemak semula angka ramalan sebelumnya, mengurangkan prestasi yang dijangkakan kepada 4% setahun. Syarikat menurunkan ramalan sebelumnya pada akhir Julai. Walaupun terdapat retorik yang optimis dari wakil syarikat, angka tersebut meyakinkan bahawa broker utama tidak mengharapkan pemulihan sepenuhnya industri tahun depan. Ini bermaksud sesuatu.

Bahasa Malay

Bahasa Malay

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română