O par de moedas EUR/USD foi negociado com bastante calma na segunda-feira e novamente com um viés de baixa. Como dissemos anteriormente, os fatores técnicos e fundamentais estão agora em conflito entre si de alguma forma. O crescimento da moeda europeia na semana passada levanta mais questões. Por um lado, esse crescimento vem se formando há muito tempo, pois houve uma necessidade técnica de ajuste. Por outro, todas as estatísticas macroeconômicas e os antecedentes fundamentais foram ignorados. Além disso, os fatores de crescimento do dólar que estiveram presentes no segundo semestre de 2021 já poderiam ter sido trabalhados pelos mercados. No entanto, se descartarmos a última suposição, os dois primeiros julgamentos permanecem. O fato é que tudo é mesmo muito bonito. O par subiu 150 pontos em relação às mínimas locais, ou seja, corrigiu. Ignorei as estatísticas e os "fundamentos" a favor do dólar, enquanto o cenário base geral permanece do lado do dólar. Agora, ao que parece, a queda nas cotações do par pode ser retomada, pois é necessário recuperar todas as notícias e eventos perdidos da semana passada, bem como continuar a trabalhar a atitude "falcão" dos participantes do Fed. Assim, acreditamos que a fixação abaixo da linha da média móvel complementará o quadro geral e aumentará significativamente as chances de uma nova queda da moeda europeia. Primeiro, para o nível de 1,1230, no qual o par vem empurrando há dois meses, e depois para baixo. O euro agora não tem nada para cobrir os trunfos do dólar. A única esperança é que o mercado já tenha desempenhado, pelo menos em certa medida, o fator de aumento das taxas em 2022 e o fator de redução do programa de estímulo quantitativo.

O BCE não seguirá os passos do Banco da Inglaterra e do Fed.

Considerando um possível novo enfraquecimento da moeda europeia, todas as atenções estão voltadas para o BCE. Já falamos o suficiente sobre o Fed, agora é hora de considerar os fatores que orientam o BCE na tomada de decisões. A primeira coisa que imediatamente chama sua atenção é o interesse da Europa em um euro barato. Christine Lagarde e o economista-chefe do BCE, Philip Lane, falaram sobre isso abertamente durante todo o ano passado. Na opinião deles, o crescimento da moeda europeia foi muito forte, o que não é lucrativo para a zona do euro. Assim, o fato de o euro estar agora caindo em relação ao dólar é muito bom para a Europa, pois aumenta a competitividade de seus produtos no cenário internacional. Em segundo lugar, é importante lembrar que os Estados Unidos e o Reino Unido são separados, e a União Europeia é uma comunidade de países. E, nessa união, as posições de cada um de seus membros devem ser consideradas para evitar o fracasso dos mais fracos. Sim, condicionalmente, a Alemanha ou a França são estados fortes, para os quais um aumento da taxa básica pode ser, se não vantajoso, pelo menos nada terrível. No entanto, Itália, Espanha, Grécia e alguns outros estão passando por sérios problemas financeiros e têm grandes dívidas nas mãos, que só pioraram devido à pandemia. Ou seja, um aumento na taxa para esses países pode retardar sua recuperação econômica e aumentar o custo dos empréstimos. Portanto, verifica-se que a Europa deveria, antes de tudo, pensar na sua integridade, e não na inflação. A propósito, a inflação na Europa não está subindo, como nos Estados Unidos. É claro que também é alto, mas não é um recorde. Além disso, a Europa não está perseguindo a dominação mundial. Por exemplo, sua taxa de desemprego é muito maior do que nos Estados Unidos, e ninguém presta atenção a esse fato. Assim, a União Europeia está ciente de adotar uma postura branda na política monetária para evitar um novo colapso da mesma Itália. E, este fator deve ser considerado. Portanto, no momento, podemos concluir que o BCE começará a aumentar as taxas muito mais tarde do que o Fed ou o Banco da Inglaterra e o fará o mais lentamente possível. E, se assim for, então a moeda dos EUA obtém um fator de crescimento de longo prazo. A única questão é por quanto tempo os participantes do mercado vão querer recuperar esse fator. Se o Fed continuar a aumentar a taxa por mais 2 ou 3 anos, dificilmente significa que o dólar crescerá todo esse tempo. Ou crescerá?

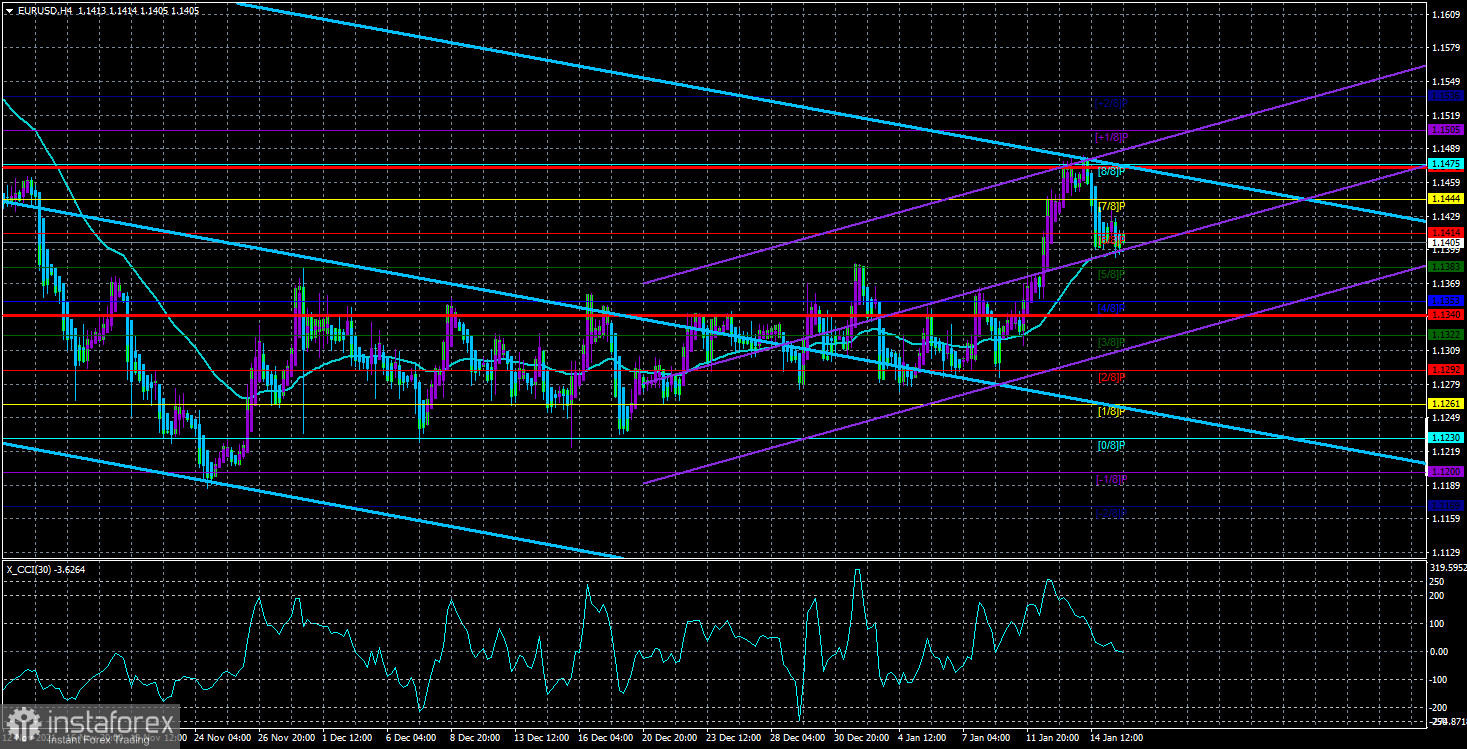

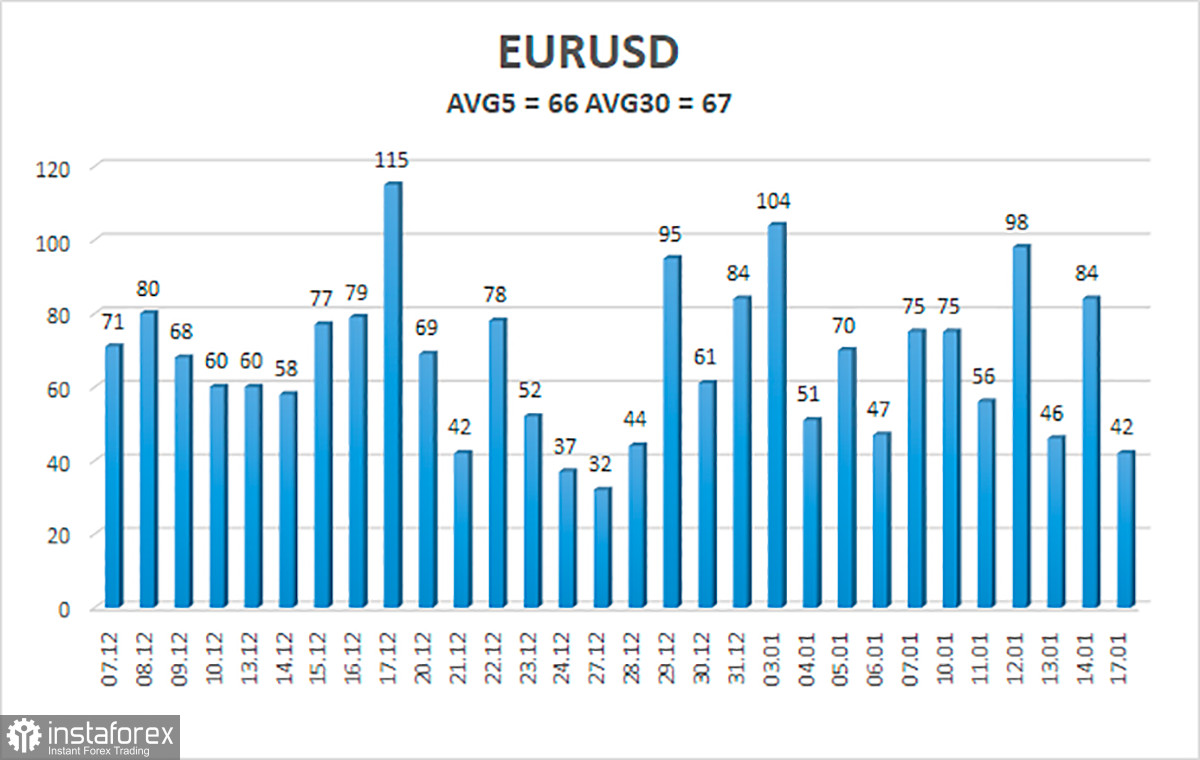

A volatilidade do par de moedas euro/dólar a partir de 18 de janeiro é de 66 pontos e, é caracterizada como "média". Assim, esperamos que o par se mova hoje entre os níveis de 1,1340 e 1,1472. Uma inversão do indicador Heiken Ashi para cima sinalizará uma possível retomada do movimento ascendente.

Os níveis de suporte mais próximos:

S1 – 1.1383

S2 – 1.1353

S3 – 1.1322

Os níveis de resistência mais próximos:

R1 – 1.1414

R2 – 1.1444

R3 – 1.1475

Recomendações de negociação:

O par EUR/USD mantém uma tendência ascendente. Assim, agora devemos considerar posições longas com metas de 1.1444 e 1.1472, se o par saltar fora da média móvel, que deve ser mantida aberta até que o indicador Heiken Ashi seja desligado. As posições curtas devem ser abertas depois que o preço for definido abaixo da linha média móvel com alvos de 1.1353 e 1.1340.

Explicações para as ilustrações:

Canais de regressão linear — ajudam a determinar a tendência atual. Se ambos são direcionados na mesma direção, então a tendência é forte agora.

Linha média móvel (configuração 20,0, suavizada) - determina a tendência de curto prazo e a direção na qual você deve comercializar agora.

Níveis de Murray — níveis alvo para movimentos e correções.

Níveis de volatilidade (linhas vermelhas) — o canal de preço provável onde o par passará o dia seguinte, com base nos indicadores de volatilidade atuais.

Indicador CCI — sua entrada na área sobre-vendida (abaixo de -250) ou na área sobre-comprada (acima de +250) significa que uma inversão de tendência na direção oposta está se aproximando.

Português

Português

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română