Здравствуйте, уважаемые коллеги. То что сейчас происходит на фондовых рынках, вызывает у меня стойкое чувство дежавю, ибо нечто подобное мы уже видели в 2011-2012 годах, только в гораздо меньшем объеме. Хотя тогда это казалось невероятным, но суть происходящего с фондовыми рынками по всему миру было сродни сумасшествию и описывалось одной фразой «чем хуже, тем лучше». Тогда чем хуже выходили данные по экономике в США, тем больше рос американский фондовый рынок в ожидании новых вливаний от ФРС. Сегодня мы видим нечто подобное, только в гораздо больших - общемировых объемах.

Данные по безработице во всем мире выходят ужасающие, сотни миллионов людей по всему миру в одночасье лишились работы, только в США количество безработных достигло 36 млн человек. Многие сектора экономики, такие как авиаперевозки и туризм, отброшены на десятилетия назад. Лидер «свободного» мира третий месяц не может справиться с эпидемией вируса Covid-19, а количество жертв уже перевалило за 100 тысяч. Однако фондовые рынки практически восстановили свои потери на 2/3 от исторических максимумов февраля и продолжают расти.

В лидерах с превышением предыдущих максимумов от 4 марта оказался сектор информационных технологий (INFO TECH), где наиболее сильные показатели роста в настоящий момент имеются у компании AMD (#AMD), имеющей Wtd Alpha +141.80, и компании Apple (#AAPL), обладающей Wtd Alpha +73.00.

Также по итогам двух месяцев второго квартала в лидеры выбился сектор здравоохранения (Health Care), где доступная для торговли в терминале InstaFOREX компания Gilead Sciences Inc (#GILD), имеющая Wtd Alpha +20.50, показала весьма достойный результат. Поскольку в данной компании в настоящий момент сложилась интересная техническая модель, я рассмотрю ее поподробнее.

Gilead Sciences, Inc. - это научно-исследовательская биофармацевтическая компания, которая занимается поиском, разработкой и коммерциализацией инновационных лекарств в областях неудовлетворенных медицинских потребностей. Компания стремится изменить и упростить уход за людьми с опасными для жизни заболеваниями по всему миру. Портфель продуктов и ассортимент лекарственных препаратов Gilead включает средства для лечения ВИЧ/СПИДа, заболеваний печени, рака, воспалительных и респираторных заболеваний, а также сердечно-сосудистых заболеваний. Компания входит в индексы Nasdaq 100 и S&P 100. При этом долгое время акции компании приносили доход инвесторам ниже данных индексов. Однако все изменилось в 2020 году, когда акции компании начали бурный рост.

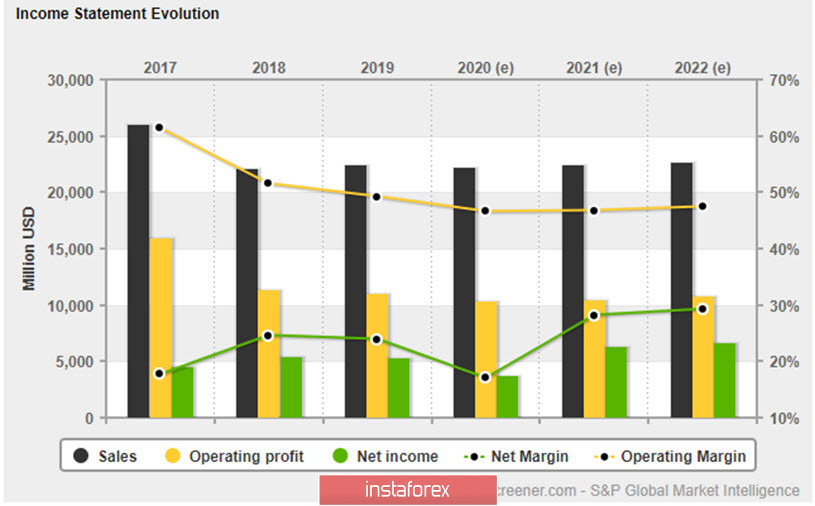

Рассмотрим некоторые фундаментальные показатели корпорации Gilead Sciences и проведем ее общий фундаментальный анализ. Выше я уже упоминал показатель Weighted Alpha, который характеризует силу роста компании за последний год. Данный показатель у #GILD невысокий, но и не низкий. Лидером сектора Health Care является компания Regeneron Pharmaceuticals, имеющая показатель Wtd Alpha +108.90. Однако компании с высоким показателем взвешенной альфа обычно очень сильно перекуплены, и, по моему мнению, покупать акции данных компаний все равно, что пытаться догнать уходящий поезд.

Gilead Sciences, Inc. относится к мастодонтам финансовых рынков и имеет уровень капитализации свыше 90 млрд долларов. Ежегодные продажи находятся на уровне 20 млрд долларов. Прибыль до уплаты налогов EBITDA в 2019 году составила $12,486 млрд. Прогноз по прибыли на 2020 год составляет 11,514 млрд. Компания стоит относительно дешево, коэффициент прибыли на акцию Price/Earnings ttm равен 12,18, по некоторым оценкам 25,5, что в любом случае приемлемо для показателей компании данного сектора. Показатели долга на собственный капитал составляют 1,02. Рентабельность оценивается в 23.99%. Отличным бонусом для долгосрочного инвестора выступают высокие, по меркам США и сектора, дивиденды в размере 3.61%. Рост стоимости акций за последний год составляет 18.66%. Немаловажным положительным фактором является и то, что показатель Beta за 60 месяцев находится на значении 0.70. Это говорит о том, что акции #GILD зависят от изменений базовых индексов Nasdaq 100 и S&P 100 на 70% и менее волатильны.

С показателями фундаментального анализа мы более или менее разобрались, и, как видим, компания Gilead Sciences вполне привлекательна для инвестора. Но, может быть, она не очень привлекательна для трейдера? Однако у меня для вас есть хорошая новость, я не занимаюсь фундаментальным анализом без технических предпосылок.

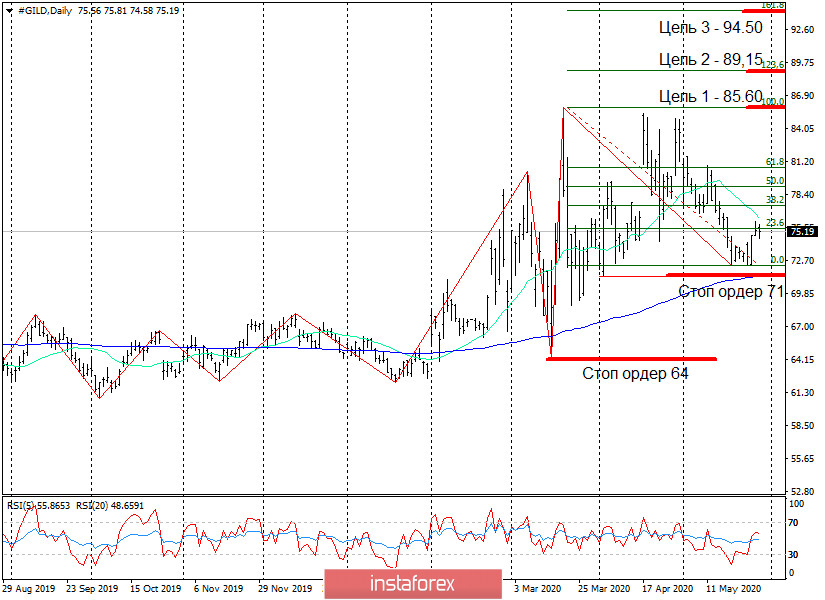

Как следует из дневной диаграммы (рис.1), в январе 2020 года акции компании перешли в повышающийся тренд и в середине марта на фоне развития эпидемии Covid-19 достигли максимума на значении $85.86, после чего начали снижаться. Безуспешные попытки восстановления были предприняты в апреле и мае, после чего акции компании постепенно опустились к уровню полугодовой скользящей средней линии, оставшись при этом в повышающемся тренде, о чем свидетельствует устоявший минимум апреля на отметке $71.30. Закрытие цены недели ниже уровня 120 MA также не произошло. При этом показатели индикатора RSI(5) превысили показатели индикатора RSI(20), что в моей торговой системе предполагает сигнал на покупку акций #GILD.

рис.1: Технический анализ акций копрорации Gilead Sciences #GILD.

Однако, принимая решение о покупке акций компании #GILD, трейдерам следует руководствоваться сигналами собственных торговых систем, соблюдая правила управления капиталом и исходя из принципа: движение будет продолжено, пока мы не получим обратного.

В качестве целей могут быть выбраны значения 85.60, 89.15 и 94.50. В случае снижения акций компании, убытки необходимо фиксировать при закрытии цены недели ниже уровня 71, при выборе цели на значении 85.60, или при закрытии цены дня ниже уровня 64, если в качестве целей выбраны значения 89.15 и 94.50. Выбрать цель на уровне 85.60 и установить точку фиксации убытков на уровне 64 будет неправильным решением, ибо прибыль должна быть больше возможных убытков, что, впрочем, не запрещает досрочное закрытие позиций в случае изменения ситуации, если, конечно, на то указывают сигналы торговой системы, а не интуиция трейдера.

В четверг, 28 мая, Национальный народный конгресс Китая одобрил закон о национальной безопасности, направленный на пресечение сепаратисткой и подрывной деятельности в Гонконге. В ответ на принятие этого закона Госсекретарь США Майк Помпео заявил, что Вашингтон больше не может относиться к бывшей британской колонии как независимой от Пекина, что нарушает его торговый и финансовый статус. В пятницу вечером ожидается пресс-конференция Дональда Трампа, и вполне возможно, что американский президент объявит о новых санкциях и тарифах в отношении Китая. Это может спровоцировать новый виток торговой войны и волну снижения акций по всем мировым фондовым площадкам. Однако, несмотря на опасения, инвесторы находятся в стадии оптимизма, в первую очередь благодаря действиям ФРС США и других центральных банков, принимающих меры по беспрецедентной накачке рынков ликвидностью.

В среду Еврокомиссия приняла пакет стимулирующих мер размером 750 млрд евро, похожего шага инвесторы ожидают и от Европейского центрального банка, заседание которого должно пройти уже на следующей неделе, 4 июня. Будьте внимательны и осторожны, да минует нас коронавирус. Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română