Здравствуйте, уважаемые коллеги!

Золото, без сомнения, стало хитом 2020 года, и многие инвесторы обратили на него внимание не только как на актив убежище, но и как на актив, способный генерировать прибыль за счет увеличения своей стоимости. Однако там, где на рынках наблюдается массовый психоз, всегда есть вероятность резкого движения цены в противоположном направлении, и сегодня я хотел бы остудить горячие головы, рассчитывающие на быстрый рост драгоценного металла к новым максимумам.

Возможно, в своих опасениях я окажусь неправ, более того, на протяжении многих лет я являюсь сторонником инвестиций в золото, но разумный человек всегда склонен к сомнениям, что делает его выбор осознанным и более взвешенным. Поэтому я решил поделиться своими сомнениями с читателем, дабы показать ему оборотную сторону монеты, а не только ту, которая своим блеском ослепляет глаза и туманит разум. Тем более что новые вводные данные от Всемирного совета золота вносят долю здорового пессимизма в оптимизм, царящий на рынках драгоценных металлов, но давайте по порядку.

На фоне повсеместно царящего оптимизма в отношении перспектив цены золота, на данном рынке есть ряд существенных негативных моментов и факторов, отрицательно влияющих на цену золота, которые следует упомянуть. Как известно, цена - это производная от спроса и предложения, и текущий рост цены золота на рынке теоретически должен быть вызван или повышенным спросом или недостатком предложения. Однако так ли это на самом деле?

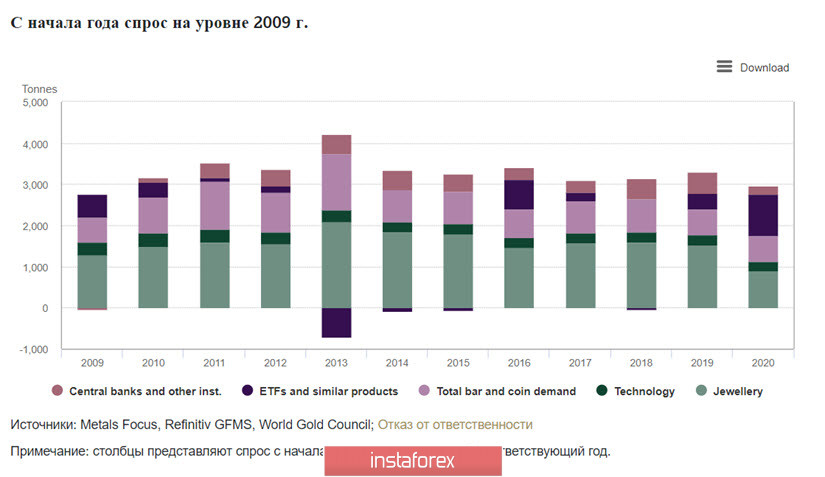

Рис.1: Диаграмма спроса на рынке золота с 2009 по 2020 год

Как показывает нам диаграмма 1, спрос на золото в 2020 году находится на минимальных значениях с 2009 года. Другими словами, покупатели в своей общей массе сейчас не хотят покупать золото, что связано с его высокой стоимостью, а также падением спроса на ювелирные изделия, в том числе и в первую очередь в Индии и Китае. В 2020 году по отношение к третьему кварталу 2019 года спрос на ювелирные изделия в Индии снизился на 48%, спрос на ювелирные изделия в Китае сократился на 25%. Спрос на технологическое использование золота снизился на 6%. В третьем квартале 2020 года центральные банки имели отрицательное сальдо покупок золота.

Если бы не покупки монет и слитков +49% и инвестиции в биржевые торговые фонды ETF +5%, которые принесли общий прирост + 21%, то спрос на рынке золота рухнул бы до минимальных значений, но этого не произошло благодаря инвесторам, уверовавшим в золото.

Также помогло росту цены и снижение предложения, составившее в третьем квартале -3% от объемов прошлого года. Однако по мере восстановления мировой экономики предложение золота на рынки будет возрастать. Например, на рынок золота вернулась Россия, что обеспечило страну большим притоком валюты от экспорта золота, чем от экспорта газа. Восстановление добычи на менее рентабельных шахтах сопровождается пиками цены золота не только в долларе США, но и местных валютах, что делает добычу рентабельной там, где при прежних ценах производство было бы невозможным, однако сейчас это вполне рентабельно.

Как видим из данных, предоставленных Всемирным советом золота, рост цены происходил в основном благодаря спросу американских и европейских инвесторов, а также позиционированию на фьючерсных рынках в США. Однако, как вы могли прочитать в моей прошлой статье, опубликованной неделю назад, биржа CME значительно увеличила маржинальное обеспечение для спекулянтов, являющихся априори нетто-покупателями, в буквальном смысле вынудив их покинуть рынок. Как следует из Отчета по обязательствам трейдеров COT, в результате действий биржи длинные позиции спекулянтов с марта 2020 года сократились более чем на треть, при этом их совокупная позиция минимальна, а короткие позиции максимальны с лета 2019 года.

Таким образом, на основании данных по спросу и предложению можно сделать следующие выводы: восстановление спроса на ювелирные изделия в Индии и Китае, которое будет происходить по мере восстановления экономик этих стран, будет сопровождаться ростом предложения со стороны горнодобывающей промышленности. Однако позиция американских инвесторов, в настоящий момент обеспечивающих основной драйвер цены, после выборов в США может поменяться, например, из-за роста курса доллара США.

Сейчас большинство прогнозов предполагает, что фондовый рынок будет снижаться, а золото будет одновременно выполнять функцию актива-убежища и функцию актива-защитника от инфляции. При этом снижение фондовых рынков всегда сопровождается сжатием ликвидности, когда доллар дорожает по отношению ко всем активам, в том числе и к золоту. Причем период между началом снижения и ростом цены золота может достигать нескольких кварталов.

Однако даже если предположить, что фондовый рынок США не рухнет, а останется в диапазоне или даже продолжит рост, то станет ли золото таким же желанным активом для инвесторов, каким оно было в 2020 году? Если американские инвесторы отвернутся от золота, оно просто рухнет, и рухнет довольно глубоко.

Сегодня, в пятницу, 31 октября, золото находится над существенной поддержкой 1854, однако оно уже опустилось до уровня полугодовых средних значений. Это, с одной стороны, говорит о слабости рынка в среднесрочной перспективе, а с другой стороны, точно описывает сложившуюся ситуацию (рис.2), которая в случае снижения цены золота предполагает цели на значениях 1750, 1680 и 1500 долларов за тройскую унцию. Откровенно говоря, я не думаю, что покупатели золота, купившие его по 2000 долларов, будут рады тому, что цена упала до уровня 1500.

Рис.2: Среднесрочная перспектива для золота негативна

Если ко всему прочему на рынке начнется укрепление доллара США по отношению к корзине иностранных валют и в первую очередь к евро, то золото начнет активно терять в своей цене. Причем укрепление доллара может произойти не только в случае снижения фондовых рынков, но и в случае их роста. Доллар и фондовые рынки не имеют прямой корреляции.

Вот лишь несколько причин, почему доллар может расти на фоне роста фондовых рынков. Ситуация в США с точки зрения процентных ставок лучше, чем в Европе. Экономика США более адаптирована к шоку пандемии COVID-19, чем экономика еврозоны, переживающей, кроме эпидемии коронавируса, болезненный развод с Великобританией. Доллар - он и в Африке доллар, и при всех прочих равных инвесторы выберут именно его. Почему в этой связи не предположить, что у доллара есть потенциал для укрепления на 10% к курсу евро?

Подводя итог своим размышлениям, я особенно хотел бы обратить внимание читателей на то, что я не призываю к полной ликвидации золотосодержащих активов в портфелях, а говорю о возможном варианте развития ситуации и пересмотре взглядов на золото как на актив, который будет всегда расти в цене. Я также обращаю внимание трейдеров на возможности продажи золота в среднесрочной перспективе, но только в том случае, если их торговые системы будут генерировать соответствующие сигналы. Однако я напоминаю, что продажи против текущей долгосрочной тенденции всегда являются действием против математического ожидания и часто приводят к потерям, поэтому будьте внимательны и предельно осторожны, соблюдайте правилами управления капитала!

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română