Здравствуйте, уважаемые коллеги!

Рынок драгоценным металлов постоянно находится под моим пристальным вниманием, и сегодня у меня для вас хорошие новости! Очень похоже на то, что, после полуторагодового перерыва и периода снижения для драгоценных металлов, наконец-то настали хорошие дни. Причём для подобного рода утверждений у меня имеются веские основания, с которыми я вас сегодня и познакомлю, уделив основное внимание рынку золота как главному элементу рынка драгоценных металлов.

Для начала поговорим о фундаментальной подоплёке происходящего. На цену золота влияет ряд факторов, в том числе, но не только - инвестиционный спрос, спрос со стороны ювелирной промышленности, спрос со стороны сектора электронной промышленности и ценовой момент. При этом в любом из этих секторов влияние инвесторов из США будет подавляющим. Единственный сегмент, где инвесторы из азиатских стран могут составить конкуренцию американцам, это спрос со стороны ювелирной промышленности, но и там влияние американских потребителей будет весьма ощутимым. Именно поэтому, несмотря на некоторое упрощение, я уделяю повышенное внимание данным из США как ключевым данным, влияющим на цену золота и других драгоценных металлов.

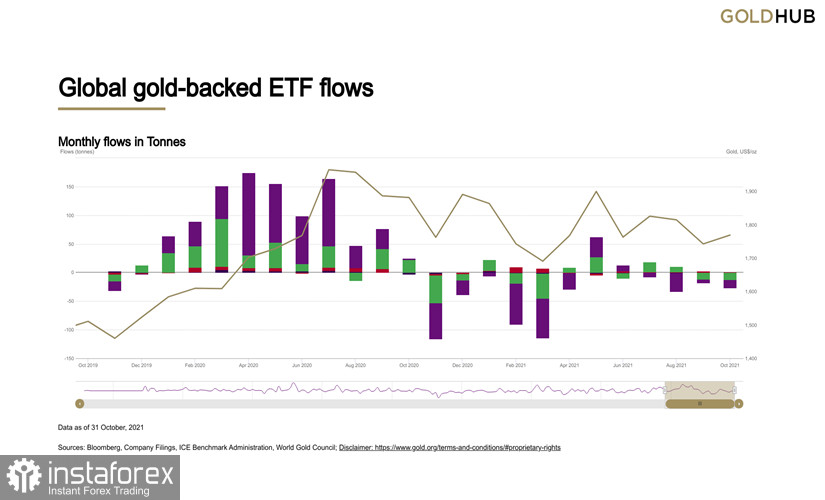

Ещё в конце октября и начале ноября будущее рынка драгоценных металлов казалось весьма туманным. Инвесторы распродавали свои паи в биржевых торговых фондах (рис.1), а спрос на фьючерсы золота был на самых низких значениях с 2016 года. Однако ситуация изменилась с преодолением уровня 1830 долларов за тройскую унцию.

Рис.1: Покупки и продажи инвесторами биржевых торговых фондов Gold ETF

Формальным поводом для роста золота и преодоления отметки 1830 долларов стали данные по инфляции в США, показавшие многолетний рекорд. При этом происходил рост драгоценных металлов на фоне одновременного роста доллара, роста доходностей государственных казначейских облигаций и падения курса европейской валюты. Это стало полной неожиданностью для многих инвесторов, считавших, что рост доходности облигаций - это негатив для золота, как и рост курса доллара, но золото в очередной раз показало свой норов, отвязавшись как от доллара, так и американских долгов.

Давайте разберёмся, почему так произошло. Несмотря на то что золото номинировано в долларах, оно на длительной дистанции доллар побеждает, и побеждает с большим отрывом.

В 1973 году цена золота в среднем была около 90 долларов за унцию. Сейчас цена золота превышает 1800 долларов. Если бы золото зависело только от доллара, то его стоимость сейчас не превышала бы 4% от стоимости доллара 1973 года, что следует из динамики курса доллара США по отношению к корзине иностранных валют (рис.2)

рис.2: Индекс доллара США по отношению к корзине иностранных валют

Значение индекса доллара на уровне 95.91 - есть стоимость доллара, выраженная в процентах к корзине иностранных валют. Однако золото, как мы знаем, выросло более чем в 20 раз. Таким образом, привязка золота к доллару на длинной дистанции ошибочна сама по себе. Золото - это инвестиционный актив, и его стоимость опережает доллар на длинной дистанции, несмотря на то что некоторые периоды времени, иногда довольно продолжительные, доллар пытается взять у золота реванш. То же самое можно сказать и о других валютах - золото обгоняет фиатные деньги, и спорить с этим бессмысленно.

Связь золота и доходности казначейских облигаций также может рассматриваться только на коротких периодах времени. Однако связь золота и инфляции, по моему мнению, гораздо более очевидна. Американцы в условиях низких процентных ставок и высокой инфляции все больше предпочитают золото в качестве инвестиций. Недаром вместе с новостью о том, что инвесторы выходили из американских ETF, продавая «бумажное золото», пришла новость о том, что они активно покупали золотые инвестиционные монеты.

Как вы, наверное, уже знаете, на прошлой неделе после выхода данных по инфляции золото стремительно выросло и преодолело ключевое сопротивление на значении 1830, что открывает для него перспективы роста с первой целью на уровне августа 2020 года и последующим ростом еще как минимум на 10%, что может произойти в перспективе от одного до шести месяцев. Это следует из технической картины и ее параметров (рис.3). Справедливости ради надо отметить, что сверху золото ограничивает уровень 1900, однако можно предположить, что данный уровень вскоре падет, и вот почему...

рис.3: Техническая картина золота

В трейдинге и инвестициях существует понятие истинного и ложного пробоя. Не бывает исключения из правил, но в общем случае рост объемов торговли и рост так называемого Открытого Интереса на фоне преодоления технического сопротивления свидетельствуют об «истинном» пробое, и наоборот, рост цены на фоне отсутствия роста Открытого Интереса часто свидетельствует о том, что пробой может оказаться ложным. Сравним данные, любезно предоставленные нам Отчетом по обязательствам трейдеров COT, с технической картиной, учитывая тот факт, что ОИ - это показатель спроса и предложения. Поэтому чем выше ОИ, тем выше спрос, и наоборот.

Как следует из данного отчета, в июне 2021 года показатель ОИ фьючерсов на золото, торгуемых на бирже COMEX-CME, составил 752 тысячи контрактов, но на фоне роста цены золота после достижения ценой уровня 1870 долларов спрос начал резко снижаться и за 6 недель упал до уровня 608 тысяч контрактов. При этом на пике цены длинные позиции основной группы покупателей MoneyManager составляли около 167 тысяч контрактов. Сейчас ситуация выглядит совершенно по-другому, ОИ резко растет от минимумов и за последние 4 недели вырос от уровня 617 тысяч контрактов до уровня 775 тысяч, а MoneyManager имеют в длинных позициях 190 тысяч контрактов. Фактически если говорить о спросе и предложении фьючерсного рынка, то сейчас он находится на максимальных значениях 2021 года, а его рост на фоне роста доллара и изменении политики ФРС говорит о том, что американские спекулянты и инвесторы всерьёз рассматривают золото как актив, предрасположенный к росту. Это говорит о том, что мы можем рассчитывать на возобновление повышающегося тренда в золоте, и нам без веских причин не стоит рассматривать возможность разворота тренда от уровня 1900 долларов за тройскую унцию.

В заключение я хотел бы сказать несколько слов о других драгоценных металлах - платине и серебре. С технической точки зрения там тоже есть предпосылки восстановления повышающегося тренда, однако говорить о том, что на фьючерсном рынке значительно вырос Открытый Интерес, пока нет оснований. Это не значит, что эти металлы не будут расти вместе с золотом, отнюдь, золото поднимет цену на них как локомотив. Однако отсутствие спроса на серебро и платину, по моему мнению, означает, что в своей широкой массе рынки пока не уверовали в то, что золото может продолжить рост. Поэтому в любом случае как бы ни развивались события, нам следует соблюдать правила управления капиталом и рассматривать возможности того, что негативный сценарий события гораздо ближе, чем может нам показаться. Будьте внимательны и осторожны.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română