Реакция инвесторов на майское заседание FOMC означает только одно: ФРС догнала рыночное ценообразование. Деривативы CME выставляли 95% шансы повышения ставки по федеральным фондам в июне на 75 б.п, Джером Пауэлл эту идею опроверг, фондовые индексы выросли, доллар США рухнул. Тем не менее было бы наивно полагать, что по мере улучшения макроэкономической статистики рынок вновь не возьмет на вооружение идею роста затрат по займам сразу на 75 б.п. И это доказывают распродажи американских акций и EURUSD на следующий день после важной встречи.

Количественное ужесточение, предполагающее серьезное сокращение баланса ФРС первоначально на $47,5 млрд в месяц в течение июня-августа, а затем и на $95 млрд в месяц с сентября, на фоне намерения ФРС довести ставку по федеральным фондам до нейтрального уровня как можно быстрее создает крайне неблагоприятную среду для рискованных активов. С одной стороны, инвесторы беспокоятся о замедлении экономики США, что ухудшит корпоративную отчетность. Со второй, растущая как на дрожжах доходность облигаций делает оценки акций завышенными. В результате растет волатильность рынка ценных бумаг, и лучшей страховкой является покупка американского доллара. Одновременно индекс USD извлекает выгоду из статуса США как нетто-экспортера энергии и продовольственных товаров. Тем более что эти товары котируются в долларах.

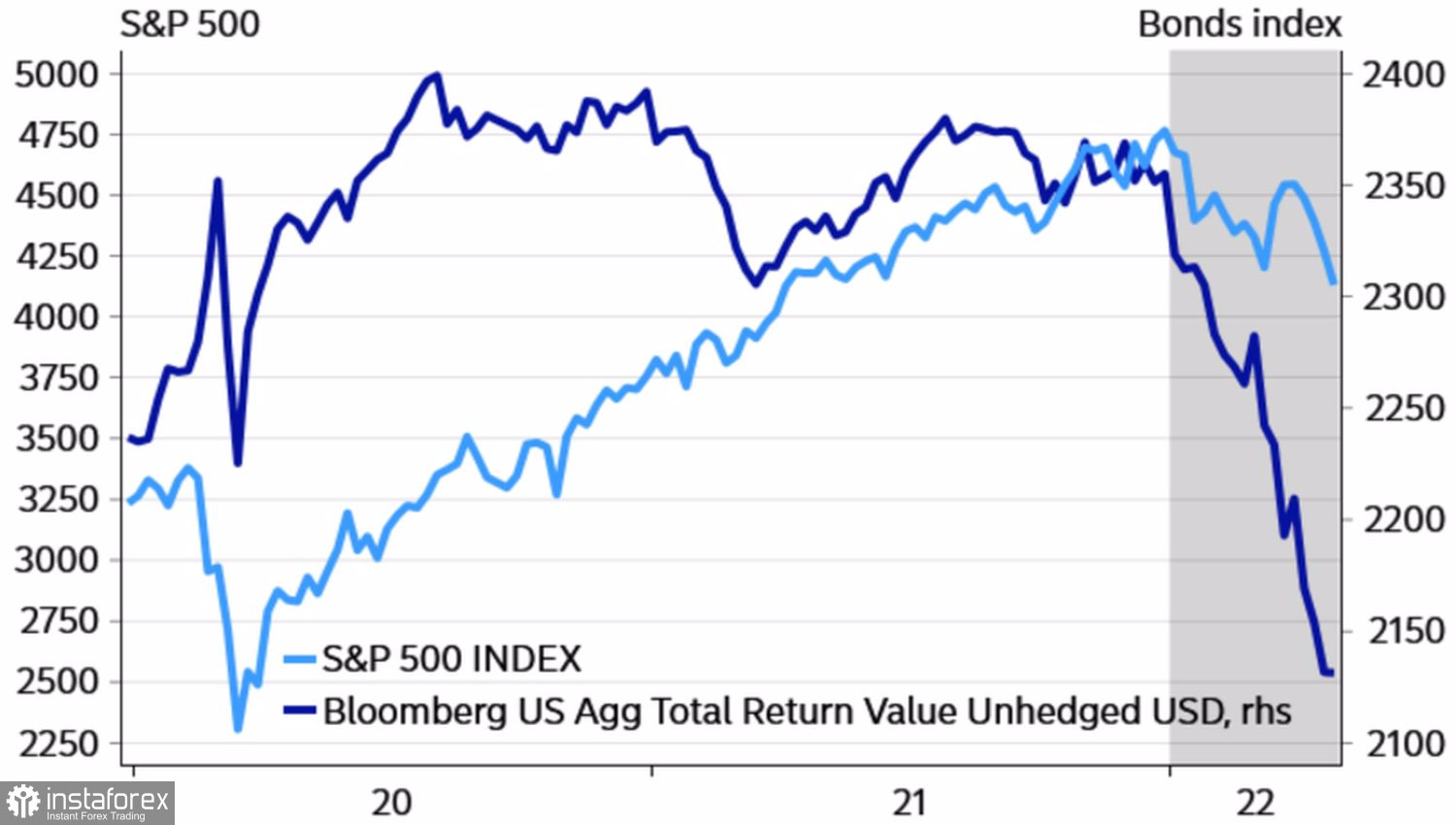

Когда и акции, и облигации распродаются, что приводит к ралли доходности последних, американский доллар чувствует себя королем на Forex. В последний раз столь масштабное совместное пике S&P 500 и индексов, связанных с долговыми обязательствами США, имело место в далеком 1976.

Динамика S&P 500 и индекса облигаций США

Ситуация рискует усугубиться, особенно если из Штатов начнет поступать позитивная макроэкономическая статистика. Идея, что хорошие новости могут быть плохими для цен на активы, не является чем-то из ряда вон выходящим. Рынки воспринимают их как побуждение к действию для ФРС. Более того, ралли S&P 500 может стать основанием для последующих продаж акций, так как происходит ослабление финансовых условий. Для того чтобы взять инфляцию под контроль, Федрезерв должен их ужесточать. В итоге у инвесторов возникает необходимость продавать долевые бумаги на росте, что и продемонстрировала реакция рынка на майское заседание FOMC.

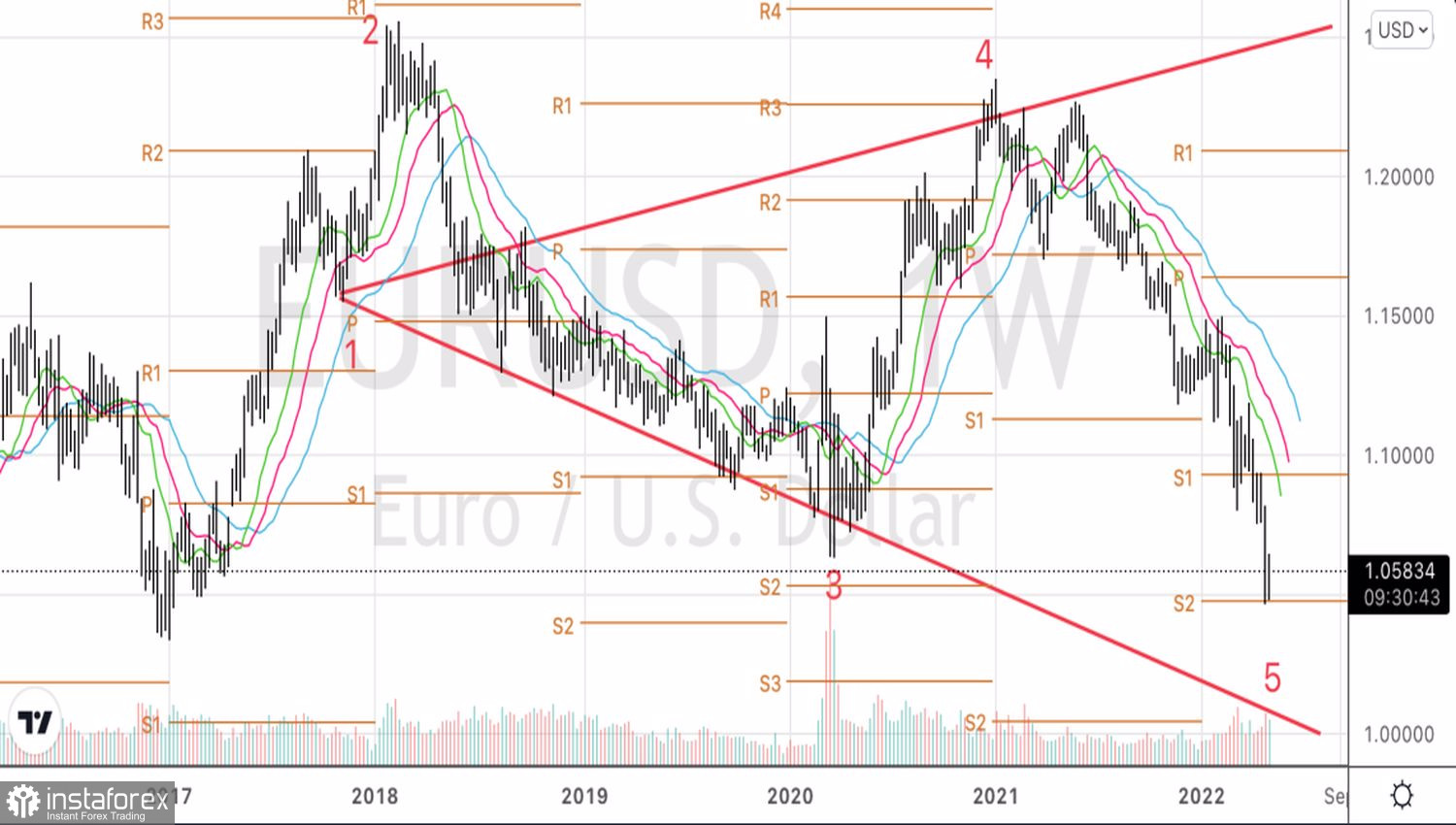

Связанное с падением американских фондовых индексов ухудшение глобального аппетита к риску – явный негатив для EURUSD. Как, впрочем, и вспышка COVID-19 в Китае, и вооруженный конфликт в Украине. На таком фоне «ястребиная» риторика членов Управляющего совета, включая их заявления о росте ставки ЕЦБ в июле или даже в июне, способна дать евро лишь временную передышку.

Технически на недельном графике EURUSD может быть сформирован паттерн Волны Вульфа. Для этого требуется падение пары к 1,04, а лучше к 1,01. После чего возрастут риски слома нисходящего тренда. Необходимым условием для этого является возвращение котировок выше 1,065. Пока же продолжаем ориентироваться на продажи евро против доллара США на росте.

EURUSD, дневной график

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română