Очередное отступление фондовых рынков из-за прогноза владельца Snapchat заставляет трейдеров вновь задуматься о медвежьем тренде. Проблема в том, что даже крупные, но пока отдельные распродажи не убедительны для рынка, упорно пытающегося остаться бычьим. К сожалению, у ФРС немного другие планы в отношении этого сектора.

ФРС против быков – реальность фондового рынка

Эксперты все больше говорят о том, что постепенно накапливающиеся распродажи могут быть не просто очередным продолжением тренда, и есть признаки того, что распродажа, возможно, вступила в следующую фазу. Теперь, кроме усугубления убытков с начала года, это увеличивает возможность нарушения функционирования рынка, что может иметь существенные последствия уже в свою очередь для реальной экономики.

Напомним, что резкая распродажа в прошлую среду, 18 мая, привела к годовой потере S&P 500 в объеме 17,7%, а индекса DowJonesи NasdaqComposite - до 13% и 27% соответственно.

Понятное дело, что первоначальные причины этих потерь исходили из финансовой стороны экономики, а именно из опасений по поводу более высоких процентных ставок и более серьезного ужесточения финансовых условий.

К сожалению, рынки все больше начинают осознавать, что планируемые ФРС шесть или более повышений ставок до конца года – не признак здоровья экономики, а, наоборот, ярчайшее свидетельство, что эти два влияния исчерпали себя. Несмотря на этот уже очевидный вывод, есть также и новый фактор, способный нанести удары с неожиданной стороны.

Распродажи на прошлой неделе имели две особенности, которые отличали ее от недавних рыночных флуктуаций.

Во-первых, акции потребительских компаний во главе с WalmartInc. и TargetCorp. внушительно откатились, потеряв серьезный процент; и в то же время цены на облигации выросли, а не упали, как это бывало на ранних этапах распродажи.

И то и другое четко стыкуется с опасениями экономистов, что рост и прибыль отныне становятся более важным фактором реакции рынка.

На прошлой неделе такие ситуации последовали за ястребиным выступлением председателя Федеральной резервной системы Джеромом Пауэллом.

Не прошло без внимания и замечание от потерпевшей компании-ритейлераTarget, предполагающее, что постоянное ценовое давление теперь комбинируется с опасениями по поводу доходов и, в более общем плане, возможности потребителя справиться с ценовой нагрузкой.

Пока рынки взвешивают эти опасения, пытаясь уловить малейшие признаки того или иного факторного перевеса.

Но если все же эти опасения окажутся обоснованными - а шансы, что они оправдаются, растут, учитывая рост прогнозов с уклоном в стагфляцию, или, по крайней мере, в рецессию, акции останутся уязвимыми и даже продолжат ослабление, несмотря на более привлекательные возможности для покупки, возникшие в результате текущих откатов.

Кроме того, растет вероятность того, что в игру вступит еще один фактор риска, который пока не проявил себя, - провалы в функционировании рынка, когда очаги неликвидности мешают инвесторам изменить позицию по сделкам и в глобальном смысле - выровнять график.

Надо понимать, что стресс, связанный с функционированием рынка, подрывает доверие не только и даже не столько инвесторов, поскольку в какой-то степени трейдинг остается игрой на реагирование по уже произошедшим событиям, пусть только в самом их зачатке.

Но также дисфункциональный рынок подпитывает два источника заражения: общие вторичные эффекты - будь они в форме принудительных продаж (для получения ликвидности или подрывая общий торговый фон за счет более осторожного поведения корпораций) - и настроения потребителей.

Да, среди быков сильна надежда, что рыночные действия на этой неделе являются почти концом текущих распродаж, то есть мы уже достигли дна. Но на деле существует реальный риск того, что это может быть нечто большее - новая фаза, которая угрожает как большими ценовыми потерями, так и более высокой вероятностью медвежьего поведения рынка. При том что упорство быков, наоборот, только оттягивает неизбежное, сглаживая провалы за счет выкупов, и не позволяя рынку очиститься в короткие сроки (и разоряя все больше трейдеров, да).

Ликвидность и ее исторические жертвы

Пока быки цепляются за мысль, что просадка S&P 500 на 20% необязательно означает широкомасштабную рецессию, экономисты стараются учесть больше факторов. На помощь, как всегда, приходит опыт прошлых экономических циклов.

Если посмотреть назад, можно понять, на чем основан оптимизм быков. Действительно, несколько крупных послевоенных распродаж прекращались примерно в моменты проседания индекса S&P 500 на подобные или соизмеримые величины.

И рецессионного сокращения не последовало, что обнадеживает.

Взглянув на цифры предыдущих медвежьих циклов, можно увидеть, что на сегодня масштаб этой распродажи уже почти такой же, как и откат в конце 2018 года, вызванный опасениями ужесточения ФРС и закончившийся разворотом центрального банка.

Примерно такие же колебания нас беспокоили осенью 2011 г., вызванные понижением рейтинга казначейских облигаций и смягченная политики ФРС, а еще ранее - летом 1998 г. (после дефолта российского долга и вызванного им финансового хаоса, закончившегося смягчением ставок).

Общей для всех этих историй является неизменная помощь от ФРС (именно поэтому имеет смысл брать только эти случаи). И учитывайте, что все это происходило в то время, когда инфляция не была серьезной проблемой на большей части континентов.

Так что на этот раз маловероятно, что ФРС проморгает очередной обвал – благо, опыт есть. Другое дело, кого кинут на жертвенный алтарь.

Так, председатель Федерального резервного банка в Канзас-Сити Эстер Джордж ясно заявила в четверг утром, что центральный банк не удивлен падением фондового рынка и, в общем-то, это ожидаемая реакция регулятора на текущие события.

Дело в том, что снижение цен на акции делает для компаний глобально более дорогим привлечение капитала. Инвестиционные портфели людей уменьшаются, а вместе с ними - и объемы торгов (из-за сокращения кредитного плеча). Вследствие этого трейдеры чувствуют ослабление своих возможностей и с меньшей вероятностью что-то покупают, а если и делают это, то с большей осторожностью.

Но ведь, собственно, это именно то, чего хочет ФРС.

Фактически регулятору нужно, чтобы цены на акции упали достаточно, чтобы повлиять на поведение биржевых игроков, которые иначе и дальше бы раздували пузырь. Иными словами, политикам нужно, чтобы тренд действительно стал медвежьим, а не просто какой-то отдельной коррекцией, пусть и масштабной, за которыми быстро последует выкуп дна и возобновление изобилия.

Иными словами, ФРС не успокоится, пока не успокоятся быки. А это очень и очень много выкупленных провалов и целые состояния, брошенные в топку схлопывания пузырей.

Но, судя по словам председателя Канзасского отделения, это вполне осознанная жертва. Потому как ФРС необходимо избегать беспорядков, которые могут создать более серьезные системные проблемы, и серьезного краха, который приведет к рецессии, а то и к стагфляции.

Сейчас экономистам кажется абсурдным, что большую часть прошлого года условия по процентным ставкам были такими легкими - ужесточение правил игры на финансовом поле - вот чего хочет ФРС. В этих условиях последнее, что имеет для него смысл, это спасение S&P 500 от медвежьего сваливания (стандартно определяемого падением на 20% как исторически определенной нормой, за границей которой происходит смена тренда).

Этим самым действием чиновники все еще надеются предотвратить гораздо более серьезный медвежий рынок, который может возникнуть в результате стагфляции.

Странности текущего рынка

В то же время, если S&P упадет на 20%, это будет выдающийся случай из ряда других подобных. Как отмечает Джим Полсен из исследовательского центра Leuthold, каждому медвежьему рынку с 20%-й коррекцией предшествовала как минимум одна 10%-я «коррекция», а чаще – ряд коррекций. Но мы прекрасно помним, что такого падения между минимумом в марте 2020 года и максимумом в январе этого года не было. Но если брать промежуток между январем 2022 года и маем, то в марте как раз был такой откат. Правда, вызван он был не рыночными причинами, а пониманием, что конфликт на Украине быстро не закончится.

Однако если это так, то мы наблюдаем самый стремительный медвежий цикл за всю историю наблюдений. И это должно настораживать.

Между тем если мы проигнорируем падение, вызванное военными интервенциями, то оказывается, что рынок вообще не подавал сигналов к медвежьему развороту. И это само по себе необычно.

По большому счету, мы должны принять текущую 20%-ю коррекцию за такой «предупреждающий» откат. Но если это так, то нам придется использовать и двойной коэффициент для основного провала, который по такой схеме еще впереди... А это означает, что рынок скорректируется на 40%. Справится ли ФРС с таким обвалом, не влетев с разбега в стагфляцию? А справятся ли экономики развивающихся стран?

Хотя есть и более оптимистичный прогноз, который отсылает нас к тому, что это было влияние странных экономических условий пандемии, а равно и сверхстремительного прогресса ФРС от голубиного настроения в течение почти всего 2021 года до агрессивной ястребиной политики в начале этого, а значит промежуточного провала удалось избежать.

Но если вы хотите знать лично мое мнение, это слабая опора для размышлений. Просто потому что медвежий рынок начинается там, где сдались быки, и где провалы не выкупаются. Пока мы этого не видим, и даже более того - быки не сдаются, повторюсь, растягивая текущий цикл падения на более длительный срок.

На эту мысль меня наталкивает то, что рынок пережил 2021 год без коррекции почти не беспокоясь о центральном банке, несмотря на то что варианты дельта и омикрон были способны серьезно усложнить жизнь политикам. В то же время спираль инфляции начала раскручиваться так стремительно, что ФРС поспешила изменить мнение, что необычно, и динамика фондового рынка, в общем-то, показывает это. Но в то же время эти события вообще ставят под сомнение краткие эпизоды «коррекций» и «псевдомедвежьих рынков» и делают более реальным вариант, когда быки сопротивляются до последнего, и рынки неуверенно и достаточно сильно колеблются, показывая медвежий тренд на широком отрезке. И да, сценарий стагфляции, к сожалению, тоже.

Время медведей

Это приводит к вопросу о том, а не должны ли мы попытаться переопределить время медведей, а также должны ли мы вообще пытаться определить время падения рынка.

В начале этой недели среди быков было не очень много критики покупок на провалах – рынок подрос. Проблема в другом. Вбросы капитала на падающий глобально рынок стоят денег и создают возможности для крупных индивидуальных трагедий. Медвежьи рынки имеют одну плохую особенность: они создают много ложных сигналов о том, что худшее уже позади; из-за этого слишком легко начать выкупать провалы слишком рано. Между тем ожидание дна тоже может оказаться проигрышной стратегией, что и пугает быков.

Сейчас рынки не движутся стабильно ни в одном направлении из-за все еще сильного бычьего импульса. Пропуск всего нескольких «самых аппетитных» дней может иметь катастрофические последствия для тех, кто ждет самого сильного провала, или наоборот, серьезного роста. Рост сейчас бывает, и достаточно сильный, но такими короткими вспышками, что это становится игрой наперегонки.

Другая проблема стара как мир: максимум и минимум рынка трудно определить.

Большую часть времени фондовый рынок имеет положительную динамику и продолжает расти. Это означает, что, если вы купили некоторые активы, в большинстве случаев они принесут вам отличную прибыль в течение следующих нескольких лет.

Но это только в исторической перспективе. В режиме же реального времени всегда труднее сказать - находитесь ли вы на бычьем или медвежьем рынке. Это не означает, что вы не должны корректировать распределение активов согласно своим торговым сигналам, но это повод задуматься, что активно торговать на падениях не очень хорошая идея. Если вы, конечно, бык. И если вы помните классику жанра, акции на медвежьем рынке - не оптимальный инструмент.

Но как же мы определяем, в какой точке цикла мы находимся? Это еще одна область, в которой исключительные условия после кризиса и особенно после пандемии бросают вызов традиционным определениям и заставляют экономистов судорожно пересматривать математические модели.

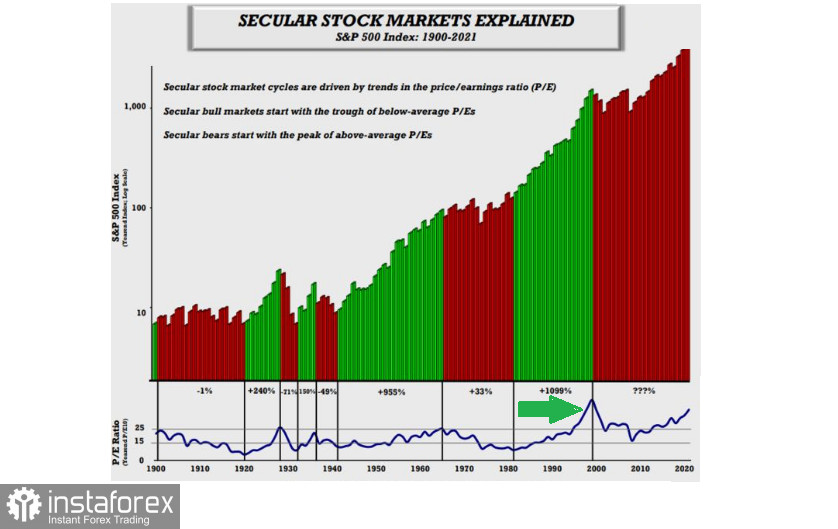

В общем-то, общее определение направленности рынка давно известно. Оно определяет долгосрочные бычий и медвежий рынки как отрезки, когда оценки, определяемые циклическими мультипликаторами цена-прибыль, растут или, соответственно, падают. Эта простая схема вполне объясняла серию четких бычьих и медвежьих циклов на протяжении 20-го века. Новые бычьи рынки начинались, когда оценки падали до нового минимума, и всех все устраивало.

Но насколько хорошо эта метода работает сейчас?

Используя этот принцип для расчета, становится очевидно, что циклические P/E никогда не опускались близко к типичному минимуму в этом столетии, и поэтому мы все еще находимся на долгосрочном медвежьем рынке. Даже после недавнего падения индекс S&P по-прежнему на 476% выше минимума, установленного в марте 2009 года, а это весьма крупный прирост, который едва ли объясняется приростом реальных фондов, выражаемых, допустим, в имуществе на балансе предприятий.

Что же в этом всем не так?

Одна из проблем заключается в том, что циклические P/E сильно упали до минимума в марте 2009 года. В моменте они падали даже сильнее, чем на графике выше. Так что это вполне себе является предупреждением о попытках быть слишком умными или слишком жадными в ожидании дна. Согласно оценкам, в 2009 году рынок выглядел разумным, если не дешевым - после глобального краха в 2008 году.

Ине будем забывать о влиянии процентной ставки. Если бы ФРС не вмешалась так сильно, есть вероятность, что фондовый рынок достиг бы дна где-то в конце 2009 или 2010 года - с еще более низкими оценками, а затем график стал бы зеленым, как еще один долговременный бычий рынок. Так выглядел бы нормальный цикл - с отыгрыванием явно раздутого периода доткомов (на графике указан стрелкой).

Этот медвежий цикл на самом деле должен был стать более глубоким, так что ФРС просто отсрочила неизбежное, и циклические P/E в конечном итоге опустятся до дна.

Да, это весьма пессимистический взгляд. И на самом деле есть мало шансов, что этот сценарий в итоге произойдет - просто потому что где-то на полпути ФРС обязательно вмешается, устилая путь соломкой споткнувшейся экономике. Но более широкий смысл состоит в том, чтобы не волноваться по поводу «произвола ФРС» и не совершать ошибку, ожидая падения для покупки. Возможно, в этот период торговые стратегии без акцента на тренд, подразумевающие сильную волатильность, вкупе с хеджированием, принесут больше пользы.

Читать статьи автора, в том числе:

Выкуп провалов в 2022 – опасная игра или возможность?

Ритейл перестает быть привлекательной инвестиционной целью – и это беспокоит

Риски стагфляции: привлекательные мишени в сложный период

GBPUSD: падение до паритета уже не сказки?

Биткоин - не убежище? Не будьте так в этом уверены

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română