Прошло ровно три недели с момента моей прошлой статьи, посвящённой анализу перспектив драгоценных металлов «Золото - долгая дорога к прибыли», и я должен с некоторым сожалением сообщить, что все цели снижения на уровне $1750 и $1700, озвученные там, оказались выполненными и даже перевыполненными. «Почему с сожалением?», - спросите вы. Потому что я по своей природе являюсь золотым быком и предпочитаю золото покупать, а не продавать, даже если мне приходится делать это краткосрочно.

Однако старыми заслугами сыт не будешь, и нам необходимо вновь рассмотреть перспективы драгоценных металлов в контексте изменившихся данных, чтобы определить дальнейшие направления для краткосрочных и среднесрочных сделок. Прежде всего, глядя из сегодняшнего дня, следует отметить, что снижение золота пока не завершено.

Рис.1: Техническая картина золота, недельный тайм

Снижение цены в июне-июле 2022 года было очень стремительным. За два месяца золото потеряло десятую часть своей стоимости, и данная динамика очень похожа на падение цены в январе-марте 2021 года. Тогда золоту удалось удержаться на поддержке $1700, но сумеет ли оно остановиться на данном уровне сейчас, пока неизвестно (рис.1).

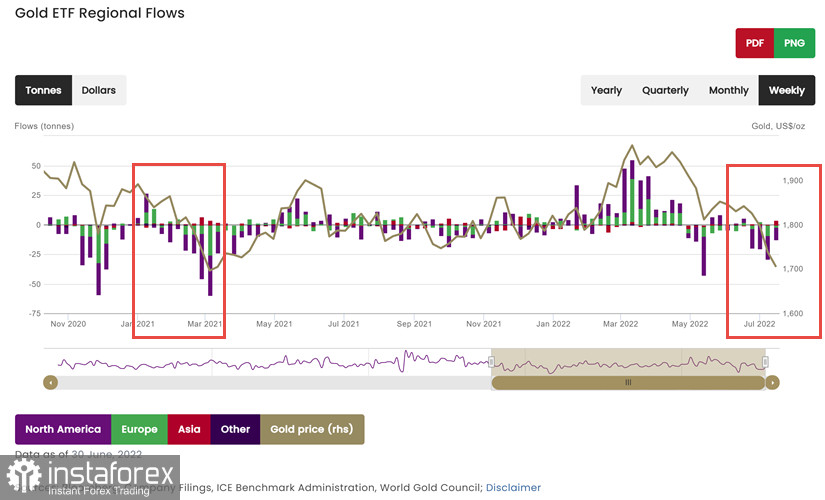

Вполне возможно, что и в этот раз поддержка устоит, но для того чтобы понять шансы золота остаться на плаву, давайте сравним отток и приток драгоценного металла из биржевых торговых фондов тогда и сейчас. А также посмотрим, как ведут себя фьючерсные позиции торговцев золотом на бирже CME, благо их анализ доступен нам при помощи Отчёта по обязательствам трейдеров - COT Report.

Моим глубоким убеждением, основанным на многолетних наблюдениях, является то, что в среднесрочной динамике, в наибольшей степени, золото реагирует именно на поведении американских инвесторов и спекулянтов. Поэтому прежде всего рассмотрим и сравним приток и отток золота в североамериканских биржевых торговых фондах, так называемых Gold ETF (рис.2).

рис 2: Отток и приток золота в Gold ETF

Несмотря на то что месяц ещё не закончен, видно, что зимой 2021 года отток из североамериканских фондов был значительно сильнее, чем сейчас. Тогда биржевые торговые фонды потеряли 117 тонн золота, из них 102 тонны утекли из США. Сейчас в июне-июле 2022 года Gold ETF лишились 75 тонн золота, причём наибольшее количество потерь опять пришлось на фонды из США. Цифры сопоставимые, и, возможно, показатели за оставшееся время сравняются, но хотя бы мы видим, что текущие потери пока не превышают потерь зимы 2021 года. Это уже неплохо.

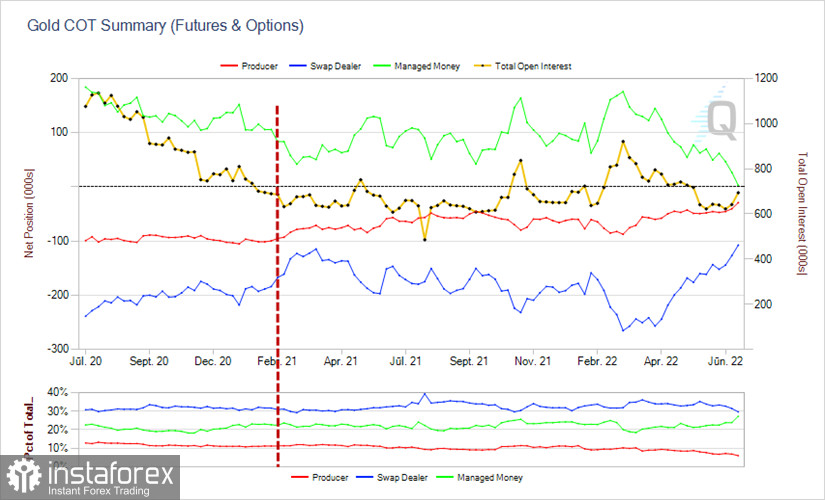

Теперь рассмотрим ситуацию на фьючерсном рынке, которая известна нам благодаря Отчёту по обязательствам трейдеров - COT Report. Ситуация, которую мы можем наблюдать сейчас, значительно отличается от тех параметров, какие она имела в прошлом году (рис.3).

Если говорить о спросе и предложении, отображаемых показателем Отрытого интереса, то здесь особых различий нет. Тогда и сейчас ОИ находится возле отметки в 700 тысяч контрактов, но вот в структуре позиций трейдеров отличия очень существенные.

Прежде всего необходимо объяснить, что COT Report делит трейдеров на нетто-покупателей и нетто-продавцов. К нетто-покупателям относят трейдеров групп Managed Money, по сути являющихся спекулянтами и Other Reportable (не отображены на данной диаграмме, т. к. в данном контексте показателями можно пренебречь). К нетто-продавцам относят трейдеров Swap Dealer и Producer, в основном хеджирующих свои риски на фьючерсном рынке.

рис.3: Данные из Отчёта по обязательствам трейдеров – COT Report

Так вот, отличие ситуации заключается в том, что тогда в показателе Открытого интереса Swap Dealer и Producer занимали 40% предложения, а спекулянты покрывали 24% спроса. Сейчас же Swap Dealer и Producer покрывают 36% предложения, а доля спекулянтов в Открытом интересе увеличилась до 27.3%. При этом спекулянты, будучи нетто-покупателями, имеют нулевые совокупные позиции, т. е. фактически стали продавцами. Из чего следует вывод, что спекулянты хотят заработать на снижении цены и давят цены вниз, открывая короткие позиции.

Нечто похожее мы могли наблюдать весной и летом 2018 года, тогда спекулянты Managed Money также открывали множество коротких позиций и по совокупности даже вышли в отрицательную зону, что привело к снижению цены от $1400 к $1250, но затем золото с октября 2018 до июля 2020 года перешло к росту и достигло исторического максимума на значении $2089 (рис.4).

рис.4: Динамика цены золота, недельный тайм

Естественно, любые аналогии должны приниматься нами с определёнными оговорками, особенно учитывая то, что история всегда повторяется с некоторыми вариациями. Однако, принимая во внимание текущую ситуацию, можно предположить, что попытки спекулянтов продавить золото вниз будут продолжены. При этом нахождение золота на уровне двухлетней поддержки ограничивает трейдеров в попытках открытия продаж, а возможность быстрого закрытия коротких позиций спекулянтов на фьючерсном рынке может привести к резкому росту цены.

В то же время покупки золота от текущих значений будут явно преждевременными, т. к. цена пока не сформировала разворотный паттерн, позволяющий открывать длинные позиции. В этой связи нам сейчас не остаётся ничего другого, кроме как внимательно наблюдать за текущей ситуацией, пытаясь не пропустить реализацию того или иного сценария.

В четверг, после заседания Европейского центрального банка, неожиданно повысившего ставку рефинансирования сразу на 50 базисных пунктов, до 0.5%, цена золота отскочила от своих минимумов. Связано это было со снижением доллара в силу повышения курса европейской валюты, а также с новой программой поддержки передачи кредитно-денежной политики от ЕЦБ к конкретным станам. По сути Европейский центральный банк в очередной раз ухудшил качество евро, объявив о возможности в случае необходимости скупать дефолтные долги стран еврозоны, печатая необеспеченные евро в неограниченном количестве, в очередной раз подорвав пул резервных валют, но об этом более подробно я расскажу в следующей статье.

Будьте внимательны и осторожны, соблюдайте правила управления капиталом!

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română