Все когда-нибудь заканчивается. Окончание эпохи легких денег для золота означает только одно – наступают тяжелые времена. Драгметалл достигал своих исторических пиков благодаря колоссальной дешевой ликвидности от ФРС, что вгоняло реальную доходность в отрицательную область. Нынче Федрезерв активно ужесточает денежно-кредитную политику, что вернуло реальные ставки по долгам выше нуля и наносит серьезный удар по всем классам активов. Стоит ли удивляться падению золота ниже $1700 за унцию?

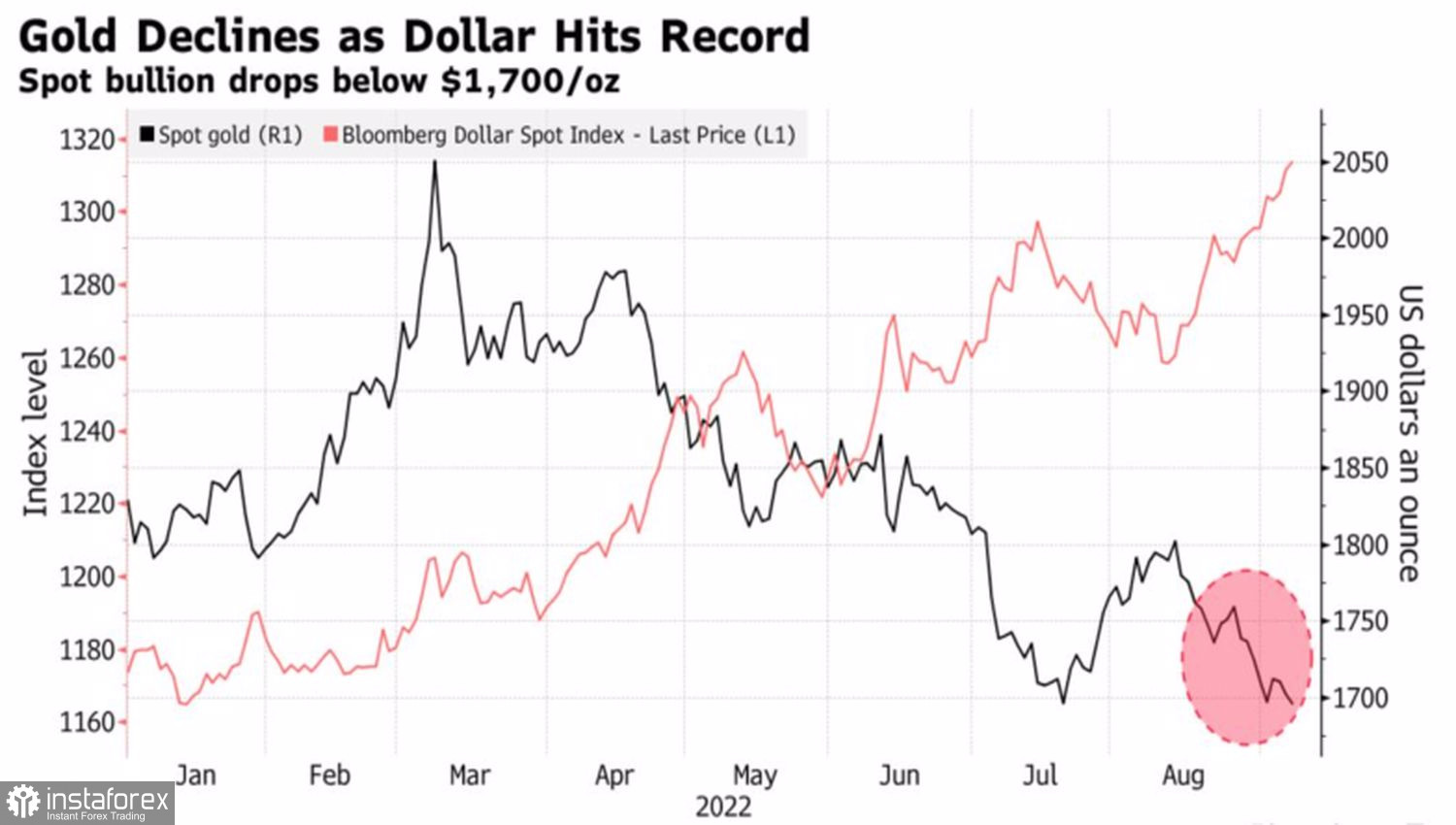

Центробанки обычно действуют как стая. Если вожак в лице ФРС повышает ставки, большинство остальных регуляторов делает то же самое. В результате происходит замедление их экономик, в то время как американская благодаря масштабным фискальным и монетарным стимулам в эпоху пандемии и сильному рынку труда сохраняет устойчивость. Опережающая динамика ВВП США приводит к укреплению доллара, индекс которого от Bloomberg достиг рекордного максимума. Неудивительно, что драгметалл, который принято считать анти-долларом, падает.

Динамика золота и доллара США

Ситуация осложняется энергетическим кризисом в Европе, что приводит к пике евро до 20-летнего дна, фунта – до минимальной отметки с 1985. Ограничения из-за COVID-19 в Китае замедляют местную экономику и толкают в бездну юань. В то время как нежелание Банка Японии нормализовать денежно-кредитную политику топит иену, обвалившуюся против доллара до самой низкой отметки почти за четверть века.

Комбинация сильной американской валюты и высокой реальной доходности казначейских облигаций США смертельна для золота. И она может стать еще хуже, так как рынок недооценивает влияние программы количественного ужесточения. Когда ФРС выходила из предыдущего QE, Джанет Йеллен утверждала, что делать это нужно крайне медленно, как бы наблюдая за тем, как сохнет краска. Нынче высочайшая за 10-летия инфляция подталкивает Федрезерв на агрессивные действия. С сентября месячные масштабы QT вырастут до $95 млрд, что по оценкам Bank of America, может привести к пике S&P 500 на 7% до конца года.

Падающие акции воспринимаются инвесторами как ухудшение глобального аппетита к риску, что усиливает спрос на доллар США как актив-убежище. Золото вновь оказывается в проигрыше. Тем более что сокращение баланса ФРС ускорит процесс повышения доходности казначейских облигаций.

Что может помочь «быкам» по XAUUSD? Сложно представить. Теоретически дальнейшее замедление инфляции способно ослабить доллар на ожиданиях меньшей агрессии Федрезерва. Однако оно приведет к дальнейшему ралли реальной доходности облигаций, что является плохой новостью для драгметалла. Вероятнее всего, коррекции в его исполнении будут недолгими.

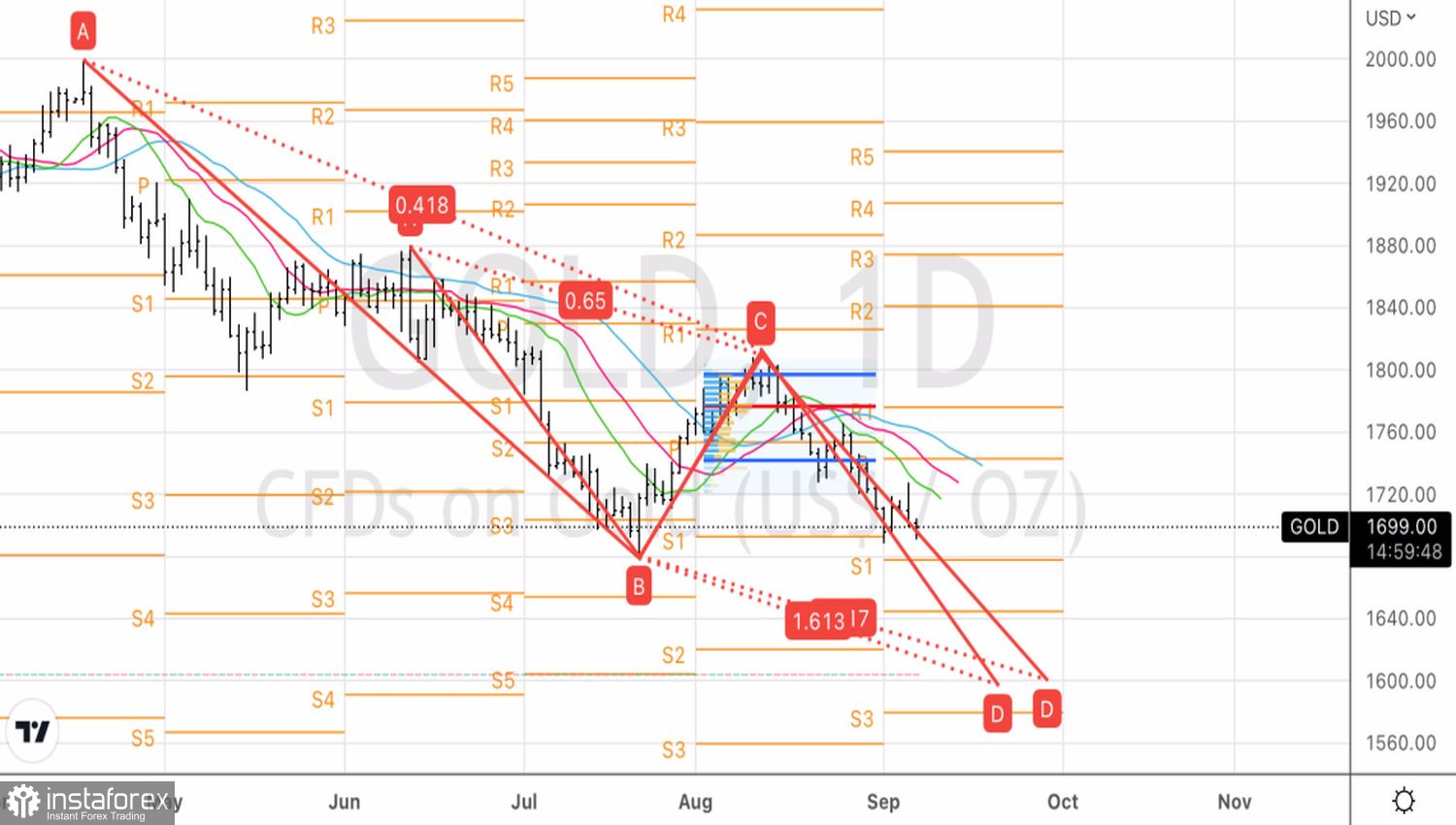

Технически на дневном графике золото продолжает падать в направлении целевых ориентиров на 161,8% по материнскому и дочернему паттернам AB=CD. Используем прорыв пивот-уровня на $1692 для наращивания ранее сформированных шортов в направлении $1600 за унцию.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română