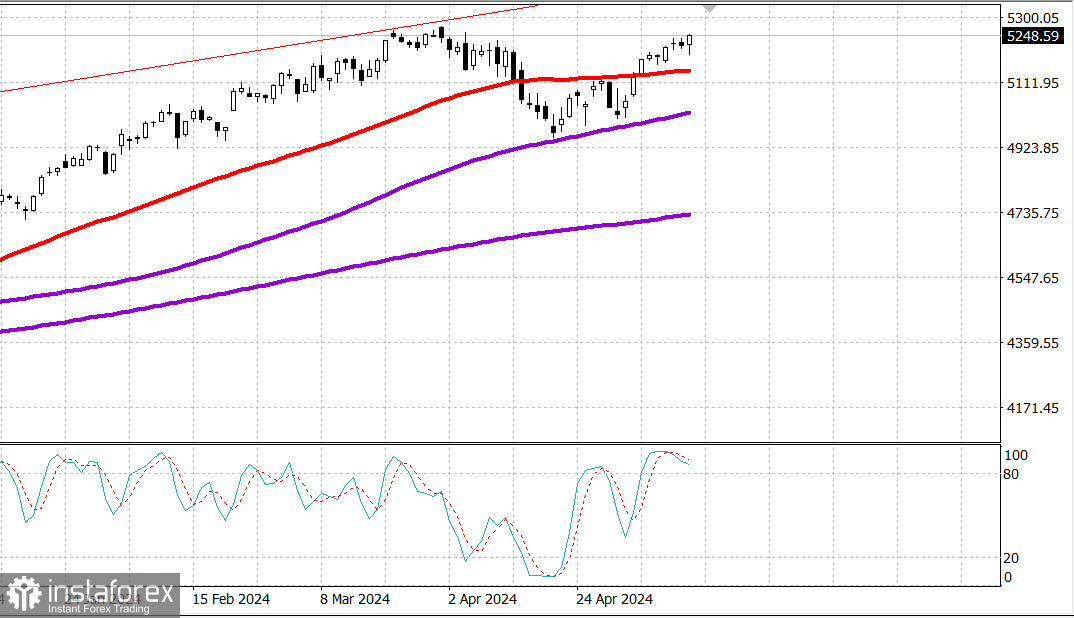

S&P500

Обзор 15.05

Рынок США: рост перед отчетом по инфляции.

Главные индексы США во вторник: Доу +0.3%, NASDAQ +0.8%, S&P500 +0.5%, S&P500 5246, диапазон 5160 - 5360.

Фондовый рынок завершил сессию на оптимистичной ноте. Все основные индексы остановились на сессионных максимумах или около них, достигнут новый исторический максимум закрытия для Nasdaq Composite.

Индекс S&P 500 стабилизировался в пределах десяти пунктов от своего исторического максимума. Russell 2000 продолжил свое недавнее лидерство, прибавив 1,2%, чему способствовало еще одно ралли акций - мемов, в котором участвовали такие компании, как GameStop (GME 48,75, +18,30, +60,1%) и AMC Entertainment (AMC 6,85, +1,66, + 32,0%), в какой-то момент торгуясь вверх более чем на 100%, прежде чем поддаться некоторой активности по фиксации прибыли.

Индекс Russell 2000 является лучшим индексом в этом месяце, увеличившись на 5,7%. Однако большую часть сессии основные индексы торговались разнонаправленно, поскольку участники анализировали апрельский индекс цен производителей (PPI).

Общие показатели инфляции оказались выше ожиданий, увеличившись на 0,5% по сравнению с предыдущим месяцем для общего индекса цен производителей и базового индекса цен производителей по сравнению с ожидаемыми 0,3% и 0,2% соответственно, но значительные пересмотры в сторону понижения показателей прошлого месяца сохранили реакцию рынка скорее смешанной, чем отрицательной.

Председатель ФРС Пауэлл назвал данные «довольно смешанными» в дискуссии на ежегодном собрании Ассоциации иностранных банкиров.

Рынок казначейских облигаций столкнулся с немедленным давлением со стороны продавцов после публикации отчета по индексу цен производителей, но ценовое действие быстро изменилось, и рынок облигаций закрылся с ростом перед индексом потребительских цен в среду в 8:30 по восточному времени.

До выхода данных доходность 10-летних облигаций составляла 4,48%, подскочила до 4,52% сразу после публикации и стабилизировалась на уровне 4,45%.

Акции перешли в режим ралли во время дневных торгов, что совпало с резким ростом акций Alphabet (GOOG 171,93, +1,03, +0,6%). Это было ответом на то, что GOOG представил новые функции искусственного интеллекта на своей конференции разработчиков.

Другие акции компаний с большой капитализацией торговались в одном настроении с Alphabet, что способствовало росту рынка в целом. Среди других корпоративных новостей компания Home Depot, входящая в состав Dow (HD 340,50, -0,46, -0,1%), получив отрицательную реакцию на свой отчет о прибылях и убытках, что было связано с разочаровывающей активностью продаж в розничной торговле товарами для дома.

Восемь из 11 секторов индекса S&P 500 закрылись ростом, в первую очередь за счет информационных технологий (+0,9%) и недвижимости (+0,7%).

Сектор потребительских товаров показал худшие результаты, зафиксировав прирост на 0,2%.

Данные:

Оптимизм малого бизнеса NFIB за апрель 89,7 (консенсус 88,9); Предыдущий 88,5 Индекс цен производителей апреля 0,5% (консенсус 0,3%); Приор был пересмотрен до -0,1% с 0,2%;

Базовый индекс цен производителей за апрель 0,5% (консенсус 0,2%); приор. был пересмотрен до -0,1% с 0,2%.

Ключевой вывод из отчета заключается в том, что почти три четверти роста цен конечного спроса произошло из-за увеличения на 0,6% индекса услуг конечного спроса, что снизит уверенность ФРС в том, что инфляция находится на устойчивом пути к целевому показателю в 2%.

В экономическом календаре среды представлены:

7:00 по восточному времени: Еженедельный индекс ипотечного кредитования MBA (ранее 2,6%):

8:30 по восточному времени: апрельский индекс потребительских цен (консенсус 0,4%; предыдущие 0,4 %), базовый индекс потребительских цен (консенсус 0,3%; предыдущие 0,4%), апрельские розничные продажи (консенсус 0,4%; предыдущие 0,7%), розничные продажи без учета автомобилей (консенсус 0,2%; предыдущие 1,1%) и майский производственный индекс Empire State (консенсус -9,0; предыдущее -14,3) 10:00 по восточному времени, мартовские запасы предприятий (консенсус 0,0%; предыдущие 0,4%) и майский индекс рынка жилья NAHB ( консенсус 51; предыдущий 51)

10:30 по восточному времени: еженедельные запасы сырой нефти (ранее -1,36 млн) 16:00 по восточному времени, чистые долгосрочные потоки TIC за март (ранее $71,5 млрд)

Энергетика: нефть Брент снижение 82.90 долл. на утро.

Вывод: рынок готов к росту, но нужна поддержка в виде низкого значения розничной инфляции сегодня - в противном случае может быть новая коррекция.

Макаров Михаил, еще больше аналитики:

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română