2025 год стал редким моментом в финансовой истории — моментом, когда показатели сразу двух противоположных по своей природе классов активов начали стремительно расти одновременно. Золото, традиционно выступающее защитой от риска, и акции, символизирующие ставку на экономический рост, внезапно оказались в одном направлении. Именно это необычное совпадение заставило Международный банк расчетов (BIS) публично предупредить рынки: мы наблюдаем «эксплозивное поведение» в обеих категориях активов — и это может означать куда больше, чем просто хороший год для инвесторов.

Такое сочетание идет вразрез с классической логикой финансовых рынков, где золото растет, когда акции падают, и наоборот. Сейчас же обе кривые смотрят вверх. И в этом — главный источник беспокойства BIS: если две противоположные силы начинают двигаться одинаково, значит, механизм баланса нарушен. А где нарушен баланс — там неизбежно накапливается риск.

Рост золота 2025 года: сигнал, который нельзя игнорировать

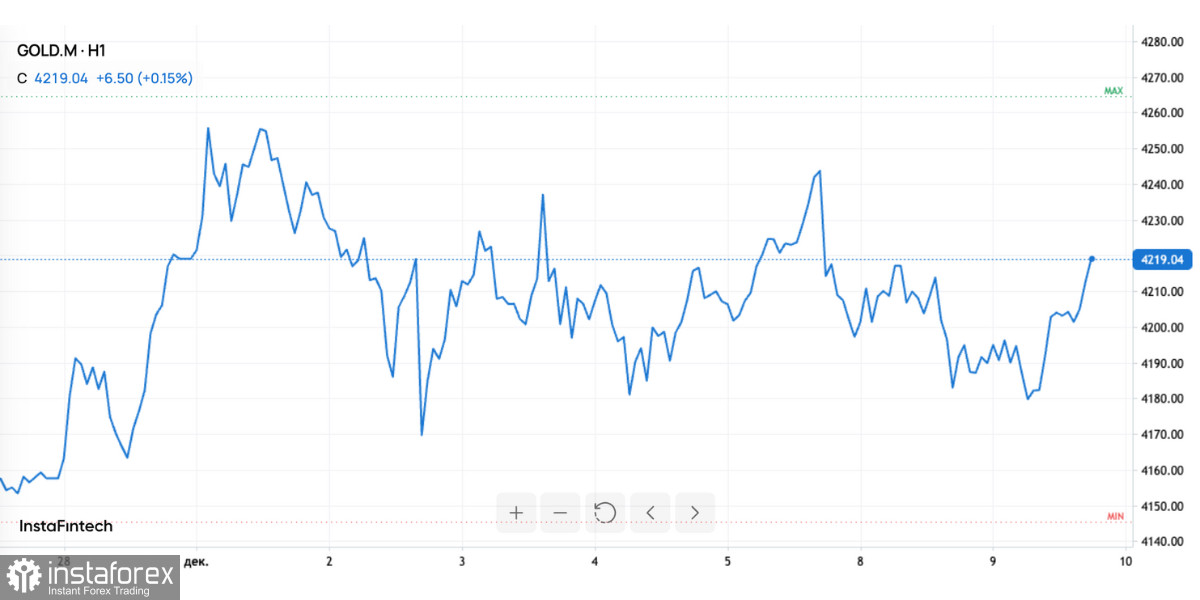

Золото завершает год с приростом около 60% — лучшим результатом почти за полвека. Но важна не цифра сама по себе, а то, что стоит за ней. Если раньше рост золота был почти синонимом кризисных ожиданий, то 2025 год меняет формулу: золото покупают не только из-за страхов, но и из-за желания заработать.

Заметно вырос спрос со стороны центральных банков, особенно в странах, которые стремятся уменьшить зависимость от доллара и диверсифицировать резервы. Этот фактор обеспечивает золоту фундаментальную поддержку.

Но не меньшую роль играет розничный и институциональный инвестиционный поток. ETF-фонды на золото фиксируют рекордные притоки, частные инвесторы активно покупают металл на фоне неопределенности, валютных колебаний и отсутствия доверия к традиционным безопасным активам вроде долгосрочных государственных облигаций.

Добавляет остроты и геополитический фон: в мире наблюдается череда риск-событий, нестабильность в ключевых регионах, оживление энергетических конфликтов, рост напряжённости в торговых отношениях крупных экономик. Всё это делает золото символом «страховки».

Однако золотой рост уже не похож на классический кризисный. Он больше напоминает динамику спекулятивного актива: движение вверх становится не только реакцией на плохие новости, но и отражением мощного спроса, подпитанного ожиданиями дальнейшего подъёма.

Почему акции и золото растут вместе — и почему это тревожный сигнал

И вот здесь вступает в игру самое важное наблюдение BIS: золото больше не служит противовесом риску. Оно движется в той же фазе, что и фондовые рынки — особенно технологические и AI-компании, которые в 2025-м продолжают демонстрировать агрессивный рост.

Для финансовой системы это означает исчезновение привычной «подушки безопасности». Если акции растут — золото не компенсирует риск. Если золото растет — оно не защищает от падения рынка, а лишь повторяет общий тренд.

Таким образом, инвесторы фактически оказываются «запертыми» в коррелирующих активах, что повышает вероятность более глубокого и резкого кризиса, если макроэкономический фон изменится.

BIS задает ключевой вопрос: если наступит момент истинной неопределенности — куда убежит капитал, если оба привычных направления будут одинаково переоценены?

Растущая спекулятивность: золото как новая «акция»

Один из важнейших тезисов BIS — золото начинает вести себя как риск-актив. Это не просто переход в новое состояние, а сигнал о том, что традиционные механизмы распределения капитала дают сбой.

Если раньше золото было элементом консервативной части портфеля, то теперь оно всё чаще воспринимается как способ сыграть в ту же игру, в которую инвесторы играют на фондовых рынках. Это делает золото одновременно и привлекательным, и опасным.

Макроэкономическая ловушка: почему синхронный рост может быстро закончиться

Современный финансовый рынок очень чувствителен к ожиданиям — особенно когда речь идет о ставках и курсе доллара. Текущий рост золота и акций подпитывается несколькими предпосылками: слабость доллара, ожидания снижения ставки, надежда на мягкую денежную политику, вера в устойчивость технологического сектора. Но стоит хотя бы одному звену этой цепи дать сбой — весь механизм может развернуться в обратную сторону.

Если ставки начнут расти вопреки ожиданиям — золото потеряет привлекательность. Если доллар укрепится — часть спекулятивных позиций будет закрыта. Если технологический рынок даст трещину — падение может перекинуться на весь спектр активов. Это и есть главная уязвимость: текущий рост построен на ожиданиях, а не на устойчивом фундаменте.

Когда активы растут вместе, они и падают вместе: риск двойного пузыря

BIS предупреждает, что синхронный рост золота и акций подрывает сам смысл диверсификации. При падении рынка инвесторы окажутся в ситуации, когда «защитный» актив не спасет, а наоборот — усилит просадку портфеля. Особенно опасна ситуация для крупных держателей золота: центральные банки, суверенные фонды и правительства могут столкнуться с системными потерями, если цены резко развернутся.

В этом смысле рост золота — не только рыночная история, но и потенциальный фактор финансовой стабильности государств.

Что делать инвестору в условиях двойного перегрева

Сегодняшняя ситуация требует от участников рынка совершенно иного подхода, чем тот, что работал последние годы.

Во-первых, нельзя воспринимать золото как безусловную защиту. Его роль изменилась — и теперь оно может стать источником риска наравне с акциями.

Во-вторых, портфели, построенные на бинарной логике «акции + золото», нуждаются в пересмотре: такая конструкция уже не является защитной.

В-третьих, для долгосрочных инвесторов актуально диверсифицировать по-настоящему: добавлять реальные активы, валютные инструменты, облигации разных юрисдикций, альтернативные инвестиции.

И наконец, важна фиксация части прибыли — именно период перегретого рынка чаще всего является тем моментом, когда рациональная защита капитала даёт лучший результат.

Рынок без противовеса: новая реальность или временный сбой?

Финансовый мир находится на переломном моменте, где золото перестает быть вечным противовесом риску, а акции продолжают расти на фоне мягкой денежной политики и эйфории вокруг технологий.

Это создает новый, непривычный ландшафт. И BIS неслучайно предупредил: синхронный рост двух противоположных активов — событие не просто редкое, но и тревожное. Оно говорит о том, что финансовая система смещается в режим, где рациональная логика уступает место ожиданиям и притоку ликвидности.

Как долго может продолжаться этот парадокс? До тех пор пока не появится шок, способный вернуть рынок к классической модели поведения. Но когда это случится — и золото, и акции окажутся перед испытанием на прочность.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română