ФРС на перепутье

Рынок формально готовится к стандартному сценарию. Ставка ФРС, вероятнее всего, будет снижена на 0,25%, а риторика сместится в сторону умеренно-мягкой уже с оглядкой на 2026 год. При этом от тарифов умеренного влияния на повышение инфляции, однако сегмент занятости теряет импульс куда быстрее. Набор сотрудников замедляется, темпы увольнений не растут, а безработица повышается. По логике, слабый рынок труда подталкивает регулятора к дальнейшему смягчению.

Но реальная интрига в другом. Ситуация в системе РЕПО и сокращение банковских резервов обострили волатильность денежного рынка в ноябре. Власти получили риск кратковременного сбоя ликвидности. Для стабилизации ФРС почти наверняка объявит программу покупок краткосрочных векселей. Ее возможный объем – около 40 млрд долларов ежемесячно с января. По сути, это мягкая форма количественного смягчения (QE), пусть и замаскированная под техническую балансировку.

Кевин Хассет & Джером Пауэлл. Есть и политический фактор, который рынок пока явно недооценивает. Назначение Кевина Хассета в качестве будущего руководителя ФРС изменит траекторию ожиданий уже сейчас. Формально Джером Пауэлл проведет у руля еще три заседания, но инвесторы будут внимательно отслеживать сигналы предполагаемого нового руководителя Центробанка США. Он известен как сторонник мягкой политики и человек, чья позиция тесно связана с Белым домом. Это значит рост премии за риск в длинных ставках, особенно с учетом продолжающегося инфляционного давления.

Впрочем, и сам Хассет пока тоже под вопросом. Накануне Белый дом сообщил, что президент США планирует провести интервью с финалистами на пост главы Федеральной резервной системы. Основными претендентами считаются Кевин Уорш и Кевин Хассет. В то же время от перемены имени мало что зависит. Это все равно будет политик, готовый резко снижать ставку. По сути, с его приходом начнется постепенное политическое переосмысление вектора монетарной политики. И в 2026 году – году промежуточных выборов.

Это станет ключевым фактором для всех классов рисковых активов. На долговой рынок накладывается еще один фактор. В ближайшие четыре месяца Минфин США должен разместить порядка 0,5 триллиона долларов новых облигаций. Таким образом, даже если сама ставка завтра не преподнесет сюрпризов, стратегические последствия заседания выглядят куда серьезнее:

- запуск QE-аналога на 40 млрд долларов

- переориентация ожиданий с Пауэлла на Хассета

- рост риска в длинных облигациях (по аналогии с европейскими и британскими рынками)

ФРС остается без ориентиров. Декабрьское заседание FOMC стало одним из самых нетипичных за последние годы. Регулятор подходит к финальному решению года фактически без ключевых макроэкономических ориентиров. 6-недельная пауза в работе федерального правительства заблокировала публикацию отчетов по занятости и инфляции. Поэтому заседание 10 декабря проходит без официальных данных с сентября, что резко повышает неопределенность и усложняет оценку текущего цикла.

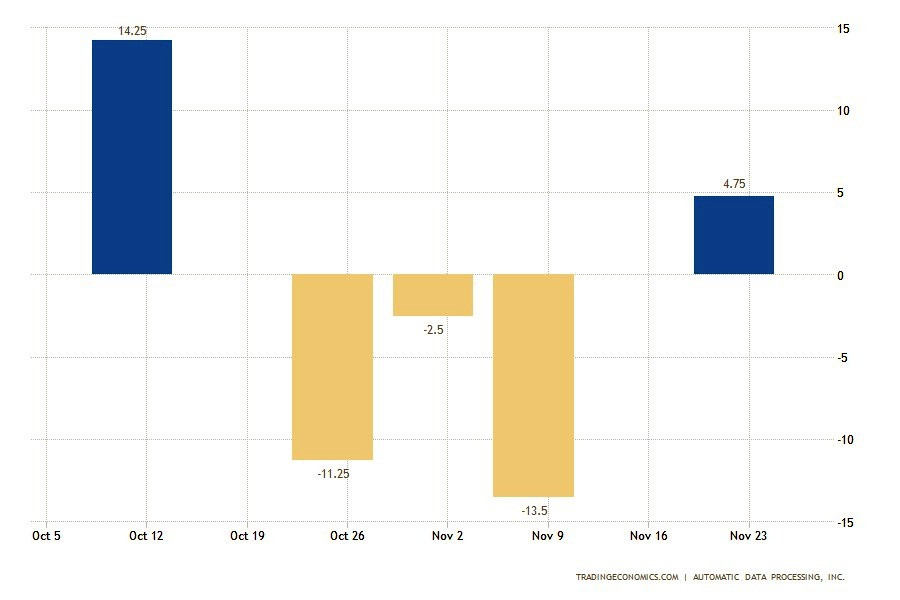

ФРС вынуждена опираться на частные источники. Последний отчет ADP зафиксировал сокращение 32 тыс. рабочих мест. Если этот сигнал отражает реальные процессы на рынке труда, регулятору нужно ускорять снижение ставки, чтобы предотвратить рецессионный сценарий. Но если данные искажены, преждевременное смягчение создаст риск разгона инфляции. Например, еженедельный отчет, который ADP начал публиковать в отсутствие NonFarm Payrolls, показал рост найма (график 1). Такая асимметрия вынуждает ФРС действовать аккуратно. Картина занятости от JOLTS также показывает структурные сдвиги.

ФРС вынуждена опираться на частные источники. Последний отчет ADP зафиксировал сокращение 32 тыс. рабочих мест. Если этот сигнал отражает реальные процессы на рынке труда, регулятору нужно ускорять снижение ставки, чтобы предотвратить рецессионный сценарий. Но если данные искажены, преждевременное смягчение создаст риск разгона инфляции. Например, еженедельный отчет, который ADP начал публиковать в отсутствие NonFarm Payrolls, показал рост найма (график 1). Такая асимметрия вынуждает ФРС действовать аккуратно. Картина занятости от JOLTS также показывает структурные сдвиги.

Число добровольных увольнений упало до 2.94 млн человек – минимального уровня с 2020 г. Снижение затронуло секторы проживания и питания, здравоохранение и социальную помощь, а также федеральные госслужбы. Одновременно увольнения выросли в сегменте развлечений, искусства и медиа. Доля работников, покинувших места по собственному желанию, снизилась до 1.8%, что отражает ослабление уверенности сотрудников в устойчивости рынка труда.

Ситуация с вакансиями выглядит стабильнее. В октябре их число выросло до 7,67 млн при умеренной положительной динамике в ритейле, транспорте и коммунальных услугах. Часть профессиональных услуг, напротив, столкнулась с сокращением спроса на персонал. Общая же конфигурация рынка указывает на постепенное охлаждение, а не резкое падение.

Такой разрыв между частными и официальными индикаторами делает решение по ставке максимально непростым. Для ФРС риск ошибки сейчас высок в обе стороны: от чрезмерного ужесточения до чрезмерного смягчения. Отсутствие официальных данных по инфляции и занятости с сентября поставило ФРС в ситуацию, когда две ключевые задачи – ценовая стабильность и максимальная занятость – вступили в прямой конфликт:

- Рынок труда демонстрирует тревожные признаки, а уровень безработицы достиг 4.4%. Такой контекст предполагает оперативное снижение ставки, способное смягчить потенциально жесткую посадку экономики.

- Но инфляционное давление сохраняется. Предпочитаемый ФРС индекс инфляции зафиксирован на уровне 2,8%. Это почти на полный процентный пункт выше целевого ориентира. Снижение ставки сейчас может усилить инфляционную динамику, особенно с учетом бюджетного расширения и действия торговых тарифов.

В отсутствие свежих данных декабрьское заседание превращается в балансировку между противоположными рисками.

Голуби опасаются рецессии, ястребы – потери контроля над инфляцией

И консенсус вовсе не означает единства. Несмотря на сложный фон, рынок почти единогласно закладывает в прогноз снижение ставки на 0,25%. Этот шаг рассматривается как ограниченная страховка: он уменьшает риск резкого ухудшения занятости, но не меняет рамки борьбы с высокой инфляцией. Однако внутренний раскол в Комитете может оказаться значительным. Аналитики ожидают повышенное количество голосов «против». Такой результат будет воспринят как сигнал ослабления влияния Пауэлла и усиления фрагментации внутри FOMC, что усложнит формирование ожиданий на 2026 год.

«Точечный график» как поле столкновения стратегий. Интрига заседания – не только в масштабе текущего снижения ставки. Рынок сосредоточен на обновлении точечного графика, который показывает индивидуальные прогнозы политиков по траектории ставок на 2026 год. Сейчас рынок ожидает четыре снижения в следующем году. Это предполагает поддержку активов и формирует бычий сценарий для фондового рынка. Но наиболее вероятным выглядит более жесткий вариант. Если медианная точка отразит лишь два снижения ставки в 2026 году, это будет ястребиное смягчение:

- снижение в декабре

- плюс сигнал о почти полном исчерпании дальнейшего цикла

«Пауэлл-пут» против «Трамп-колл»

Предстоящее решение ФРС приобретает значительное политическое измерение. Президент Трамп открыто поддерживает снижение ставок как инструмент компенсации потенциальных инфляционных эффектов его тарифной политики. На этом фоне главе ФРС необходимо сохранять образ независимости, избегая появления политически мотивированных решений. Так что чрезмерно агрессивное смягчение монетарной политики может быть истолковано как попытка поддержать будущую администрацию или уступить внешнему давлению. Сохранение жесткой позиции, напротив, создаст риск обвинений в препятствовании экономическому транзиту.

На фоне ожиданий решения ФРС внимание привлекло Трампа, сделанное в интервью Politico. Он отметил, что может скорректировать отдельные тарифы для снижения потребительских цен и утверждает, что уже осуществил такие корректировки в ряде категорий. «Цены все снижаются. Все снижается», – заявил президент США. И тем самым добавил неопределенности в оценку будущей инфляционной динамики.

Валютные рынки. Текущая конфигурация указывает на умеренный аппетит к риску, который, однако пока не приводит к формированию направленных позиций. В преддверии заседания ФРС участники рынка избегают крупных решений. Заявление по ставке и пресс-конференция в среду станут ключевыми источниками сигналов о дальнейшем курсе монетарной политики в США. А комментарии Джерома Пауэлла и его ответы на вопросы могут дать более глубокое понимание позиции руководства ФРС. Рынок также получит обновление экономических прогнозов и «точечный график», отражающий видение траектории экономики в следующем году.

Кроме того, это заседание станет последним в текущем составе участников с правом голоса. Новые представители из Кливленда, Миннеаполиса, Далласа и Филадельфии заменят коллег из Бостона, Чикаго, Сент-Луиса и Канзас-Сити. Ситуацию дополняют активные обсуждения возможной замены Пауэлла. Все вместе взятое не может не вызывать напряжение у инвесторов. Поэтому особого позитива на рынке валют и облигаций в последнее время не наблюдалось. Кстати, стратег Bank of America Майкл Хартнетт предупреждает, что старт ралли Санта-Клауса может оказаться под угрозой. Хотя снижение ставки поддержало бы акции на Уолл-стрит, инвесторы рассчитывают на комплексный набор факторов:

- мягкую инфляцию

- устойчивую экономику

- корректировку монетарной политики

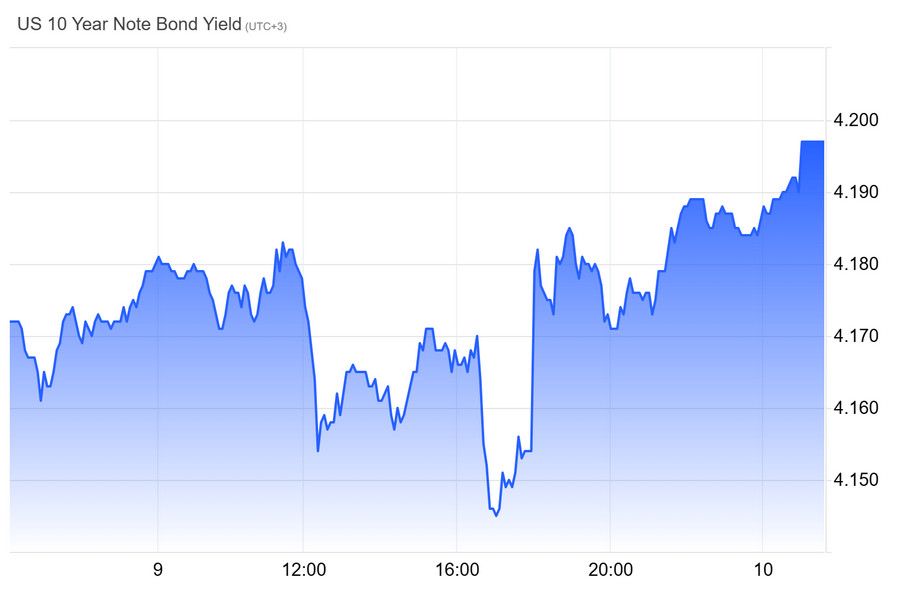

Хартнетт считает, что это сочетание выглядит рискованно. Снижение ставки в условиях мягкой позиции ФРС может усилить обеспокоенность, что приведет к росту доходности и давлению на акции. Поэтому внимание к комментариям Пауэлла и прогнозам FOMC возрастает. Рынок облигаций также сохраняет напряжение. Доходность 10-летних бумаг продолжила расти и завершила одну из самых слабых недель за последние месяцы (график 2). Инфляция в пятницу замедлилась, что подтверждает ожидания снижения ставки. Но уровень показателя остается выше цели. Это ставит под сомнение масштаб корректировок в 2026 году. Ситуация выглядит чрезмерно активной. Даже если Хассет возглавит ФРС, участники рынка сомневаются, что он сможет реализовать амбиции Трампа о быстром цикле сокращений.

Кевин Хассет заявил, что у Федеральной резервной системы есть пространство для более глубокого снижения ставки. Он отметил, что при назначении на пост председателя будет опираться на собственное экономическое суждение, которое, по его словам, поддерживает президент. По мнению Хассета, развитие искусственного интеллекта формирует новые условия для монетарной политики. Снижение ставки может расширить совокупное предложение и усилить спрос. Во время саммита Wall Street Journal его спросили, готов ли он поддержать корректировку ставки, превышающую 25 базисных пунктов, если данные укажут на такую возможность. Хассет подтвердил, что видит пространство для такого решения.

Это усилило опасения, связанные с его зависимостью от указаний Дональда Трампа. Тем более, что ранее президент США заявил, что быстрые изменения стоимости заимствований станут критерием при выборе руководителя ФРС. Хассет подчеркнул, что намерен придерживаться собственных оценок и отверг обвинения в политической зависимости. Он отметил, что разрабатывать детальный план по ставке на полгода вперед было бы безответственно. Ранее он критиковал ФРС за шаги последних лет, считая их политизированными. Аналитик UBS Джонатан Пингл напомнил, что разногласия по вопросам монетарной политики неизбежны, а задача председателя – опираться на данные и объяснять решения.

Хассет сообщил о прочных рабочих отношениях с Джеромом Пауэллом. Их контакты регулярны, как и в период его работы в Совете экономических консультантов. Новый председатель ФРС, назначенный Трампом, займет место в Совете управляющих в январе, после ухода Стивена Мирана. В первые месяцы он будет работать под руководством Пауэлла до завершения его срока. Хассет считает, что с учетом ожидаемого роста производительности и капиталовложений базовый потенциальный темп роста ВВП США может достичь «гораздо большего» значения, чем 3%, а может быть, даже превысить 4%. «Есть много возможностей сделать что-то вроде снижения процентной ставки, что увеличит совокупное предложение и совокупный спрос», – сказал он.

Доллар США

Декабрь традиционно неблагоприятен для доллара, однако в среднесрочной перспективе важнее дивергенция монетарных режимов. ФРС готовится к снижению ставки, что отражает замедление экономики. Преимущество доллара в доходности снижается по сравнению с евро и иеной. Неопределенность вокруг будущего руководителя ФРС, которого рынок видит более мягким, усиливает ожидание длительного периода низкой ставки. Это формирует движение пары EUR/USD к уровню 1,15. Существует и альтернативный сценарий.

Если точечный график ФРС укажет на паузу и осторожность, доходность 2-летних казначейских бумаг может вырасти. Такая реакция создаст краткосрочное давление на продавцов доллара и может вызвать резкий подъем его индекса. Дополнительный фактор – разрыв в темпах роста. Если экономика США сохранит динамику около 2%, а еврозона останется в стагнации, концепция «американской исключительности» продолжит поддерживать доллар и ограничивать его коррекцию. Параллельно мировой валютный рынок продолжает продавать доллары.

Согласно опросу, почти 60% представителей центральных банков стремятся увеличить долю активов вне американской валюты. То есть ищут способы перераспределить резервы и сократить долю долларов. Но пока высокая ликвидность гринбека продолжает обеспечивать ему преимущество. А евро пока не готов претендовать на роль ключевого ориентира. Сомнения в статусе доллара в этом году усилились из-за:

- тарифных инициатив администрации Дональда Трампа

- вопросов о независимости ФРС

На фоне этих факторов некоторые участники рынка ожидают постепенного укрепления позиций евро и юаня. Но по оценкам специалистов, доллар в ближайшие годы сохранит центральное место в структуре международных резервов.

Каковы перспективы политики ФРС на 2026 год?

Перспективы политики ФРС на 2026 год остаются предметом споров, хотя консенсус постепенно формируется. После периода сомнений относительно того, пойдет ли регулятор на третье снижение ставки в текущем году, большинство экспертов ожидает уменьшения целевого диапазона на 25 базисных пунктов. Такое решение не выглядит однозначным. Бывший замглавы ФРС Алан Блиндер отметил, что выбор сложный, но вероятность понижения выше, чем сохранения параметров. По его мнению, регулятор может сделать шаг, который рынки воспримут как осторожный сигнал, а не начало последовательных смягчений.

Аналитики предполагают, что руководство ФРС постарается подчеркнуть наличие разных взглядов внутри Комитета и не позволит рынкам делать выводы о будущем курсе лишь на основе одного решения. Главный экономист Wilmington Trust Люк Тилли также ожидает снижения в декабре. Он считает, что Джером Пауэлл повторит риторику предыдущей пресс-конференции, акцентировав внимание на расхождениях внутри ФРС и предупредив против ожиданий автоматического продолжения циклa.

Несколько представителей региональных ФРБ уже заявили, что не видят срочной необходимости в снижении. Среди них Сьюзан Коллинз из Бостона и Джефф Шмид из Канзас-Сити. Остан Гулсби из ФРБ Чикаго также выразил сомнения, подчеркнув опасения по инфляции. На другом полюсе – Джон Уильямс, занимающий ключевую должность в Комитете по открытым рынкам. Он дал понять, что допускает дальнейшую корректировку диапазона, чтобы приблизить курс к нейтральному уровню. По мнению ряда наблюдателей ФРС, это заявление стало важным сигналом, поскольку такие формулировки обычно согласуются с позицией председателя.

Лоретта Местер, ранее руководившая Федеральным резервным банком Кливленда, считает, что Уильямс фактически обозначил ожидания рынка. Она ожидает очередного снижения на 25 базисных пунктов в декабре, хотя лично не стала бы поддерживать такое решение. По ее мнению, экономическая ситуация требует дополнительного наблюдения в начале следующего года. Она подчеркивает, что аргумент в пользу изменения параметров сейчас слабее, чем в сводных прогнозах ФРС от сентября.

Алан Блиндер предупреждает, что чрезмерное смягчение может осложнить контроль за инфляцией. Он допускает риск формирования устойчивого ценового давления, если регулятор продолжит понижать ставку. По его словам, вопрос лишь в том, достигнута ли критическая точка уже сейчас.

Оценка экономической ситуации осложняется тем, что публикация части данных задерживается из-за октябрьской и ноябрьской паузы в работе правительства.

- Последний релиз индекса потребительских расходов вышел с двухмесячным опозданием.

- Базовый показатель в сентябре составил 2,8%, чуть ниже уровня августа.

- ФРС ожидает, что годовой результат по инфляции будет около 3,1%.

- Рынок труда демонстрирует неустойчивую динамику.

- В сентябре число рабочих мест выросло на 119 тыс. после снижения в августе.

Эта череда колебаний усилила неопределенность. Более свежие оценки из «Бежевой книги» показали усиление увольнений в начале ноября, сокращение часов работы и заморозку найма. Некоторые компании сообщили, что искусственный интеллект позволяет перераспределять обязанности и уменьшать потребность в новых сотрудниках. Чиновники ФРС получат дополнительные данные уже после заседания, что также влияет на характер ожиданий и усложняет формирование окончательного сигнала рынкам. По завершении Комитет представит обновленные квартальные прогнозы по ставке, включая долгосрочную траекторию.

Та же Лоретта Местер подчеркивает, что давление на цены формируется не только из-за тарифных решений, которые она относит к разовым факторам, но и из-за подорожания услуг. При этом ФРС пытается сгладить последствия ухудшающейся конъюнктуры на рынке труда. Местер считает, что слабость в занятости объясняется прежде всего долгосрочными структурными сдвигами, на которые регулятор повлиять не может. Среди них – изменения в иммиграционной политике, приводящие к сокращению предложения рабочей силы. Она также допускает, что часть ослабления связана с неопределенностью вокруг тарифов и стремлением компаний удерживать прибыль за счет корректировки затрат. По ее словам, рынок труда оказался в состоянии затухания динамики, и снижение ставки вряд ли способно изменить эту картину.

На другом полюсе оценок – Люк Тилли из Wilmington Trust. Он считает, что слабость занятости будет нарастать и прогнозирует три последовательных снижения ключевой ставки на ближайших заседаниях. По его расчетам, около 154 тыс. федеральных служащих, оставшихся без выплат в октябре, могут поднять уровень безработицы в ноябре примерно до 4,5%. Он также обращает внимание, что за исключением здравоохранения, частный сектор демонстрировал отрицательную динамику по числу вакансий. Тилли отмечает, что на рынок труда выходят новые соискатели, для которых найти работу становится все сложнее. Совокупность этих факторов, по его словам, отражает крайне слабую ситуацию в занятости.

Адитья Бхаве из Bank of America ожидает два снижения ставки в середине следующего года. Этот прогноз связан не с экономическими условиями, а с предстоящей сменой председателя ФРС. По его оценкам, диапазон ставки закрепится на уровне 3,0–3,25 процента. Он считает, что снижение, которое ожидается на текущей неделе, создает дополнительный риск: регулятор может незаметно перейти к политике стимулирования в тот момент, когда действует активная бюджетная поддержка.

Амир Багерпур, управляющий директор Accenture, предполагает, что в следующем году ФРС проведет еще одно или два снижения после ожидаемого декабрьского шага. Его прогноз основан на том, что базовый показатель расходов на личное потребление стабилизируется в районе 2,5–2,7 процента, темпы роста ВВП составят 1,5–1,8 процента, безработица к концу года будет в диапазоне 4,4–4,6 процента, а прирост рабочих мест в месяц от 75 до 125 тыс.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română