Открыв год на позитивной волне и поднявшись к отметке 1.1765 в ходе азиатской торговой сессии, в начале европейской сессии пара перешла к снижению. Так, на момент публикации данной статьи, EUR/USD торговалась уже вблизи отметки 1.1727.

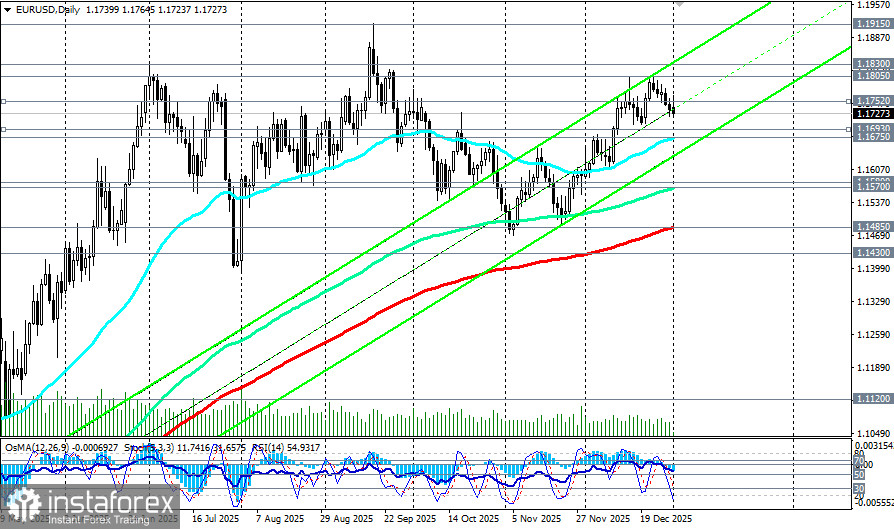

При этом объёмы торгов остаются низкими на фоне новогодних праздников (закрыты рынки Китая и Японии), что делает ценовые движения более рыхлыми и восприимчивыми к новостным шокам. С точки зрения тренда пара демонстрирует умеренно медвежий тон после достижения в конце декабря 3-месячного максимума выше отметки 1.1805, но в целом сохраняется восходящий тренд и близость к недавним максимумам — следовательно, в кратком сроке возможны как откаты, так и попытки восстановления.

Макроэкономический фон

В течение последнего месяца прошлого года произошло несколько ключевых событий, повлиявших на динамику EUR/USD. Федеральная Резервная Система США снизила свою целевую ставку на 25 базовых пунктов, завершив цикл ужесточения денежно-кредитной политики, начатый в декабре 2022 года. Председатель ФРС Джером Пауэлл выразил осторожность относительно дальнейших действий регулятора, подчеркнув важность оценки последствий предыдущих решений.

Однако поведение инвесторов показывает, что рынок больше ориентируется на потенциальные изменения в будущем денежно-кредитной политике ФРС, нежели на публичные заявления Пауэлла. Некоторые члены Комитета по открытым рынкам высказывают желание видеть дальнейшее смягчение политики, в то время как сторонники статус-кво проявляют беспокойство относительно рисков инфляции.

Кроме того, вступление Болгарии в Еврозону с 1 января 2026 года стало важным событием, увеличивающим количество пользователей единой валюты до более чем 350 миллионов человек. Это расширение зоны обращения евро может повлиять на спрос и предложение на рынке, создавая дополнительные условия для повышения привлекательности европейских активов.

Главные драйверы ближайшего периода

- Монетарная политика ФРС и ЕЦБ. Решения и ожидания по ставкам остаются ключевым фактором: дальнейшая динамика доллара во многом будет определяться сигналами ФРС о темпах снижения ставок (если такое ожидается) и сообщениями ЕЦБ о своих намерениях. В опубликованном накануне Нового года протокола с декабрьского заседания ФРС отмечено, что после того, как в декабре американский ЦБ понизил ставку до диапазона 3,50–3,75%, и большинство чиновников допустили последующие снижения при устойчивом снижении инфляции — но по срокам и масштабу мнения расходятся.

- Данные по США (PMI, ISM, NFP и пр.). Важнейшим ближайшим событием станет отчёт по занятости в несельскохозяйственном секторе США (NFP), а также месячные PMI/ISM: сильные данные поддержат доллар, слабые — дадут преимущество евро.

- Риск-аппетит и динамика акций. Пара часто реагирует на движения на риск-активах: восстановление американских фьючерсов поддерживает доллар, ухудшение — делает евро привлекательнее.

- Специфические риски: политические новости (включая торговую политику США), геополитика и изменения в рыночном позиционировании могут вызывать резкие движения при низких объёмах.

Факторы, за которыми нужно следить

- Публикации PMI (Еврозона, Германия, США) — краткосрочное влияние на настроение и валютный спред.

- NFP и сопутствующие данные по занятости США — ключевой драйвер для доллара.

- Комментарии ФРС/ЕЦБ и новости о кандидате на пост главы ФРС — изменение ожиданий по ставкам даст импульс.

- Рыночные объёмы: низкие объёмы повышают риск ложных пробоев; по мере возвращения рынка из праздников импульс может усилиться.

- Геополитические/торговые новости, способные быстро изменить риск?аппетит.

Техническая картина

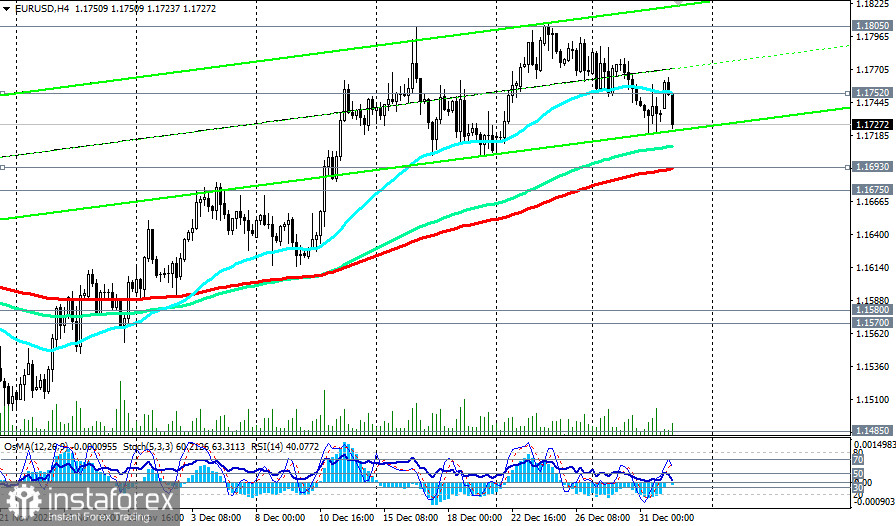

Анализируя технический аспект, видно, что пара находится в состоянии коррекции после длительного периода роста. На графиках краткосрочных периодов индекс относительной силы (RSI) показывает слабость бычьего импульса, оставаясь ниже критического уровня 50, а индикатор OsMA движется в отрицательной зоне, свидетельствуя о доминировании продавцов.

При этом ключевым уровнем сопротивления выступает область вокруг 1.1800, преодоление которой могло бы сигнализировать о возобновлении восходящего тренда. Ближайшие поддерживающие уровни находятся на отметках 1.1700, 1.1693, 1.1675, а уровни сопротивления – вблизи 1.1752, 1.1765, далее обратная линия тренда (примерно 1.1785) и зона выше 1.1800 (максимумы 16 и 24 декабря).

Практические наблюдения и рекомендации (не инвестиционный совет)

- В периоды низкой ликвидности (праздники) риски ложных пробоев выше: лучше ориентироваться на подтверждение движения объёмом/последующими свечами.

- Для тех, кто торгует по технике: пробой 1.1700 с подтверждением объёмом/инструментальными сигналами откроет путь к 1.1675 и далее к 1.1600 – 1.1580; пробой и закрепление выше 1.1752 – 1.1785 послужит сигналом возобновления бычьего импульса к 1.1800 и выше.

- Следите за фундаментальными релизами: один сильный NFP или неожиданно «ястребиный» комментарий ФРС может быстро изменить картину.

- Управление риском: при волатильности и праздничной нестабильности используйте меньшие лоты и адекватные стоп?лоссы.

Вывод

В ближайшие недели EUR/USD, скорее всего, останется в тесном взаимодействии между фундаментальными сигналами по ставкам/данными по занятости США и техническими уровнями вокруг 1.1700 – 1.1800. Текущий медвежий наклон подтверждается пробоем краткосрочного тренда и индикаторами, но пара остаётся недалеко от недавних максимумов и в восходящем среднесрочно-долгосрочном тренде, что даёт шанс на восстановление при благоприятных новостях для евро или слабости доллара. Короткие сроки будут определяться NFP/PMI и словами политиков ФРС/ЕЦБ, а также поведением крупных игроков в условиях пониженной ликвидности.

Заключение

Подводя итог, можно сказать, что ближайшая перспектива EUR/USD выглядит умеренно позитивной, несмотря на краткосрочную коррекцию. Ключевыми факторами, определяющими направление развития ситуации, станут решения ФРС по ставке, реакция финансовых рынков на экономическую статистику и динамика европейского долга. Пара останется чувствительна к внешним шокам, таким как геополитические риски и неожиданности в сфере международной торговли.

Также важно учитывать глобальные экономические тенденции, включая политику Европейского центрального банка и реакцию американских фондовых рынков на корпоративные отчеты компаний. Ожидания дальнейшего понижения процентных ставок в США создают благоприятные условия для притока капитала в европейские активы, способствуя укреплению евро против доллара.

Инвесторы же должны проявлять осторожность и сохранять гибкость в своей стратегии, учитывая высокую вероятность внезапных движений на рынке.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română