*) см. также: Торговые индикаторы InstaForex по USD/CAD

Сегодня (в 13:30 GMT) Бюро Статистики Труда США представит очередной отчет по динамике потребительской инфляции в США. CPI - важный экономический индикатор, который отражает уровень инфляции в экономике США и оказывает значительное влияние на финансовые рынки, включая движение американского доллара (см. наш сегодняшний обзор «Доллар: CPI, ФРС, Трамп (текущая ситуация и перспективы)».

Общий индекс CPI, согласно прогнозам, увеличится на 2,7% г/г в декабре, повторив динамику предыдущего месяца. Базовая инфляция, исключающая цены на продукты питания и энергию, ожидается на уровне около 2,7%, немного повысившись относительно прошлого значения в 2,6%. Это подтверждает устойчивый характер роста цен и сохраняющийся дискомфорт для ФРС, поскольку ее цель по инфляции составляет лишь 2%. В месячной динамике оба показателя (общая и базовая инфляция) ожидаются на стабильно умеренном уровне в районе 0,3%, отражая постепенное замедление темпов роста цен.

Эти прогнозы свидетельствуют о снижении инфляции, однако процесс идет медленно и постепенно.

В то же время нельзя отрицать, что значение данных CPI для принятия решений по ставкам заметно снизилось. Федеральный Резерв сосредоточился преимущественно на внутреннем рынке труда, рассматривая показатели занятости и заработных плат как ключевые индикаторы состояния экономики. Таким образом, значительные изменения в монетарной политике возможны только в случае серьезных отклонений фактического уровня инфляции от ожиданий.

Кроме того, опубликованные протоколы последнего заседания Комитета показали значительную неопределенность среди членов комитета относительно будущих шагов. Некоторые чиновники выразили мнение, что оставление процентных ставок без изменений является вполне реалистичной альтернативой снижению ставки.

Учитывая общее внимание рынков к другим экономическим показателям, таким как занятость и производство, отчет по CPI может оказать ограниченный эффект на краткосрочную динамику доллара США, если не будут представлены неожиданно-сильные сюрпризы.

Тем не менее буквально за час до публикации доллар перешел в наступление: его индекс USDX растет. Одной из немногих валют, которые противостоят более-менее успешно доллару остается доллар канадский.

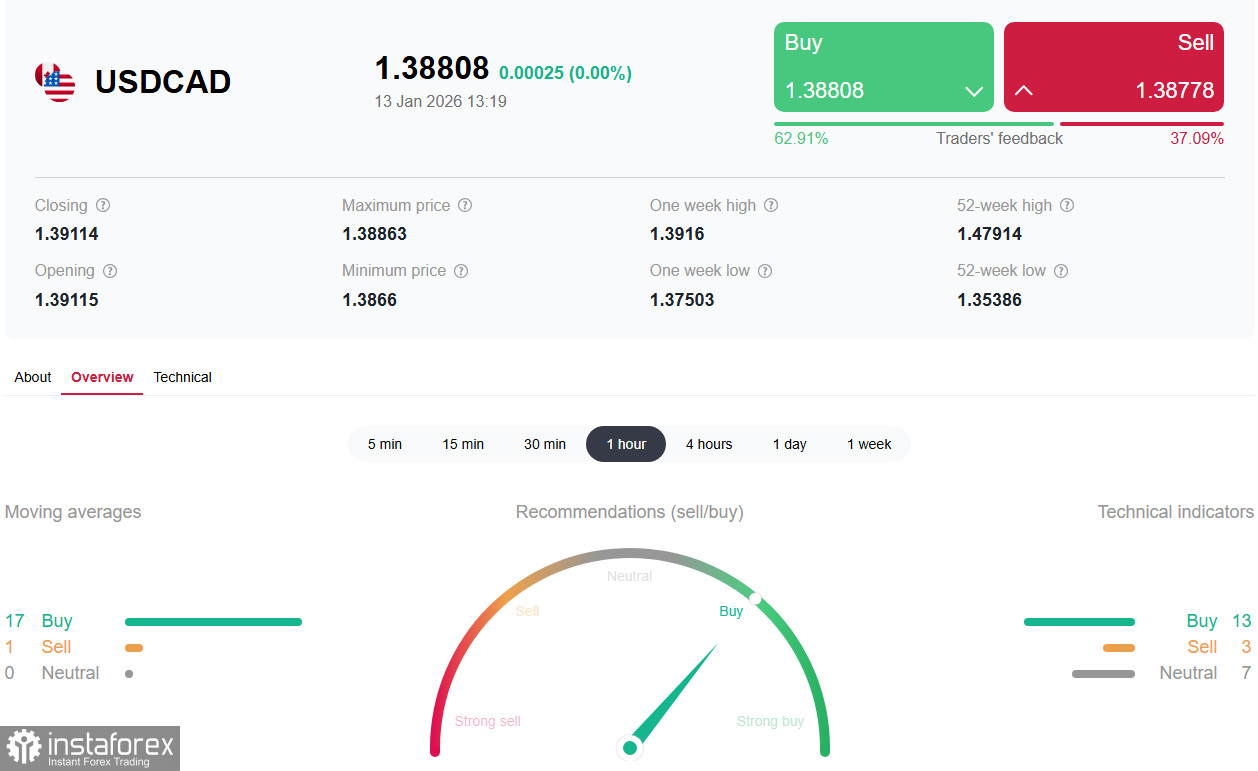

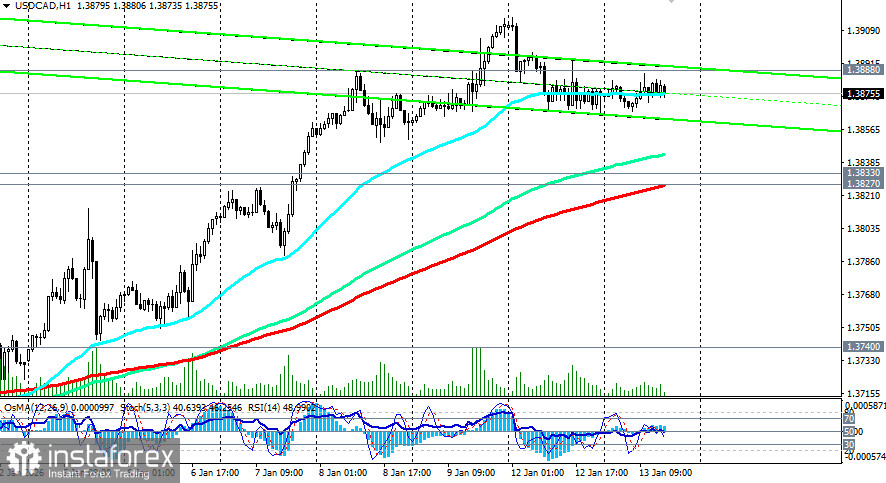

Валютная пара USD/CAD сегодня продолжает торговаться в боковом канале ниже отметки 1.3900 и чуть ниже ключевого среднесрочного уровня сопротивления 1.3888, демонстрируя отсутствие чёткого направления.

Несмотря на умеренную коррекцию доллара США вверх, его потенциал ограничен факторами риска вокруг независимости Федеральной Резервной Системы. Вместе с тем укрепление цен на нефть, традиционно поддерживающее канадский доллар, создаёт дополнительное давление на USD/CAD.

Основные движущие силы

- Рост цен на нефть. Цена на WTI увеличилась уже 4-й торговый день подряд, достигнув отметки 60.50 долларов за баррель, благодаря повышенной обеспокоенности рынков поставками вследствие геополитической нестабильности в регионе Ирана.

- Политические риски. Президент США Дональд Трамп объявил о введении тарифов на товары стран, сотрудничающих с Ираном, усиливая беспокойство инвесторов относительно возможных последствий для международной торговли.

- Инфляционные ожидания. Опасения участников рынка связаны с публикацией индекса CPI в США, который способен существенно повлиять на денежно-кредитную политику ФРС и вызвать волатильность на рынках.

Заключение и рекомендации

Для продолжения бычьего сценария необходим уверенный пробой ключевых уровней сопротивления 1.3888, 1.3900 и недавнего локального максимума 1.3914, что откроет дорогу к уровням 1.4000, 1.4030 (подробнее о динамике цены см. в USD/CAD: торговые сценарии на 13.01.2026).

Тем временем, продолжающееся давление со стороны роста цен на нефть и политических рисков повышает вероятность сохранения паритета в пределах текущего диапазона или даже дальнейшей коррекции USD/CAD.

Рискованная стратегия предполагает покупку пары на текущих уровнях и выше 1.3915 с целью зафиксировать прибыль вблизи зоны 1.4000–1.4030, но с учётом технических факторов и фундаментальных рисков рекомендуется проявлять осторожность и учитывать возможные негативные сценарии.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română