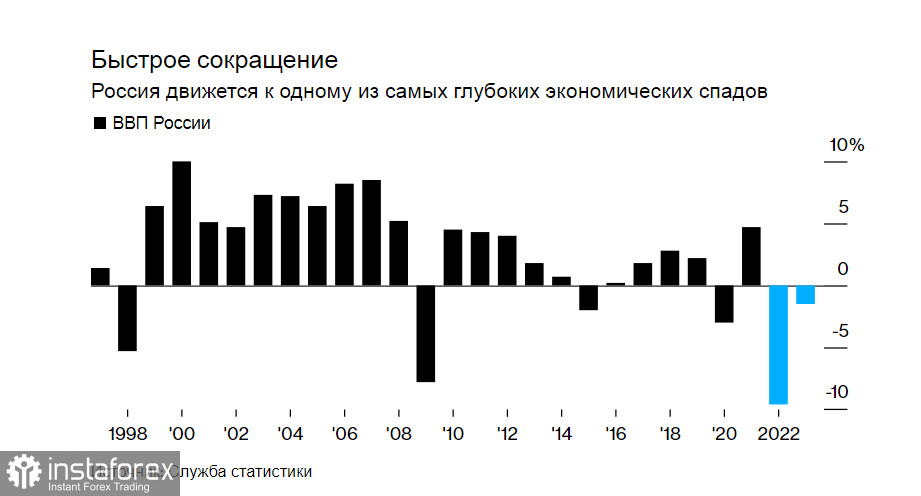

За новими економічними даними, російська економіка скорочується два роки поспіль вперше після краху, що послідував за розпадом СРСР 1991 року.

Російська економіка на шляху до серйозної рецесії: чи варто спиратися на курс рубля та зростання акцій нацкомпаній?

Спецоперація в Україні триває вже другий місяць, і тепер поступово стають очевидними економічні наслідки з відходом іноземних інвесторів з країни.

Так, валовий внутрішній продукт скоротиться на 9,6% у 2022 році та експерти очікують у середньому скорочення на 1,5% у 2023 році.

Нагадаємо, що наприкінці лютого економіка другий рік поспіль зростала, попри очевидні труднощі, спричинені пандемією коронавірусу.

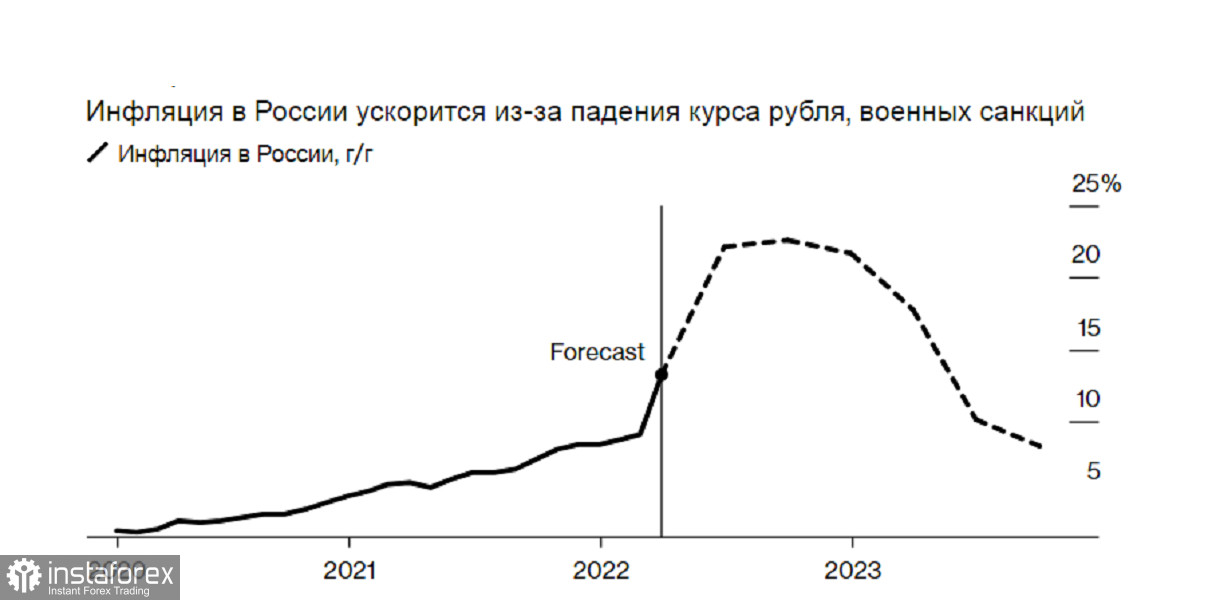

В іншому різкому перегляді прогнозу інфляція тепер прогнозується в середньому на 20% цього року, що буде найшвидшим приростом приблизно за останні два десятиліття. Центральний банк при цьому повинен підтримувати свою ключову процентну ставку на рівні 20% як мінімум до кінця другого кварталу.

Спецоперація в Україні спровокувала обвал рубля і призвела до хаосу у глобальних ланцюжках постачання та цінах на товари, а також спровокувала масовий відхід компаній із країни. Щоб піддати Росію впливу заходів у відповідь, іноземні уряди ввели санкції щодо торгівлі та фінансів, заморозили резерви її центрального банку і відключили багато її банків від глобальної системи обміну повідомленнями SWIFT.

У відповідь Росія прагне ізолювати свою економіку та ринки за допомогою контролю за рухом капіталу, подвоєння відсоткових ставок та інших надзвичайних заходів.

Але чи зіграє ставка на мінімізацію збитків?

Очевидна слабкість Кремлівської економіки

Пряме падіння ринків - один з тих рідкісних і захоплюючих моментів, які відкривають великі можливості для інвесторів у той самий момент, коли вихід з позиції перетворюється на повінь, коли розпродаж стає катарсисом і закладає основу для нового ралі.

Крім випадків, коли ринки руйнуються через власні протиріччя, вони також можуть змусити важливих гравців здатися ринковим обставинам - наприклад, змусивши міністрів фінансів відмовитися від валютної прив'язки або змусивши центральні банки змінити свою грошово-кредитну політику.

Саме ці події ми спостерігаємо від початку дії санкцій на Росію.

Якщо згадати, ринки пророкували 10 з останніх шести рецесій.

І в жодному разі не варто забувати, що деякі подібні капітуляції з боку урядів виявляються хибним дном або такою ж хибною вершиною, засмоктуючи останніх, хто програв, перш ніж ринок зануриться в катастрофу.

Так, ралі влітку 2007 року після того, як Федеральна резервна система погодилася полегшити кредитування, що спонукало багатьох повірити в те, що кредитна криза закінчилася, залишається, мабуть, найкращим прикладом того, як уряд може підставити підніжку своїй економіці.

Які ж ці підніжки?

Переговори про мир - еволюційна безвихідь

Перша глобальна підніжка торговцям середніми та довгими позиціями - це повідомлення про те, що мирні переговори між Росією та Україною йдуть краще, ніж очікувалося, породили великі надії, породивши позитивну динаміку акцій по всьому світу перед засіданням FOMC і сприяли падінню цін на нафту.

Як одна дуже явна ознака того, що інвестори менше занепокоєні війною, примітно те, що останніми тижнями вони отримували прибуток від акцій великої інтернет-платформи FANG і вкладали гроші в оборонних підрядників - логічну відповідь на початок війни. Акції оборонних підприємств різко розгорнулися підвищення.

І це попри позитивні сигнали щодо мирних переговорів.

Загальна ідея переговорів полягає в тому, що Україна набуде «нейтрального» статусу на зразок Швеції чи Австрії, а Росія натомість утримається. Якщо метою Росії є опір розширенню НАТО, цього може бути достатньо, а успіх Швеції та Австрії може переконати Україну набути такого статусу.

Такі аргументи офіційного Кремля та й трейдерів, які грають на мирному договорі.

Ті, хто висуває цей аргумент, також вважають, що Путін зараз хоче виходу, тому що війна йде не так, як він сподівався, хоча зовсім не очевидно, що Росія зрештою не переможе.

Але є багато «але», які треба обміркувати на тверезу голову.

З одного боку, все може скластися за таким сценарієм, але ставка на неминучу мирну угоду потребує великого оптимізму та здатності читати думки Володимира Путіна.

Проте куди імовірнішим є сценарій, що Росія не випустить ласий шматок із зубів, попри всі запевнення у відсутності інтересу до українських територій.

Оскільки внутрішня політична риторика держави полягає в тому, що росіяни борються проти нацизму, мирний договір із нейтралітетом якось не укладається у спільну політичну канву. А якщо так, найімовірніше, Росія піде до переможного – це той фактор, який погано сприймається на Заході, що звикли до більш виважених політичних рішень лідерів країн.

Але це не все.

Російський імпорт у відчаї. Це підводить нас до іншого критичного гравця, який, схоже, також здався на ласку ринку.

Китайський імпорт до Росії - а чи буде?

Можливо, критично те, що середа, мабуть, стала моментом, коли Китай здався ринковій ситуації.

Чим далі від материкового Китаю, тим глибший був розпродаж і тим сильніший відскок: китайські ADR, котируються в США, випереджають китайські акції, котируються в Гонконгу, які, своєю чергою, зазнали більшого відскоку, ніж акції материкового Китаю в CSI 300

Ось уже рік, як офіційна позиція КНР спирається на приведення внутрішньої економіки до ладу, - саме собою мудре рішення, якщо не брати до уваги перегини.

Це означає жорсткі фінансові умови та готовність миритися з падінням фондового ринку. Але є межі, і після обвалу китайських акцій у всьому світі здається, що межа досягнута.

Раніше Китай займав правдоподібну позицію, що його не турбує інтерес західних інвесторів.

Попри глузування, що мішками сиплються з екранів китайських ТБ у бік американців, КНР потрібен капітал, і їй не потрібен крах гуртового ринку.

Отже, у середу стало відомо, що китайська політика відтепер сприятиме ринку.

Шквал запевнень, що виходять від вищого комітету країни з фінансової політики в середу, виходить за рамки стандартної офіційної реакції на ринок у вільному падінні - вони означають значну зміну напряму.

І після більш ніж 18 місяців реалізації програми, в якій політичні цілі Комуністичної партії ставилися вище за інтереси інвесторів, риторика Сі різко змінилася.

Тепер країна комунізму, що переміг, підтримує закордонний лістинг, моральне «виправлення» компаній інтернет-платформ скоро буде згорнуте, а регулювання відтепер буде прозорим і передбачуваним. З іншого боку, сектор нерухомості, що руйнується, отримає підтримку, політика буде орієнтована на ринок і спрямована на забезпечення стабільності.

Це схоже на класичний момент, коли ринки змушують країну – навіть другу за величиною економіку на планеті – розвернутися.

І так, це схоже на капітуляцію.

Якщо ми подивимося на щоденні зміни в індексі BNY Mellon China ADR з моменту його створення 20 років тому, ми побачимо, що рух у середу вразив самі основи китайських торгів.

Важливо розуміти, що це стосується не лише Китаю і навіть не лише фінансового ринку загалом.

Китайські речі більш-менш автоматично мають значення для всіх у наші дні. Особливо примітно, що жорстокий розпродаж китайських технологічних компаній цього року майже точно відповідав розпродажу акцій американських технологічних компаній.

В останній місяць наслідки поширилися далі: прибутковість за китайськими облігаціями впала через ознаки «голубиної» політики уряду, тоді як прибутковість за американськими облігаціями, як ми бачили, різко зросла.

Спред прибутковості дворічних облігацій США та Китаю є найнижчим з кінця 2018 року та історично низьким.

Все це закономірно має призвести до послаблення юаня, і, очевидно, цього слід очікувати. Юань — валюта, якою жорстко керують, але в наші дні він дотримується принаймні деяких правил плаваючого обмінного курсу і не може утриматися осторонь загального впливу ринкових правил.

Це може мати велике значення, тому що сильний юань перешкоджає зростанню Китаю, а також сприяє інфляції США, підвищуючи ціни на китайський імпорт.

Але це також означає, що Китай прагнутиме утримати рівновагу між відносинами з Росією та із Заходом, намагаючись торгувати на обидві сторони.

Є ще добрі новини.

Влада Китаю протягом багатьох років продемонструвала, що вона здатна рухати фондові ринки, але тільки за допомогою незграбної політики. За останні 20 років відбулася низка крахів, за якими йшли інші кризи. Деякі експерти вже прямо заявляють, що капітуляція Китаю перед ринками віщує обвал акцій.

Це теж може бути помилковою вершиною, але поворот Сі, ймовірно, був найважливішим за весь тиждень переговорів між наддержавами.

Рубль – це не все

Власне, кожен інституційний трейдер на зубець знає, що фондовий чи валютний ринок – це далеко не вся економіка, і це правда.

Курс рубля сьогодні зміцнюється завдяки безпрецедентним рішенням Нацбанку Росії. Зростають також акції оборонних та нафтогазових компаній. Але що криється за цим зростанням?

Російська промисловість, як і раніше, залишається зав'язаною на імпорт. Він, який набив усім оскому в останні тижні, і така небажана для уряду тепер, має величезну питому вагу в компонентах виробництва майже у всіх секторах ринку - від виробництва білого туалетного та офісного паперу, в якому використовуються іноземні відбілювачі, до друку банкнот російської валюти на швейцарських. верстатах швейцарськими ж фарбами.

За кілька місяців у міру виснаження запасів на складах підприємства почнуть масову зупинку. Можна сподіватися на постачання через треті руки – Туреччину та Китай.

Але, як ми сьогодні побачили, обидві країни залишаються економічно нейтральними, а значить, шлях до іноземних складових буде важчим. Високі ціни за перепродаж через десяті руки, складності з доставкою, негласність всієї цієї метушні в цілому поступово розширюватимуть проломи в безперебійному забезпеченні російських підприємств.

Так, напевно, з часом виробництво компонентів, що бракують, налагодиться.

Але, по-перше, це буде традиційна російська якість, по-друге, це займе роки ударної національної праці «на благо батьківщини», і в головних, схоже, що Кремлю, як і раніше, не до «дрібних економічних проблем».

Попри явний курс на ізоляцію економіки, проголошену в момент перших пропозицій щодо націоналізації «кинутих» іноземних заводів, Москва не поспішає розв'язувати проблеми виробників, зосередившись на нафтогазових контрактах, хоча з переходом на оплату в рублях не все так просто. І це найгірша новина для інвесторів, які зараз вирішили закупитись акціями Магніту та Ощадбанку.

Так, шорти за цими позиціями мають сенс, і навіть дуже. Але перспективи капітальних вкладень у майбутнє виглядають не обтяжливими, а навіть небезпечними з погляду прав на володіння і розпорядження власними активами. І навряд чи російські великі акціонери в цьому сенсі сліпіші за західні та кинуться підтримувати нацекономіку з неясними перспективами для себе.

І, можливо, для Заходу навіть добре, що Москва так чіпляється за відвантаження нафти та газу. Адже це означає, що тут є двосторонній інтерес, а отже, і дотику... Але що щодо росіян? Гроші від продажу сировини дозволять утримати штани, не скотившись у гуманітарну катастрофу. Але це все. А значить, росіянам залишається лише ударна праця, животіння та вітчизняні товари спірної якості у дефіцитному режимі. У умовах курс рубля перестає бути визначальним – як і було у Радянському Союзі.

Читати статті автора, у тому числі:

Нічого нового: уряд РФ залишив свої компанії напризволяще

Газ за рублі: Кремль вимагає оплати за ЗПГ у своїй національній валюті

Московська біржа відкриває фондовий сегмент торгівлі

Goldman Sachs попереджає про глобальну корекцію в азіатському регіоні

Росія не виправдала надій ЄС щодо швидкого завершення конфлікту в Україні, тепер Німеччина готова включити зворотний хід

Українська

Українська

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Română

Română