Жовтому металу вкотре пророкують зростання, але лише в середньостроковому і довгостроковому горизонті планування. У так званому забігу на коротку дистанцію золото може програти. Подорожчання "сонячного" металу до $2100 і вище можливе тільки в тривалому періоді, вважають аналітики.

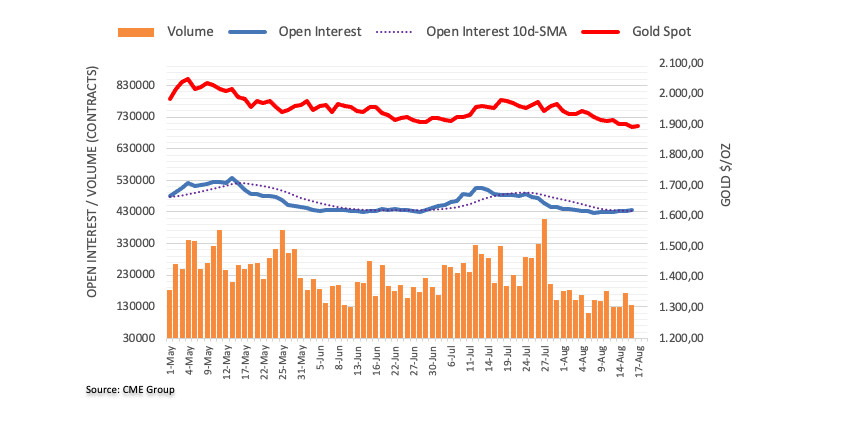

Наприкінці поточного тижня дорогоцінний метал знову зіткнувся з волатильністю. Згідно з попередніми оцінками CME Group, у середу, 16 серпня, показник відкритого інтересу за ф'ючерсами на золото продемонстрував висхідний тренд. При цьому торгові обсяги Gold відновили зниження після зростання напередодні та скоротилися на 38,1 тис. контрактів.

За попередніми прогнозами, найближчою метою "ведмедів" по золоту стане позначка $1800. Песимістичним настроям щодо Gold сприяло зниження "золотих" котирувань протягом трьох сесій поспіль. На думку аналітиків, жовтий метал вкотре кинув виклик ключовій зоні підтримки, яка розташовується поблизу $1900 за 1 унцію. Така динаміка дорогоцінного металу разом із підвищенням показника відкритого інтересу, відкриває шлях для подальшого падіння Gold. Однак при пробої позначки $1900 золото може втратити значущу підтримку і досягти мінімуму 2023 року ($1804 за 1 унцію).

У четвер, 17 серпня, "золоті" котирування зрушили з місця і подорожчали на тлі ослаблення американської валюти. Раніше "сонячний" метал спробував протестувати область низьких значень, відкотившись до $1900 за 1 унцію і нижче на тлі збільшення прибутковості скарбничих облігацій США. При цьому ціна Gold досягла березневого мінімуму в $1888 за 1 унцію. Масла у вогонь додали побоювання з приводу відсоткових ставок ФРС, які, на думку експертів, можуть залишатися високими протягом тривалого часу.

За спостереженнями фахівців, за підсумками останніх торгових сесій жовтий метал помітно просів. Цьому сприяли підвищення відсоткових ставок ФРС і збільшення прибутковості скарбничих держбондів США. На тлі очікувань ринку, що відсоткові ставки залишаться високими довше, ніж очікувалося, стрімко зросла прибутковість 10-річних скарбничих облігацій. У такій ситуації золото виявилося менш привабливим для інвесторів, ніж інші захисні активи.

Згідно з оцінками аналітиків, у ситуації, що склалася, Федрезерву доведеться підвищити ключову ставку на вересневому засіданні, щоб знизити інфляційний тиск, створюваний високими витратами. Зазначимо, що після публікації липневих даних з роздрібних продажів у США учасники ринку оцінюють імовірність чергового підвищення ставок на 0,25% як високу.

Раніше Центробанк заявив, що перед вересневим засіданням відомство проаналізує актуальні економічні дані та за їхніми підсумками ухвалить відповідне рішення. Представники регулятора вважають причинами нестримної інфляції сильне зростання зайнятості у США та високі зарплати поряд із трильйонними витратами уряду, виділеними для підтримки економіки з часів пандемії COVID-19. Наразі актуальним є саме зростання зайнятості та зарплат, яке посилює інфляцію, спонукаючи ФРС підвищувати ключову ставку. Нагадаємо, що золото чутливе до макростатистики зі США і сигналів ФРС щодо ставки, оскільки вони впливають на вартість USD. Крім цього, "яструбині" настрої регулятора традиційно підтримують американську валюту.

Надалі ринкові обставини розгорнулися на користь жовтого металу. Вранці в п'ятницю, 18 серпня, "сонячний" метал набрав обертів, скориставшись зниженням грінбека. При цьому вартість грудневого ф'ючерсу на Gold на нью-йоркській біржі Comex збільшилася на 0,32%, до $1921,25 за 1 тройську унцію. У п'ятницю золото торгувалося поблизу $1892,23, трохи відкотившись від колишнього рівня, але не залишаючи спроб зростання.

Деякі аналітики, зокрема фахівці SKCharting.com і валютні стратеги ANZ Bank, розглядають ключові сценарії для долара і золота. Перші з них акцентують увагу на кореляції вартості USD та Gold.

1 сценарій: при зміцненні індексу долара (USDX) вище 103 пунктів дорогоцінний метал впаде до $1846 за 1 унцію. Якщо USDX збереже підвищувальний імпульс вище 103, то він підніметься до наступних рівнів опору (104,10 пункту і 104,50 пункту). При цьому, якщо золото втримається нижче рівня опору $1910, то зміцнення грінбека чинитиме тиск на дорогоцінний метал і зіштовхне його нижче 200-денної SMA, тобто до $1896 за 1 унцію.

2 сценарій: при падінні USDX до 103 пунктів і нижче золото відновить зростання до $1960 за 1 унцію. За умови консолідації нижче 103 пунктів індекс долара може впасти до 102 пункту або 101,50 пункту. Якщо дорогоцінний метал утримається вище рівня $1896, то пізніше на нього очікує короткострокове відновлення до $1910 за 1 унцію. Позитивний сценарій передбачає пробій рівня $1920 і відновлення висхідного тренда Gold. Однак для подальшого зростання "сонячному" металу потрібно перевищити 50-денну EMA і досягти $1940, а потім – середню лінію Боллінджера (поблизу $1960), щоб заявити про розворот поточного тренду.

Валютні стратеги ANZ Bank, аналізуючи динаміку пари XAU/USD, приходять до аналогічних висновків. На думку аналітиків, тиск на золото чинять "яструбина" позиція ФРС поряд з ослабленням інфляції в США, що створює ризик підвищення реальних ставок. Іншим фактором тиску на дорогоцінний метал стало відновлення зміцнення долара. "Сценарій "золотої середини" або ідеального балансу в макроекономічній ситуації у США чинить короткостроковий тиск на ринок золота", – зазначають у банку.

При цьому в ANZ Bank вважають, що регулятор близький до завершення циклу підйому ставок, а посилення умов кредитування може посилити ризики для американської економіки. Це створює сприятливе тло для жовтого металу, впевнені аналітики. Раніше економісти ANZ Bank розглядали так званий сценарій "златовласки", який є досить негативним для дорогоцінного металу. За нього економіка США зберігає стійкість, внаслідок чого виключена можливість її "жорсткої посадки". "Це зменшує приплив коштів у безпечне золото", – попереджають експерти.

Другим несприятливим сценарієм для Gold від ANZ Bank є довгостроковий режим підвищення відсоткових ставок ФРС. Згідно з базовим прогнозом банку, можливий їхній додатковий підйом, хоча зараз ставки перебувають на піку. У такій ситуації золото виявиться в програші, оскільки його зростання обернено пропорційне реальним відсотковим ставкам у США. В ANZ Bank звертають увагу на ці фактори, що перешкоджають зростанню "сонячного" металу в короткостроковій перспективі. Однак у середньостроковому і довгостроковому горизонтах планування сценарій для дорогоцінного металу досить позитивний. Довгостроковим ціновим орієнтиром для Gold аналітики вважають позначку $2100 за 1 унцію, якої золото досягне до кінця першого кварталу 2024 року.

Українська

Українська

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Română

Română