বুলিশ সেন্টিমেন্ট যেমন স্টক মার্কেটকে প্রভাবিত করে, বিয়ারিশ র্যালীর সবচেয়ে গুরুত্বপূর্ণ ফ্যাক্টর – মুদ্রাস্ফীতির ক্ষেত্রেও প্রায় একই আশাবাদ বিদ্যমান। প্রযুক্তিগত বিশ্লেষণও এটি নির্দেশ করে। এটা কি সম্ভব যে মুদ্রাস্ফীতি তার সর্বোচ্চ পর্যায় ইতোমধ্যেই পেরিয়ে গেছে এবং আপনি স্বস্তি পেতে পারেন? আসুন বিষয়টি খুঁজে বের করা যাক।

মুদ্রাস্ফীতি, তার সর্বোচ্চ এবং "প্রবণতা-অনুসরণ" কৌশল - সম্পর্ক কি?

আপনি যদি দামের গতিবিধি অনুসরণ করেন, তাহলে আপনি অবশ্যই লক্ষ্য করে থাকবেন যে মুদ্রাস্ফীতির কার্ভ পরিবর্তন হচ্ছে, অন্তত আর্থিক বাজারের ক্ষেত্রে বিষয়টি সত্য। পাঁচ এবং দশ বছরের পর্যালোচনায়, বন্ড মার্কেটে ব্রেক-ইভেন লেভেল গত কয়েক সপ্তাহে পূর্বাভাসের ক্ষেত্রে তীব্র হ্রাস দেখায়। অন্য কথায়, ব্রেক-ইভেন লেভেল যা মূল্যস্ফীতির প্রত্যাশা নির্ধারণ করে তা আমাদের দেখায় যে বিশেষজ্ঞদের মুদ্রাস্ফীতির প্রত্যাশা অন্তত এই মুহূর্তের জন্য দুর্বল হয়েছে।

প্রকৃতপক্ষে, পাঁচ বছরের পূর্বাভাস, যেটির দ্বারা ফেডারেল রিজার্ভও পরিচালিত হয়, ২০২১ সালের ফেব্রুয়ারিতে যে স্তরে ফিরে এসেছে - মুদ্রাস্ফীতি আতংক তীব্র হওয়ার আগে।

আপনি যদি বন্ড চার্টগুলি দেখেন, আপনি একটি সাধারণ "হেড এন্ড শোল্ডার" চিত্র দেখতে পাবেন, যা থেকে আপনার মনে হতে পারে যে দশ বছরের স্টকের প্রবৃদ্ধি কমতে চলেছে৷

এটি সাধারণত একটি সংকেত যে বাজারগুলি মুদ্রাস্ফীতিকে একটি দ্রুতই শেষ হওয়া ঝুঁকি হিসাবে দেখে, যা ফেড মোকাবেলা করতে যথেষ্ট সক্ষম।

এমনকি যদি আমরা সন্দেহবাদীদের মতামত গ্রহণ করি যারা নিশ্চিত যে ট্রেডিংয়ে প্রযুক্তিগত বিশ্লেষণে স্বয়ংসম্পূর্ণ ভবিষ্যদ্বাণীর চরিত্র রয়েছে, এটি কেবলমাত্র আমাদের অতিরিক্ত আত্মবিশ্বাস দেয় যে এই "ভবিষ্যদ্বাণী" ভবিষ্যতে বাস্তবায়িত হওয়ার সুযোগ রয়েছে।

যদিও 'শোল্ডারস' এখন 3% ফলনের স্তরে রয়েছে, তবুও, চিত্রটি ইঙ্গিত করে যে বাজারগুলি দশ বছরের কাটতিতে দাম কমার আশা করছে৷ প্রকৃতপক্ষে, আপনি যদি আপনার ট্রেডিং কার্যক্রমে প্রযুক্তিগত বিশ্লেষণ ব্যবহার করেন তবে প্রযুক্তিগত অ্যালগরিদম আপনাকে এই উপকরণটি কিনতে চাপ দেবে।

এবং যদি আপনি মার্কিন ডলারের বিশ্লেষণে যান, আপনি আপনার চিন্তায় আরেকটু নিশ্চিত হবেন, যেহেতু ডলার, যা মূলত হাকিশ ফেডের অধীনে রেট বৃদ্ধির প্রত্যাশা দ্বারা চালিত, এবং এটিও তার শীর্ষে পৌঁছেছে বলে মনে হচ্ছে।

আপনি মুদ্রাস্ফীতির জন্য সামঞ্জস্য করা আসল হারের সূচকগুলি- অর্থাৎ জেপি মরগ্যান বা ব্লুমবার্গের তৈরিকৃত সূচকগুলির সাথে আপনার বিশ্লেষণকে শক্তিশালী করতে পারেন এবং নিশ্চিত হতে পারেন যে ডলার গত ২০ বছরের মধ্যে সবচেয়ে শক্তিশালী অবস্থানে পৌঁছেছে, যা দুই বছর আগে মহামারীর সর্বোচ্চ পর্যায়।

স্পষ্টতই, বিনিয়োগকারীদের উদ্বেগ মুদ্রাস্ফীতি থেকে অর্থনৈতিক বৃদ্ধিতে স্থানান্তরিত হয়েছে - এবং এটি নিউজ ফিডেও লক্ষণীয়। মূল্যস্ফীতি গতকালের খবরে পরিণত হয়েছে, এর ঝুঁকি বিবেচনায় নেওয়া হয়েছে।

এখানে যুক্তি হলো আমরা এখন মুদ্রাস্ফীতির চেয়ে মন্দা নিয়ে বেশি চিন্তিত। কারণ শুধুমাত্র শক্তিশালী অর্থনীতিই ডলারকে দুর্বল করে দিতে পারে এবং মুল্যের চাপ থেকে মুক্তি দিতে পারে।

বাজারে, এটি স্টক এবং বন্ডের আপেক্ষিক রিটার্নে প্রতিফলিত হয়। যখন ঝুঁকি "বন্ধ" হয়, তখন মন্দার ভয় বেড়ে যায় এবং ব্যবসায়ীরা বন্ড ক্রয় করে এবং স্টক বিক্রির প্রবণতা রাখে। বিপরীতভাবে, যখন ঝুঁকি থাকে, ব্যবসায়ীরা বন্ড বিক্রি করে এবং স্টক ক্রয় করে।

স্পষ্টতই, ইউক্রেনে প্রবেশকারী রাশিয়ান সৈন্যদের প্রাথমিক ধাক্কা (মার্চের মাঝামাঝি) পেরিয়ে যাওয়ার সাথে সাথে ট্রেডারদের আগ্রহের প্রতিফলনে বন্ডের বিরুদ্ধে স্টক বাড়তে শুরু করে।

এই আগ্রহটি রিপোর্টিং মৌসুম দ্বারা ব্যাখ্যা করা যেতে পারে, যেখানে ট্রেডাররা বড় লাভ ধরতে পছন্দ করে।

কিন্তু গত মাসে, রিপোর্টিং সিজন শেষ হওয়া এবং পক্ষগুলির স্পষ্ট প্রাধান্য ছাড়াই দুটি রাষ্ট্রের মধ্যে একটি সশস্ত্র সংঘর্ষে রূপান্তরিত হওয়ার পরে এই প্রক্রিয়াটি পরিবর্তনের মধ্য দিয়ে গেছে। এখন এটি সবই ঝুঁকি এবং ঝুঁকি বিমুখতার মধ্যে উচ্চ অস্থিরতায় পরিণত হয়েছে, কারণ মার্কিন যুক্তরাষ্ট্র অদূর ভবিষ্যতে মন্দার দিকে যাচ্ছে কিনা সে সম্পর্কে মতামত দ্রুত পরিবর্তিত হচ্ছে।

সমীকরণের উভয় দিক বিবেচনা করে, আপনি এই সিদ্ধান্তে উপনীত হবেন যে অর্থনৈতিক প্রবৃদ্ধি ইতিমধ্যে সিস্টেম দ্বারা স্তব্ধ হয়ে গেছে এবং মুদ্রাস্ফীতি ইতিমধ্যেই শেষ হয়ে গেছে। এটা কি হতে পারে? অবশ্যই না। এই দুটি পারস্পরিক একচেটিয়া কারণ। তাহলে বাজারের জন্য সত্যিই কি অপেক্ষা করছে?

চলুন ইতিহাসে ফিরে যাই।

মূল্যস্ফীতির ঐতিহাসিক সময়কাল

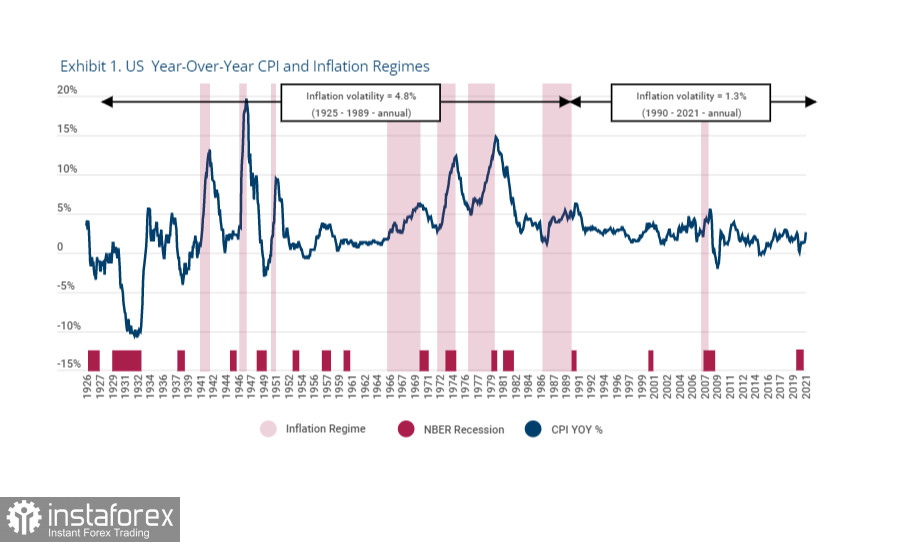

উপরের গ্রাফে, আপনি ১৯২০ সাল থেকে ছয়টি মুদ্রাস্ফীতি যুগ দেখতে পাবেন (গোলাপি রঙে হাইলাইট করা হয়েছে)। এই সময়গুলোতে মূল্য বৃদ্ধি পেয়েছিল। গ্রাফটি মন্দা-অর্থনীতির সময়কাল এবং প্রকৃতপক্ষে, স্টক মার্কেট চার্ট দেখায়।

আপনি যদি এই গ্রাফটি ভালোভাবে লক্ষ্য করেন তবে আপনি কয়েকটি সুস্পষ্ট জিনিস দেখবেন। প্রথমত, মুদ্রাস্ফীতি খুব কমই মন্দার সময়কালের সাথে মিলে যায় (যাকে স্ট্যাগফ্লেশন বলা হয়), গত শতাব্দীর সত্তরের দশক বাদে, যখন স্ট্যাগফ্লেশন আমেরিকান অর্থনীতিকে ক্ষতি করেছিল। মুদ্রাস্ফীতির সময়কাল মন্দার চেয়ে একটু বেশি স্থায়ী হয় (মন্দার পরে অর্থনীতির ধীর পুনরুদ্ধারের দ্বারা এটি ব্যাখ্যা করা হয়)। এবং সবচেয়ে গুরুত্বপূর্ণ, মুদ্রাস্ফীতি সাধারণত মন্দায় শেষ হয়। অন্য কথায়, সমস্ত মন্দা মূল্য বৃদ্ধির আগে হয় না, তবে প্রতিটি মূল্য বৃদ্ধি অনিবার্যভাবে একটি মন্দার দিকে নিয়ে যায়। এটাও বোধগম্য। সাধারণত, যখন মুদ্রাস্ফীতি বোতল থেকে মুক্তি পায়, তখন বেশ কয়েকটি পৃথক শিখর সহ তীব্রভাবে মূল্য পরিবর্তনের একটি সময় আসে, যা দামের গতিশীলতা এবং তাদের প্রতি প্রযোজকদের প্রতিক্রিয়া প্রতিফলিত করে (উদাহরণস্বরূপ, বাজেট কাটা) এবং খুচরা বিক্রেতারা (সস্তা অ্যানালগগুলিতে স্যুইচ করা, উদাহরণ স্বরূপ)।

দ্বিতীয় বিশ্বযুদ্ধের সময়, সেইসাথে ১৯৭০ সালের "গ্রেট আমেরিকান মুদ্রাস্ফীতি" এর যুগেও এটি ছিল। এই গ্রাফটি আমাদের দেখায় যে মুদ্রাস্ফীতি সবেমাত্র শীর্ষে পৌঁছে গেলেও, মূল্যের ইতিহাস সেখানে শেষ হয়নি, মন্দার আরেকটি সময় শুরু করেছে। এটা যৌক্তিক যে এই সময়কাল শেষ হওয়ার আগে আমরা পরবর্তী তরঙ্গ এবং বর্ধিত অস্থিরতা আশা করতে পারি।

আপনি যদি উন্নত দেশগুলিতে ক্রয়ের গতিশীলতা বিশ্লেষণ করেন, যা সাধারণত, মূল্য বৃদ্ধির সাথে আরও গুরুতর সমস্যা রয়েছে এবং যেখানে সামগ্রিক মুদ্রাস্ফীতি দ্বিগুণ অঙ্কে পৌঁছেছে, এটি আবার স্পষ্ট হয়ে যায় যে মুদ্রাস্ফীতি তরঙ্গের মধ্যে চলে গিয়েছে।

যেহেতু মুদ্রাস্ফীতি মূল্যকে যেমন প্রতিফলিত না করলেও সময়ের সাথে সাথে তাদের বৃদ্ধিকে প্রতিফলিত করে, যা কোনোভাবেই 'প্ল্যাটু' অবস্থায় পৌঁছাতে পারে না - এটি অবশ্যই হয় হ্রাস অথবা বৃদ্ধি পাবে।

প্রকৃতপক্ষে, এর অর্থ হ'ল আমরা যদি অর্থনীতিতে মন্দার আরও লক্ষণগুলি লক্ষ্য করি (আমরা সেগুলি ডিসেম্বর থেকে পর্যবেক্ষণ করেছি, তবে এই সময়ের মধ্যে কখনই নয় - স্পষ্টতই নেতিবাচক), তবে কিছু সময়ের জন্য আমরা পর্যবেক্ষণ করব কীভাবে মুদ্রাস্ফীতি হ্রাস পায়।

যাইহোক, তারপরে গৌণ প্রভাবগুলি কার্যকর হয়: প্রতিক্রিয়া আসে উন্নয়নশীল দেশগুলি থেকে যারা ফেডের নীতিতে তাদের নিজস্ব ব্যবস্থা নিয়ে প্রতিক্রিয়া দেখায়, মার্কিন অর্থনীতিতে এর প্রভাবের প্রভাবগুলি বিলম্বের সাথে ফিরিয়ে দেয় এবং মুদ্রাস্ফীতি আরও একটি উত্থান ঘটায়। এমনকি যদি আগামী কয়েক মাসে মূল্যস্ফীতি কমতে থাকে, যা সম্ভবত, এই মুদ্রাস্ফীতির যুগ শেষ হওয়ার আগে আরও বৃদ্ধির জন্য প্রস্তুত হওয়া বুদ্ধিমানের কাজ হবে।

আপনি এবং আমি ভাল করেই অবগত যে দীর্ঘায়িত উচ্চ মূল্যস্ফীতি স্টক মার্কেটে একটি ধ্বংসাত্মক প্রভাব ফেলে, এবং মুদ্রা বাজারের উপর একটু কম। অধিকন্তু, মুদ্রাস্ফীতির সাথে, সমস্ত বাজার একবারে সস্তা হয়ে যায় - স্টক, বন্ড এবং মুদ্রা, একে অপরের সাথে আপেক্ষিক হলেও মুদ্রাস্ফীতির অনুপস্থিতিতে, তারা একসাথে আরও বেশি ব্যয়বহুল হয়ে ওঠে, এমনকি যদি এক বিভাগ থেকে অন্য বিভাগে পৃথক সময়কালে আর্থিক প্রবাহ দেখায়। মুদ্রাস্ফীতি হল এমন একটি সময় যখন অর্থ নিজেই সস্তা হয়ে যায় (এবং এর পরে স্টক, বন্ড এবং অন্য কিছু সহ যেকোন পণ্য এবং বস্তুগত মান)।

আপনি যদি এই দৃষ্টিকোণ থেকে ঐতিহাসিক মূল্য স্তরের দিকে তাকান, দীর্ঘমেয়াদী সম্পদ এখন দুই শতাব্দীরও বেশি সময়ের যেকোনো সময়ের চেয়ে বেশি ব্যয়বহুল। পরিবর্তে, মহান মুদ্রাস্ফীতির শেষ সময়কাল ১৯৮১ সালে শেষ হয়েছিল, যখন তারা আগের মতো সস্তা হয়ে গিয়েছিল। তাই বিয়ারসদের বাজার আগামী কয়েক বছর ধরে বুলসদের দিকে তার লোমশ থাবা নাড়াচ্ছে এমন অনুমান এতটা অসম্ভব নয়।

এবং তারপর স্ট্যান্ডার্ড বিশ্লেষণ অনুসরণ করে: মুদ্রাস্ফীতির সময় বাণিজ্য করার জন্য কোন উপকরণগুলি বেশি লাভজনক?

ঐতিহ্যগতভাবে, উচ্চ মুদ্রাস্ফীতির সময়কালে, টেকসই ভোক্তা স্টক (গড় বার্ষিক ফলন -15%), ৩০ বছরের বন্ড (-8%) এবং বিনিয়োগ-গ্রেড কর্পোরেট বন্ড (-7%) নেতিবাচক কাজ করে।

এই সময়ের মধ্যে উন্নতির জন্য, মৌলিক পরিকাঠামো প্রদান করে এমন ঘোড়ার উপর বাজি ধরাই ভালো। জ্বালানি পণ্য - গ্যাস, তেল - মুদ্রাস্ফীতিমূলক শাসনব্যবস্থায় তাদের প্রায় সমস্ত মুনাফা নিয়ে আসে - প্রকৃত ফলন বাকি সময়ের -1% এর তুলনায় 41%। স্বর্ণ এবং মূল্যবান ধাতু দ্বারা পরিচালিত পণ্য বিভাগ সাধারণত মুদ্রাস্ফীতির পরিপ্রেক্ষিতে উচ্চতর প্রকৃত আয় নিয়ে আসে। অন্য কথায়, পণ্য বাজার শাসন করে। স্পষ্টতই, এটিই আমরা আজ দেখছি। কিন্তু আমরা কি সত্তরের দশকের অভিজ্ঞতার পুনরাবৃত্তি করব?

আসুন সিকিউরিটিজ এর প্রকৃত ফলন দেখে নেই। আপনি ট্রেজারি বন্ডের নেতিবাচক ফলন সম্পর্কে ভাল জানেন, কিন্তু স্টক... উদাহরণস্বরূপ, মূল্যস্ফীতির জন্য সামঞ্জস্য করা জ্বালানি কোম্পানিগুলির শেয়ারের উপর রিটার্ন ছিল... 0%। যে, তারা বন্ধ পরিশোধ - এবং এটা ভাল।

পণ্যের জন্য, প্রায় সবকিছুই মুদ্রাস্ফীতি থেকে সুরক্ষিত ছিল, তবে কিছু উপকরণ (শক্তি বাহক এবং মূল্যবান ধাতু) অন্যদের তুলনায় অনেক ভালভাবে মোকাবেলা করেছিল। পণ্যের র্যালি আপাতত এখান থেকে যে মুনাফা অর্জন করতে পারে তা সীমিত করবে, বিশেষ করে ছোট ব্যবসায়। কিন্তু মূল্যস্ফীতি বাড়তেই থাকবে বলে বাজি ধরলে এই খাতের ব্যতিক্রমী মুনাফা উপেক্ষা করা অসম্ভব।

এদিকে, মুদ্রাস্ফীতিপূর্ণ পরিবেশে উন্নতি লাভের আরও একটি প্রতিশ্রুতিশীল উপায় রয়েছে, এটি প্রবণতা অনুসরণ করা। ড্রাইসমার একটি গবেষণা নিশ্চিত করে যে যারা প্রবণতাগুলি ঘনিষ্ঠভাবে পর্যবেক্ষণ করে, উদাহরণস্বরূপ, স্টক মার্কেটে (বেগের অনুগামীরা) তারা বাকি সময়ের মতো মুদ্রাস্ফীতির পরিপ্রেক্ষিতে (8% পর্যন্ত) প্রায় একইভাবে উপার্জন করে ( 11% পর্যন্ত)।

দেখা যাচ্ছে যে মোমেন্টাম কৌশলগুলি সব ধরনের সম্পদে প্রয়োগ করা অনেক ভাল কাজ করে (গড় 25% মুদ্রাস্ফীতি ব্যবস্থায় বনাম বাকি সময়ে 16%)। অতএব,

আপনি যদি এই সময়ের মধ্যে আরও ভাল কাজ করবে এমন নতুন কৌশলগুলি খুঁজছেন, এটি সামষ্টিক অর্থনীতি বা প্রবণতা-অনুসরণকারী কৌশলগুলির জন্য সময় যা এখনই লাভ করা শুরু করা উচিত - সেই শান্ত এবং সন্তোষজনক সময়ের বিপরীতে যখন তারা এতটা কার্যকর ছিল না।

ফ্যাক্টর ইনভেস্টিং স্টক মার্কেটেও একটি ভূমিকা পালন করতে পারে, যদিও এটি কিছু স্টকের পতনে "শর্ট পজিশনে" বাজি ধরতে সাহায্য করে, সেইসাথে লং পজিশন খুলতে সাহায্য করে। বড় কোম্পানি এবং স্থিতিশীল মুনাফা এবং একটি শক্তিশালী ব্যালেন্স শীট সহ "উচ্চ মানের" স্টক, প্রত্যাশিত, মুদ্রাস্ফীতির যুগে শক্তিশালী, এবং এটি যৌক্তিক।

কিন্তু আপনি বাজারের ফেভারিটদের পক্ষে খেলুন বা তাদের আরও অসফল সহকর্মীদের বিরুদ্ধে খেলুন না কেন, আপনাকে সর্বদা ওয়ালমার্টের ইতিহাস মনে রাখতে হবে, এবং এই সত্য যে কোম্পানিগুলির তহবিল এখন কিছুটা স্ফীত হয়েছে - এমনকি খুব তরল কোম্পানিগুলি: প্রকৃত অর্থে, প্রিমিয়াম ছোট এবং বড় কোম্পানিগুলির জন্য শর্ট পজিশন খোলার জন্য স্বাভাবিক সময়ে +1% এর তুলনায় মুদ্রাস্ফীতির সময় প্রতি বছর -4% হয়ে থাকে।

এটি স্বজ্ঞাতভাবে বোঝা সহজ, কারণ বাজার সংকোচনের মুহুর্তে স্টক মার্কেটই প্রথম টেক অফ করে। ফেড নিজেই এটি খুব ভালভাবে জানে এবং এমনকি এটি ব্যবহার করে। অবশেষে, যারা এটি সামর্থ্য রাখে তাদের জন্য সংগ্রহযোগ্য জিনিসগুলিতে সর্বদা আস্থা থাকে। এটি একটি প্রশ্ন কেন সুইজারল্যান্ডের অর্থনীতি, যা সংগ্রহযোগ্য ঘড়ি উতপাদন করে, মুদ্রাস্ফীতির সময়কালে ভাল পারফর্ম করতে পারে, উদাহরণস্বরূপ, জার্মানির অর্থনীতি। ফলস্বরূপ, এই জাতীয় দেশের মুদ্রাগুলি আপনাকে অত্যধিক অস্থিরতা থেকে রক্ষা করতে পারে, একই সময়ে প্রবণতা অনুমান করা যায়। এবং নিজেই সংগ্রহ করা (উদাহরণস্বরূপ, NFT) "সংরক্ষণ এবং বিনিয়োগ" করতে সহায়তা করতে পারে। প্রকৃত ফলন মুদ্রাস্ফীতির পরিস্থিতিতে সমস্ত শ্রেণীর সংগ্রহযোগ্য সম্পদের জন্য ইতিবাচক ছিল: শিল্পকর্মের ফলন ছিল +7%, ওয়াইন - +5% এবং স্ট্যাম্প - +9%। এটিকে এনএফটি বাজারে সামঞ্জস্য করা অর্থবহ হয়, যা কঠিন পরিস্থিতিতে কম মূল্যের প্রস্তাব দিতে প্রস্তুত।

বাংলা

বাংলা

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română