Fed poprvé od roku 2018 zvýšil sazbu federálních fondů. Očekává se, že na každém ze zbývajících zasedání v letošním roce se sazba zvýší o 0,25 %. Program QE končí v březnu a očekává se rozhodnutí o zahájení snižování rozvahy Fedu (v první fázi pravděpodobně dojde k odmítnutí reinvestice odkupovaných cenných papírů). Prognózy byly změněny k horšímu: růst HDP byl pro rok 2022 snížen na 2,8 % oproti prosincovým 4,0 %, inflace by naopak měla být vyšší, a to 4,3 % oproti 2,6 %.

Trhy reagovaly růstem dolaru, což je přirozené, ale o den později dolar ztratil půdu pod nohama napříč celým spektrem devizového trhu, což na pozadí zjevně jestřábích výsledků zasedání Fedu působí trochu zvláštně. To však má své vysvětlení.

Pokud je z hlediska zvyšování sazeb vše víceméně jasné, a pokud se nestane něco super neočekávaného, tak sazby porostou tempem, se kterým trhy dávno počítaly a které má jasné důsledky, pak očekávané snižování bilance Fedu nese příliš mnoho nejistot.

Jakým tempem bude rozvaha Fedu snižována ze současných 9 bilionů, bude jasné po příštím rozšířeném zasedání 4. května. Hlavní nebezpečí, které nyní trhy zveličují, spočívá v tom, že snížení rozvahy povede ke zvýšení sazeb, a vyšší sazby obvykle vedou k poklesu akciového trhu v důsledku odlivu kapitálu.

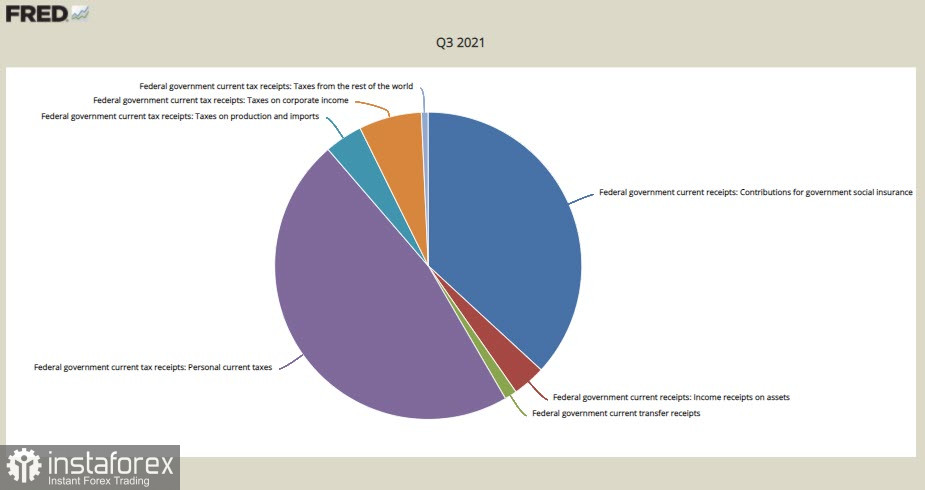

Existuje však ještě jeden, zatím skrytý, ale neméně závažný důsledek. Struktura daní vybíraných americkou vládou kriticky závisí na dvou složkách: z osobních daní (běžné osobní daně), ve 3. čtvrtletí. 2021 tvořily 47,1 % všech vybraných daní, a z příspěvků na vládní sociální pojištění činil jejich podíl 36,9 %.

Ostatní zdroje příjmů, jako jsou příjmy z vývozu nebo daně z příjmů právnických osob, tvoří v celkové struktuře příjmů mnohem menší část. Příjmy vlády tedy v rozhodující míře závisí na výdajích občanů a výdaje na jejich vlastních příjmech.

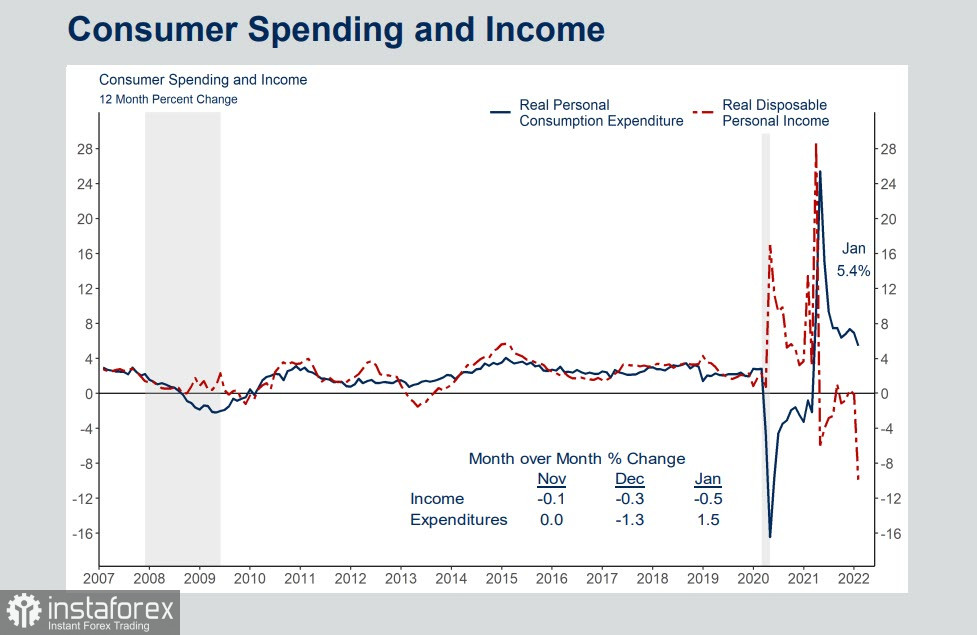

A pokud se podíváme na dynamiku příjmů a výdajů, zjistíme, že situace není jen špatná, ale velmi špatná. Pandemie koronaviru přinesla prudký pokles výdajů v důsledku zavedených lockdownů, zatímco disponibilní příjmy prudce vzrostly, protože vláda poskytla značné podpůrné prostředky. Tyto nadměrné výdaje byly formalizovány v podobě veřejného dluhu, který byl naopak z velké části vykoupen, a to i Fedem, prostřednictvím nákupu státních dluhopisů.

V současné fázi se jak výdaje, tak zejména příjmy snižují. To znamená zřejmou hrozbu nižších daňových příjmů v blízké budoucnosti.

V roce 2020 činil rozpočtový deficit USA 14,9 % HDP oproti -4,6 % o rok dříve, přičemž důvodem tak prudkého nárůstu byl jak pokles příjmů v důsledku opatření proti koronaviru, tak nárůst výdajů v důsledku podpory ekonomiky a obyvatelstva. V roce 2022 klesl deficit na 12,4 % HDP, což je rovněž extrémně vysoká hodnota, která byla kryta růstem veřejného dluhu, jenž dosáhl 30 bil.

Plány Fedu zvýšit sazbu a začít snižovat bilanci povedou ke zvýšení tlaku na americký rozpočet hned dvěma směry. Zvýšení sazby zvýší ziskovost, což znamená zvýšení nákladů na obsluhu veřejného dluhu, výrazně se zvýší platby úroků, což znamená, že objem veřejného dluhu bude dále růst, protože v krátkém období není možné zastavit pokles reálných příjmů občanů. Růst dluhu zase nutí hledat zdroje jeho financování, a jakmile Fed začne snižovat bilanci, vyvstane otázka, kdo bude v příštích letech hlavním kupujícím amerického veřejného dluhu.

Prognózy o růstu dolaru na pozadí vysokého tempa zvyšování sazeb Fedu nebudou opodstatněné. Potřeba omezit inflaci rigidními měnovými metodami opakovaně zvyšuje riziko recese a pokles rozpočtových příjmů aktivuje mechanismus negativní zpětné vazby, neboť k obsluze rostoucího dluhu bude nutné zvýšit výpůjční sazby.

Čeština

Čeština

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Українська

Українська Română

Română