Tento týden se americký dolar snaží posílit a jeho pohyb úzce souvisí s očekáváním americké centrální banky. Jaké faktory tedy ovlivňují DXY a jaká rozhodnutí Fedu by mohla ovlivnit jeho další pohyb?

Minulý týden se americkému dolaru nepodařilo růst kvůli negativním zprávám z trhu práce a nižšímu než očekávanému hospodářskému růstu.

Do pátečního večera se však rezervní měně podařilo téměř plně získat zpět svou pozici. Důvodem výprodeje v amerických dolarech byl nárůst výrobního PMI na 47,6 z 46,4.

Navzdory nepříznivým údajům z USA zůstává rozdíl mezi ekonomickým růstem USA a Evropy značný a poptávka po americké měně přetrvává. Podle mezinárodního platebního systému SWIFT vzrostl podíl amerického dolaru na mezinárodních zúčtováních na 46,5 %, zatímco podíl eura klesl na 24,4 % a dosáhl tak historického minima.

Zdá se, že i mírný pozitivní tok informací z USA může prohloubit nerovnováhu mezi eurem a dolarem.

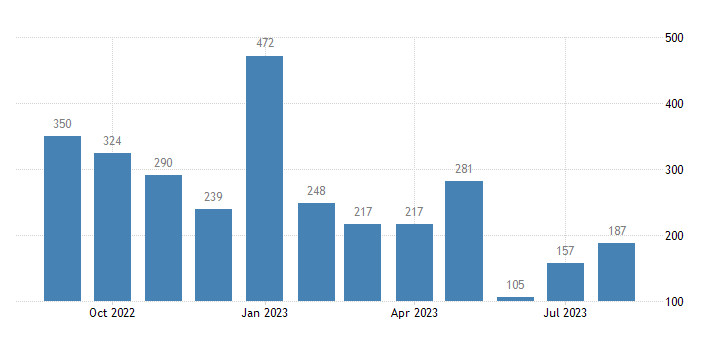

Přestože počet pracovníků mimo zemědělství v srpnu mírně překonal prognózy, revidované statistické údaje naznačovaly mnohem méně působivý růst zaměstnanosti v červenci a červnu ve srovnání s předchozími informacemi.

Nárůst mezd se také zastavil, což posílilo naděje trhu, že Federální rezervní systém tento měsíc možná upustí od zvyšování úrokových sazeb.

Pravděpodobnost zvýšení sazeb v září prudce klesla na zhruba 7 % z 20 % minulý týden, a to poté, co byly zveřejněny údaje o zaměstnanosti.

Počáteční reakce trhu byla jasná, protože americký dolar a výnosy klesaly, ale tento pokles byl dočasný.

Jakmile se emoce ustálily, výnosy dlouhodobých státních dluhopisů prudce vzrostly, což vedlo k posílení amerického dolaru.

Těžko říct, co to způsobilo, ale významnou roli určitě sehrál růst cen ropy a příznivější výsledky průzkumu ISM ve zpracovatelském sektoru.

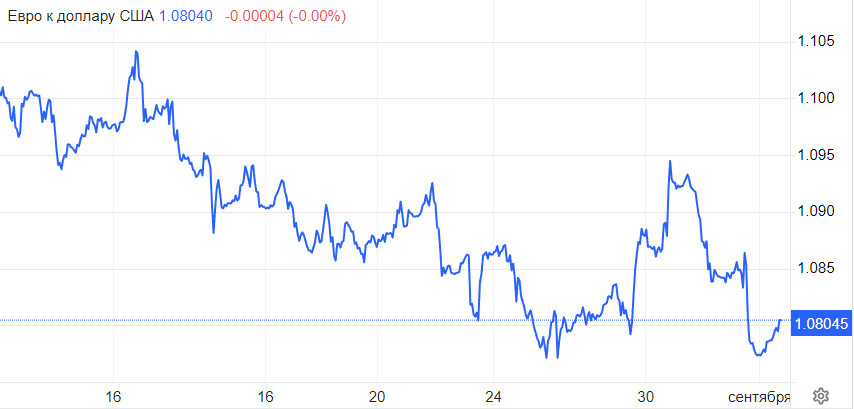

Vyhlídky dolaru se zdají být stále slibnější. Ekonomika již prokazuje větší odolnost než ekonomika eurozóny a nedávný nárůst cen energií by tento rozdíl mohl ještě umocnit a ovlivnit pár euro/dolar z hlediska hospodářského růstu a toků zahraničního obchodu.

Pár euro/dolar může v blízké budoucnosti pokračovat v medvědím scénáři, a my budeme moct očekávat další poklesy směrem k 1,0700. Mezitím může nárůst nad 1,0785 vést ke korektivnímu pohybu nahoru směrem k 1,0845.

Jedinou chybějící složkou pro plnohodnotnou rally amerického dolaru může být období averze k riziku na akciových trzích.

V Číně to mezitím vypadá, že řada cílených stimulů přináší výsledky a obnovuje důvěru investorů.

Minulý týden Peking posílil podporu lokálním domácnostem a stavebnictví tím, že poskytl daňové zvýhodnění na výdaje na děti a vzdělání a zmírnil omezení nákupu bydlení.

Navzdory současnému zdánlivě omezenému rozsahu ekonomických stimulačních opatření vzbuzuje neustálé rozšiřování těchto opatření naděje, že ekonomická aktivita Číny brzy dosáhne dna.

Tento opatrný optimismus měl minulý týden dopad i na komoditní trhy, kdy prudce vzrostly ceny průmyslových kovů a energií.

Ceny ropy dosáhly nejvyšší úrovně od listopadu, protože očekávání zvýšené poptávky posunulo rovnováhu na trhu, kde hlavní producenti již delší dobu omezovali dodávky.

Podobně vzrostly akcie v Hongkongu a měny spojené s Čínou, jako je australský dolar, vykázaly určitý růst v důsledku obchodu.

Výjimkou byl kanadský dolar, který nedokázal těžit ze své obvyklé korelace s cenami ropy a po zveřejnění dat prudce klesl. Čísla naznačovala nečekaný pokles ekonomiky ve druhém čtvrtletí a zmařila naděje na zvýšení úrokových sazeb Bank of Canada.

Analýza událostí příštího týdne

Tento týden nenabízí moc zpráv z USA a najít mezi nimi pozitiva není tak jednoduché. Očekává se, že průmyslové zakázky se sníží o 2,5 % a schodek obchodní bilance vzroste na 68 miliard USD.

Očekává se také mírný pokles indexu obchodní aktivity ISM v sektoru služeb, i když je možné, že obchodní aktivita v tomto sektoru překoná očekávání.

U týdenních údajů o dávkách v nezaměstnanosti se prognóza drží v průměrných hodnotách. I když tato data nemusí vzbuzovat velký optimismus, absenci špatných zpráv lze považovat za dobré.

Z technického hlediska je nyní situace nejistá. Index amerického dolaru se v pátek přiblížil k úrovni rezistence a zastavil se. Hodnota dolaru by bez silné podpory pozitivních zpráv mohla dosáhnout 104,70, ale pro další růst je pravděpodobně zapotřebí výrazný stimul.

Ve druhé polovině týdne vystoupí několik představitelů Fedu na výroční fintech konferenci ve Philadelphii, kde by mohli nastínit plány pro nadcházející zasedání.

Vzhledem k absenci dalších významných zpráv je to právě jejich postoj, který může posoudit pravděpodobnost budoucího zvýšení úrokových sazeb, která je v současnosti poměrně nízká.

Pokud se šance na zpřísnění zvýší, lze předpokládat, že index amerického dolaru může dále růst a dostat se do pásma 105,40–105,60. V opačném případě je možná korekce směrem dolů na 103,70.

Čeština

Čeština

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Українська

Українська Română

Română