V úterý americké akciové trhy v očekávání důležitých ekonomických zpráv během krátkého svátečního týdne klesly, což pro indexy Dow Jones a Standard & Poor's 500 představovalo třetí pokles v řadě. Investoři vyčkávají a analyzují možné změny v politice Federálního rezervního systému.

Společnost Tesla (TSLA.O) vzrostla o 2,92 % díky oznámení generálního ředitele Elona Muska, že bude testovat technologii samořízených vozidel společnosti, která bude k dispozici novým i stávajícím zákazníkům ve Spojených státech. Za aktuální týden cena akcií vzrostla o zhruba 4 %, ačkoli během roku jejich kotace klesly o více než 28 %.

Účastníci trhu se zaměřují zejména na cenový index výdajů na osobní spotřebu (PCE), hlavní nástroj Federálního rezervního systému pro hodnocení inflace. Očekává se, že nejnovější údaje o tomto ukazateli budou zveřejněny v pátek, tedy v den, kdy se na amerických burzách nebude obchodovat z důvodu oslav Velkého pátku.

Předpokládá se, že v únoru se index inflace zvýší o 0,4 % a na meziroční úrovni dosáhne 2,5 %. Jádrová inflace, která nezahrnuje volatilní položky, jako jsou potraviny a energie, by se mezitím podle prognóz odborníků měla za tento měsíc zvýšit o 0,3 % a udržet tak meziroční růst na úrovni 2,8 %.

"Pátek bude klíčový. Veškerá pozornost se soustředí na tento den a všechny události před ním budou vnímány jako vedlejší. Proto bychom do doby zveřejnění údajů neměli na trhu očekávat výrazné změny," uvedl Stephen Massocca, zástupce prezidenta společnosti Wedbush Securities. San Francisco.

"Pro trh by bylo velmi riskantní, kdyby se objevily spekulace, že sazby Fedu ještě nedosáhly svého vrcholu. Jakýkoli náznak ze strany Fedu, že by úrokové sazby mohly být dále zvyšovány, by mohl signalizovat okamžitý odklon od rizikových aktiv."

Americký hospodářský sektor roste, únorové objednávky zboží dlouhodobé spotřeby překonaly odhady a investice do zařízení ukazují na počátek oživení. Podle Conference Board zůstala spotřebitelská důvěra v březnu prakticky beze změny na úrovni 104,7 b.

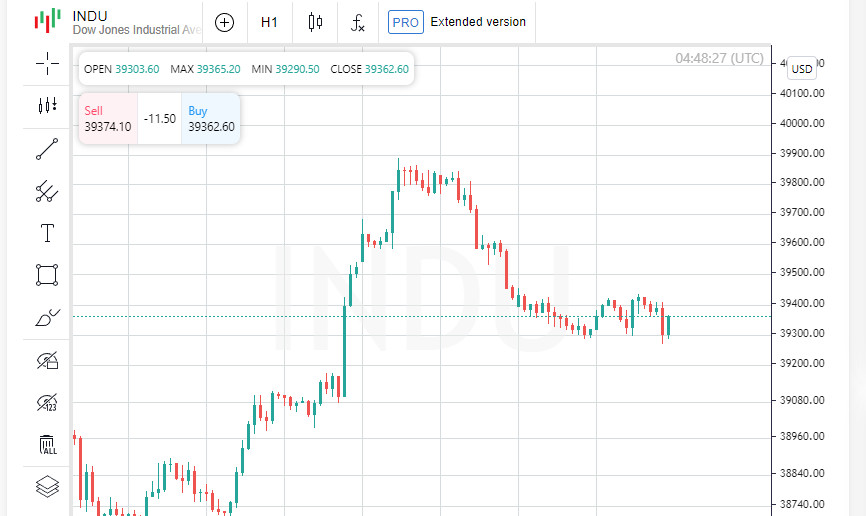

Průmyslový index Dow Jones ztratil 31,31 b., tedy 0,08 %, na 39 282,33 b. Index S&P 500 se snížil o 14,61 b. (pokles o 0,28 %) na 5 203,58 b., zatímco Nasdaq Composite klesl o 68,77 b. (pokles o 0,42 %) na 16 315,70 b.

Minulý týden dosáhly všechny tři hlavní americké indexy nových historických maxim poté, co Federální rezervní systém potvrdil své prognózy tří snížení úrokových sazeb v tomto roce.

Očekávání trhu, že Fed v červnu sníží sazby alespoň o 25 bazických bodů, nadále rostou a podle nástroje FedWatch společnosti CME nyní dosahují 70,4% pravděpodobnosti, což je výrazný nárůst oproti 59,2 % z minulého týdne.

Akcie mediální a technologické skupiny spojené s Donaldem Trumpem vzrostly o 16,1 % a uzavřely na 57,99 USD poté, co první den obchodování po reverzní fúzi se společností, která se specializuje na vydávání cenných papírů, dočasně dosáhly 79,38 USD.

Společnost McCormick (MKC.N) vyskočila o 10,52 % a stala se nejlépe rostoucí společností indexu S&P 500, když její tržby a zisk za první čtvrtletí překonaly očekávání trhu.

Silný růst zaznamenaly také akcie společnosti Seagate Technology (STX.O), které vzrostly o 7,38 % poté, co analytici Morgan Stanley zvýšili hodnocení akcií výrobce pevných disků z kategorie overweight na overweight.

Zároveň akcie United Parcel Service (UPS.N) ztratily 8,16 % po zveřejnění výhledu společnosti na rok 2026.

Na newyorské burze převažovaly klesající akcie nad rostoucími v poměru 1,24:1. Podobný trend byl zaznamenán i na Nasdaqu, kde klesající akcie převážily nad rostoucími v poměru 1,34:1.

Objem obchodů na amerických akciových trzích dosáhl 10,43 mld. akcií, což je méně než průměrný objem 12,23 mld. akcií za posledních 20 seancí. Očekává se, že obchodní aktivita zůstane po celý tento týden mírná a s blížícími se svátky mohou objemy dále klesat.

Panevropský akciový index STOXX 600 si připsal 0,24 %, zatímco index asijsko-pacifických akcií MSCI bez Japonska uzavřel o 0,25 % výše na 535,59 b.

Pozornost trhu se soustředí na japonský jen, který zůstává vůči dolaru nejslabší od roku 1990, přestože Bank of Japan minulý týden poprvé za 17 let zvýšila úrokové sazby.

Dolar vůči jenu posílil o 0,1 % a dosáhl úrovně 151,56, čímž se zvýšilo riziko intervence Japonska s cílem zabránit dalšímu oslabování jeho měny. V říjnu 2022 kurz dolaru k jenu vzrostl na 151,94, poté následoval pokles v důsledku intervence.

Japonský ministr financí Šunichi Suzuki v úterý vyjádřil připravenost zvážit možnosti stabilizace jenu, a zopakoval tak prohlášení nejvyššího představitele měnové politiky země z předchozího dne.

Americký dolar byl vůči offshoreovému čínskému jüanu, který posílil díky nečekaně vysokému nastavení obchodního rozpětí, nepatrně slabší, a to o 0,06 % na 7,248. Pokles jüanu minulý pátek po období volatility na trhu vyvolal mezi investory obavy, přičemž se objevily spekulace, že by Čína mohla uvolnit kontrolu své měny a umožnit její pokles.

Spotové zlato vzrostlo o 0,24 % na 2 176,69 USD za unci, zatímco futures na americké zlato vzrostly o 0,09 % na 2 176,80 USD za unci. V oblasti kryptoměn ztratil bitcoin 1,74 % na 69 753,73 USD, zatímco ethereum kleslo o 1,55 % na 3 572,7 USD.

Čeština

Čeština

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Українська

Українська Română

Română