El dólar continuó subiendo, gracias a las declaraciones de representantes actuales y anteriores de la Reserva Federal. Todos hablaron unánimemente sobre las posibles subidas de las tasas en Estados Unidos el próximo año.

Mientras tanto, las estadísticas publicadas para la zona del euro ayudaron al euro a mantener su posición por la mañana, pero los datos sobre el comercio minorista de EE. UU. cambiaron la situación y devolvieron la demanda al dólar.

El exlíder de la Fed de Nueva York, William Dudley, y el expresidente de la Fed de Richmond, Jeff Lucker, dijeron ayer que existe una alta probabilidad de que el banco central suba las tasas de interés el próximo junio, y lo hará regularmente hasta que alcance el 1,75%. Pero se espera que el pico momentáneo sea de alrededor del 3% al 4%, lo que podría llevar a la economía a una recesión.

Por ahora, las tasas oscilan entre 0% y 0,25%, y durante la última reunión la Reserva Federal dijo que las mantendrá así hasta que el empleo se recupere por completo. Desafortunadamente, las continuas presiones inflacionarias arrojan dudas sobre todo, especialmente sobre cuándo el banco central tomará acciones decisivas.

Tanto Dudley como Lucker han sugerido que la Fed acelere el recorte de las compras de bonos en respuesta al aumento de la inflación. Después de todo, a principios de este mes, el Comité Federal de Mercado Abierto anunció su plan para reducir las compras mensuales de bonos a un ritmo que le permitiría completar todo su programa a mediados de 2022.

Cuando se les preguntó acerca de los candidatos para el puesto de presidente de la Fed, los exmiembros de la Fed dijeron que veían poca diferencia entre Jerome Powell y Lael Brainard. El mandato de Powell finaliza en febrero del próximo año, y Biden debe decidir si lo vuelve a nombrar para un segundo mandato o si nombra a un nuevo candidato.

En términos de estímulo de la Fed, el presidente de la Fed de St. Louis, James Bullard, dijo que el comité debería acelerar su reducción para frenar el aumento en curso de la inflación estadounidense. Dijo que hay una necesidad de un enfoque más agresivo porque solo así el banco central controlará adecuadamente la inflación. Bullard también señaló que, de ser necesario, el comité podría aumentar las tasas de interés incluso antes de la finalización del programa de compra de bonos.

Estas declaraciones se convirtieron en un serio impulso alcista para el dólar, especialmente después de que salieron los datos de que el IPC subió un 6,2% interanual, el más alto desde 1990.

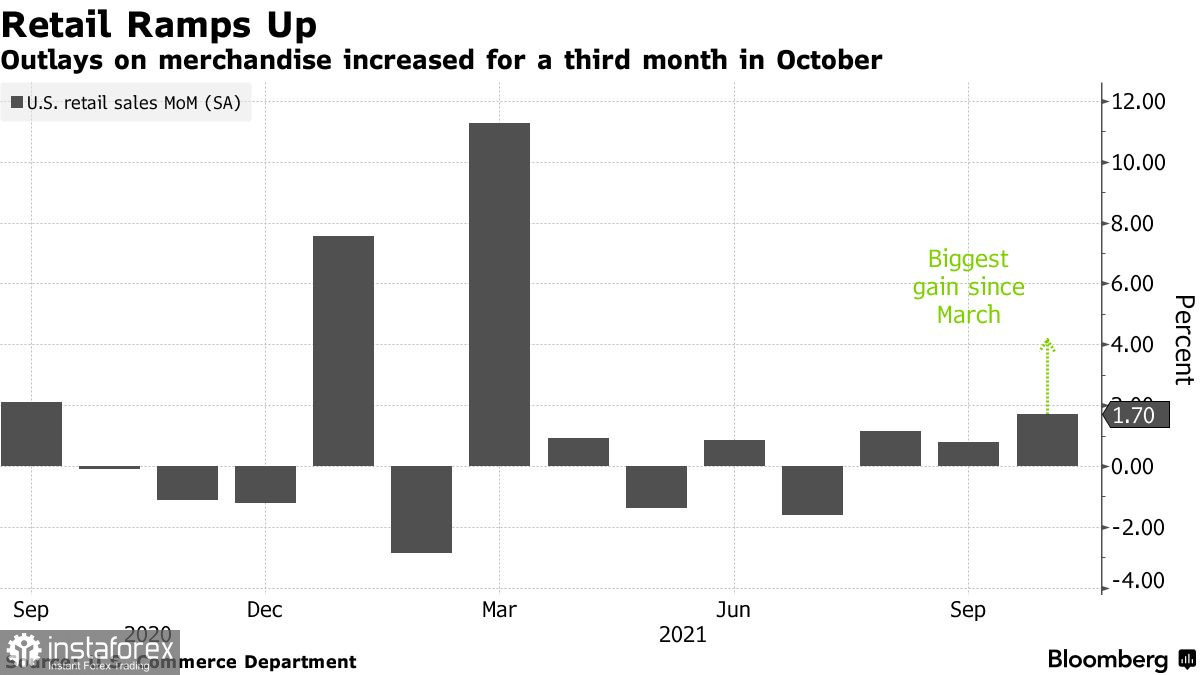

Las ventas minoristas de EE. UU. también aumentaron en octubre, continuando con el aumento observado en los últimos tres meses. Esto muestra que los hogares continúan gastando sus ahorros incluso con la inflación más alta en décadas. Según los datos, las ventas subieron un 1,7%, tras aumentar un 0,8% en septiembre. Excluyendo gasolina y automóviles, las ventas aumentaron un 1,4%.

Pero a pesar de que las ventas minoristas totales están muy por encima de los niveles previos a la pandemia, las graves presiones inflacionarias podrían ajustarse sustancialmente a finales de este año. El Departamento de Comercio de EE. UU. dijo que los precios han aumentado al ritmo más rápido en 30 años, principalmente debido al aumento de los costos laborales y los altos costos de fabricación para los clientes. Unas ganancias más significativas de lo previsto también podrían atribuirse a las compras previas a las festividades, que están ganando impulso gradualmente. Muchos estadounidenses temen la falta de regalos para Navidad y Año Nuevo debido a interrupciones en el suministro.

El informe también indicó que el gasto de los consumidores creció en el cuarto trimestre, compensando ligeramente la desaceleración observada el último trimestre debido a la escasez, interrupciones en el suministro, aumento de precios y temores de un brote de COVID-19. Los economistas esperan que el crecimiento continúe en los últimos tres meses del año en medio de la mejora de los mercados laborales y de atención médica.

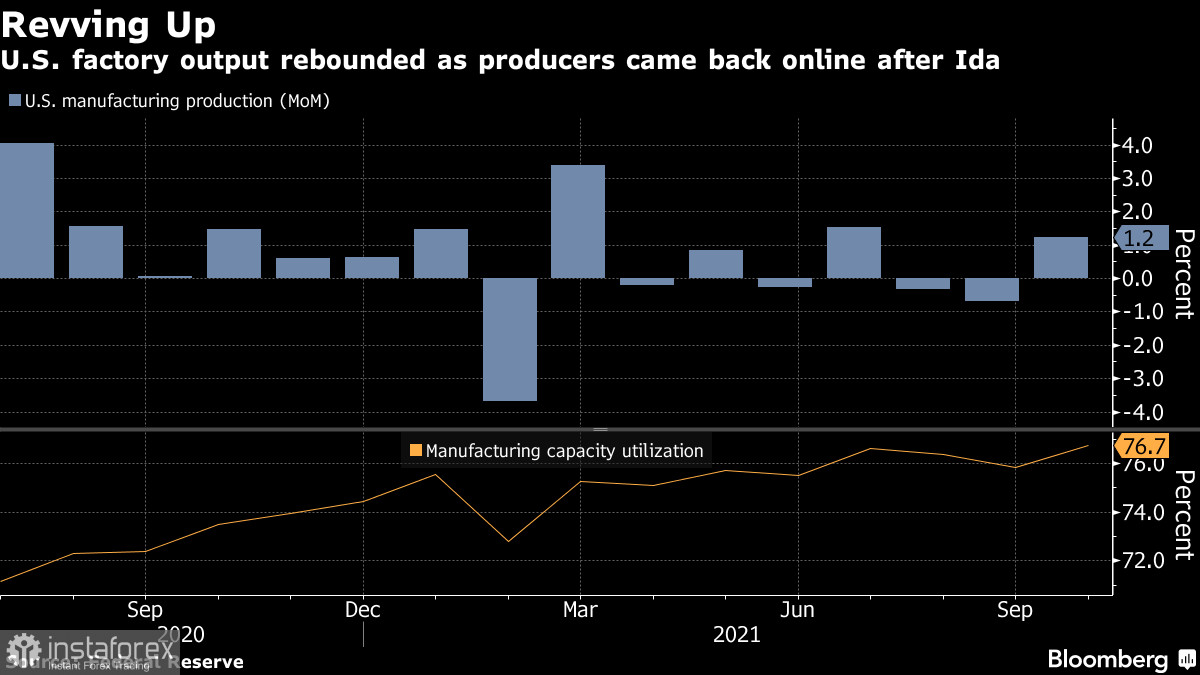

La producción industrial también mejoró porque los fabricantes ya hacían frente a la escasez de material. Los últimos datos indicaron que la producción industrial líder subió un 1,2% en octubre, tras caer un 0,7% en septiembre. La producción industrial total, que incluye minería y servicios públicos, también aumentó un 1,6%.

Fueron las nuevas inversiones en negocios y la fuerte demanda de los consumidores lo que impulsó los pedidos de los fabricantes. Sin embargo, también provocó el agotamiento de los inventarios y un aumento de negocios sin terminar. Otro impulsor fue el salto del 11% en la producción de automóviles y repuestos porque excluyéndolo, la producción aumentó solo un 0,6%.

Hablando del EUR/USD, los bajistas han llegado a 1,1280 y parece que pretenden actualizar la cifra 12. Hasta ahora no hay nada capaz de hacer subir la cotización, por lo que es probable que después de la ruptura de 1,1280, el par caiga a 1,1260, 1,1220 o incluso 1,1190. Pero si los alcistas logran llevar la cotización a 1,1330, el par subirá a 1,1360 y 1,1390.

Libra esterlina (GBP)

La libra se mantuvo en un mercado horizontal a pesar de los informes positivos sobre la tasa de desempleo y las solicitudes de desempleo. La razón principal fueron las fallidas negociaciones del Brexit, que arruinaron todos los intentos de los operadores alcistas de construir una corrección al alza. Además, el principal negociador del Brexit de la UE advirtió que cualquier medida del Reino Unido para suspender el protocolo existente en Irlanda del Norte pondrá en peligro todo el acuerdo comercial entre Bruselas y Londres.

Anteriormente, el Reino Unido amenazó repetidamente con aplicar el artículo 16, que permite a cualquiera de las partes imponer salvaguardias en caso de "dificultades económicas, sociales o ambientales". El negociador de la UE, Maros Sefcovic, dijo que tal medida cuestionará el acuerdo comercial y de cooperación UE-Reino Unido, que fue cuidadosamente redactado y firmado el 30 de diciembre de 2020. La próxima reunión de la UE y el Reino Unido está programada para el viernes, pero algunos estados miembros de la UE ya están presionando para que se revise la terminación de todo o parte del acuerdo comercial si el Reino Unido aplica el artículo 16.

Español

Español

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română