Hoy, los operadores están analizando datos débiles de EE. UU. y comentarios agresivos proporcionados por el presidente del Banco de la Reserva Federal de Minneapolis, Neel Kashkari. Como la mayoría de sus colegas, dijo que la Fed se centró principalmente en el control de la inflación. También agregó que la subestimación de la alta presión inflacionaria existente era su mayor temor. Al igual que otros funcionarios de la Fed, Kaskari está listo para soportar alguna perturbación económica si es necesario limitar la inflación.

El martes, EE. UU. publicó datos decepcionantes sobre su PMI de servicios y manufactura. Mientras tanto, las ventas de casas nuevas cayeron a mínimos de varios años. Por lo tanto, los participantes del mercado dudan de que la Fed siga apegada a un endurecimiento agresivo de la política monetaria. Los operadores aún no han tomado una posición particular. Se desconoce si la Fed elevará el índice de referencia en 75 puntos básicos o en 50 puntos básicos. Es por eso que cualquier informe, incluidos los datos macroeconómicos o algunos comentarios moderados, pueden conducir a la reversión del mercado.

Es muy poco probable que el viernes, Jerome Powell enfríe las expectativas de los inversores sobre la relajación de la política monetaria en 2023. Su discurso debería respaldar las expectativas de los operadores sobre la próxima reunión del FOMC.

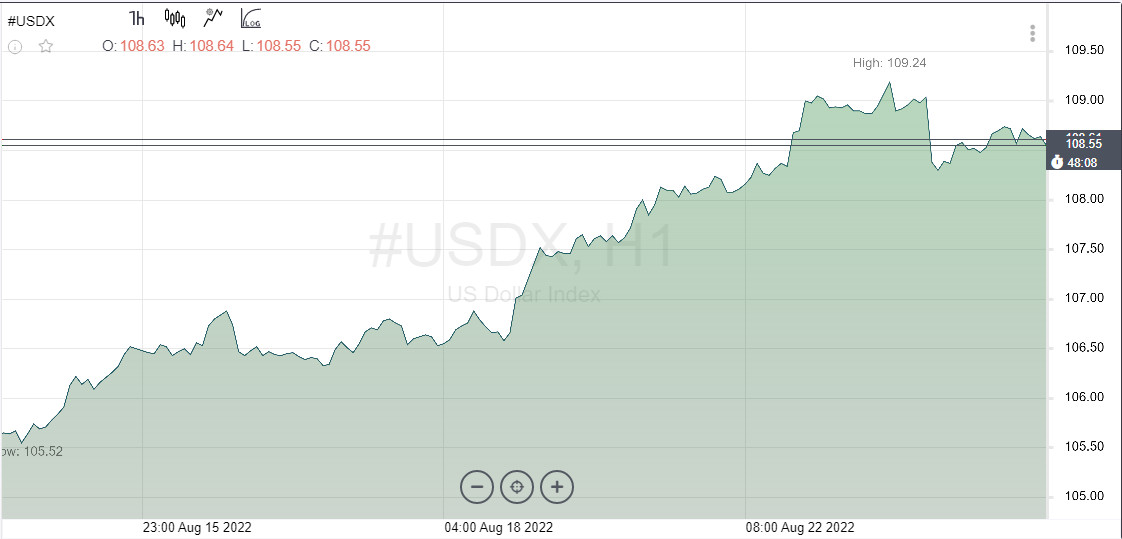

El miércoles, el índice del dólar estadounidense cayó a 108,7, pero logró mantener su impulso alcista. Anteriormente, el indicador incluso saltó por encima de su máximo de 20 años desde que los nuevos comentarios agresivos proporcionados por Neel Kashkari superaron los débiles datos económicos.

El índice del dólar estadounidense ha estado subiendo durante seis días seguidos. Puede mostrar el mejor rendimiento de una semana desde marzo de 2020. Los compradores ven el próximo objetivo en 121,0. Sin embargo, para alcanzarlo, el índice del dólar estadounidense debería romper y consolidarse por encima del máximo de 109,2 registrado el 14 de julio. Luego, el indicador difícilmente encontrará obstáculos hasta acercarse a 120,5, máximo de enero de 2002.

En el contexto, el euro parece aún más vulnerable. Está muy afectado por varios problemas y preocupaciones sobre una recesión en Europa.

Los optimistas pueden ver esperanza en el discurso de Fabio Panetta, miembro del Comité Ejecutivo del BCE. Él piensa que la recesión puede reducir la presión inflacionaria.

En particular, el BCE elevó la tasa de interés clave solo una vez, devolviéndola al nivel cero. Al mismo tiempo, la Fed está lista para continuar subiendo las tasas de interés incluso en medio de una desaceleración económica. Este hecho está haciendo extremadamente vulnerable al par euro/dólar.

Los estrategas de Nomura rebajaron sus previsiones para el euro. Suponen que el par euro/dólar se asentará varios patrones por debajo del nivel de paridad. Por el momento, esperan una caída a 0,9750.

No hace mucho tiempo, el euro rompió el nivel de paridad. Sin embargo, la falta de posiciones cortas llevó a un rebote a 1,0300. Sin embargo, la moneda difícilmente se consolidará por encima de este nivel. Es por eso que hoy, volvió a declinar.

Al comienzo de la semana, el euro estuvo bajo la presión provocada por el tema del gas. Los precios subieron justo después de que Rusia anunciara su decisión de suspender el suministro de gas durante tres días debido a trabajos de mantenimiento. Curiosamente, en este momento, los países europeos están comprando gas activamente en un intento por llenar sus instalaciones de almacenamiento antes del invierno.

La mayoría de los economistas suponen que la eurozona está entrando en recesión debido a un fuerte aumento en los precios de la energía. Aunque los precios de la energía se dispararon un 50% en agosto, el euro se ha estado negociando dentro de un rango. Desde que el euro alcanzó la paridad, el volumen de posiciones cortas se desplomó.

Mientras tanto, los gobiernos europeos han comenzado a compartir los costos de electricidad con los consumidores. Las empresas tendrán que reducir gradualmente la producción, mientras que las líneas de suministro están sufriendo debido a la falta de oportunidades de transporte en el río Rin, que se ha secado este año. A corto plazo, es probable que el dólar estadounidense se encuentre entre los de mejor desempeño. Sin embargo, a largo plazo, puede enfrentar algunos problemas. Los analistas de JP Morgan se muestran escépticos sobre una nueva subida del dólar. El comportamiento del dólar estadounidense depende significativamente de la decisión de la Fed. Se espera que el regulador disminuya el ritmo de la subida de tipos de interés clave.

En los últimos trimestres, el regulador ha llevado a cabo una política sorprendentemente agresiva. Como resultado, el dólar estadounidense también ha estado fuerte. Sin embargo, esto no podía durar para siempre.

JP Morgan reportó señales de un pico de inflación. Septiembre podría convertirse en el último mes en que la Fed suba la tasa de referencia en 75 puntos básicos. Entonces, es probable que el regulador disminuya el ritmo de ajuste. En particular, EE. UU. publicará otro informe de inflación antes de la reunión de septiembre.

Español

Español

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română