El Informe de Bienes Duraderos reveló una disminución significativa en los nuevos pedidos de bienes duraderos fabricados, que cayeron un 5,4% en octubre, con una caída del 6,7% excluyendo el sector de defensa. Esto indica tanto una desaceleración en la demanda como en la actividad industrial general.

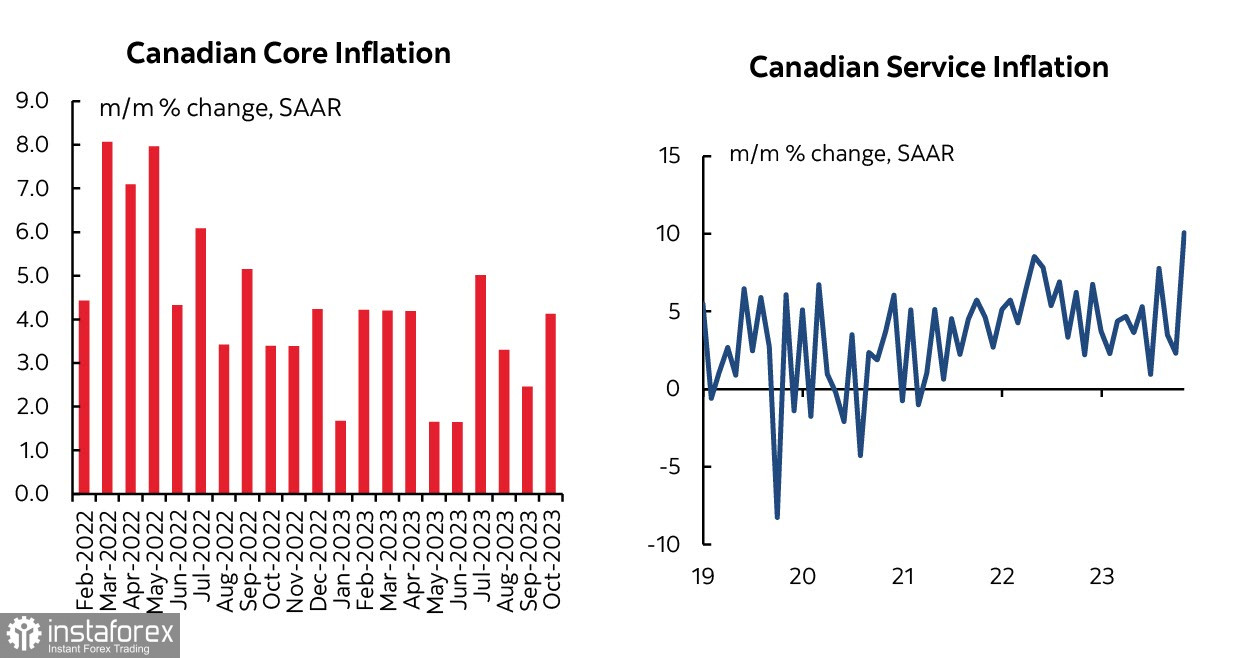

La única cosa que crece de manera consistente es la inflación de servicios, según lo señalado por representantes de varios bancos centrales en sus declaraciones. En particular, la presidenta del Banco Central Europeo, Christine Lagarde, no solo destacó el rápido crecimiento de los salarios y los precios de los servicios, sino que también expresó la opinión de que la inflación general se acelerará nuevamente en un futuro cercano. El gobernador del Banco de Inglaterra, Andrew Bailey, al hablar en el Parlamento, declaró que los riesgos inflacionarios siguen al alza. En Canadá, el informe de inflación mostró un fuerte aumento en los precios de los servicios en octubre, y es probable que el gobernador del Banco de Canadá, Tiff Macklem, aborde este tema en su discurso.

El jueves, los bancos en Estados Unidos estarán cerrados por el Día de Acción de Gracias, por lo que se espera que la volatilidad sea baja.

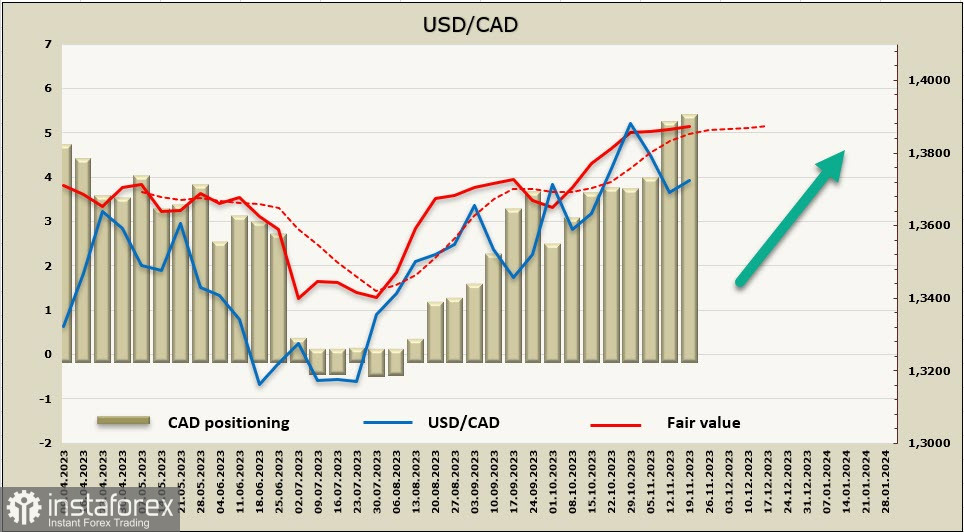

USD/CAD:

La inflación al consumidor creció un 3,1 % en términos interanuales (a/a) en octubre, en comparación con un aumento del 3,8% en septiembre, lo que, a primera vista, parece una señal positiva para el Banco de Canadá. Sin embargo, no es tan simple.

La desaceleración de la inflación se debe en gran parte a una disminución en los precios de la gasolina (-7,8 %), impulsada no tanto por la gasolina más barata, sino por efectos base: hace un año, los precios de la gasolina aumentaron bruscamente un 9,2 % después de que la OPEP+ anunciara recortes en la producción. Sin este factor, la inflación en octubre habría sido del 3,6 %, no muy diferente de septiembre.

También es digno de mención que, junto con la disminución de los precios de los bienes, los precios de los servicios están aumentando a un ritmo acelerado (+4,6 % en octubre en comparación con +3,9 % en septiembre). El crecimiento mensual fue del +10,1 %, el más alto desde julio de 2018. El aumento en los precios de los servicios se explica por el rápido aumento en los salarios promedio en medio de una disminución de la productividad laboral. La inflación básica en octubre es más alta que hace un año.

El Banco de Canadá aún enfrenta problemas persistentes, ya que la economía claramente se está desacelerando de forma rápida y los objetivos de inflación aún están lejos. La tasa en octubre se mantuvo sin cambios en 5 %, con la próxima reunión el 6 de diciembre. Dadas las recientes modificaciones, la probabilidad de otro aumento de un cuarto de punto ha aumentado. En este caso, el dólar canadiense podría quedarse en sus niveles actuales o fortalecerse frente al dólar estadounidense, pero a largo plazo es poco probable que se beneficie de previsiones que se desplazan en una dirección moderada, ya que la economía canadiense se está desacelerando notablemente más rápido que la estadounidense.

La posición corta neta en CAD aumentó en 222 millones a -5,142 millones durante la semana informada, con una posición claramente bajista. El precio está por encima del promedio a largo plazo, el impulso es débil, pero es ascendente.

El USD/CAD se está consolidando y lo más probable es que rompa el rango. La resistencia más cercana está en 1,3780/3800, luego 1,3840/50, con el objetivo principal en 1,3897, cuya ruptura podría acelerar el movimiento. El soporte está proporcionado por la línea de tendencia en 1,3680/90, y los operadores podrían considerar posiciones largas si el precio baja a esta área.

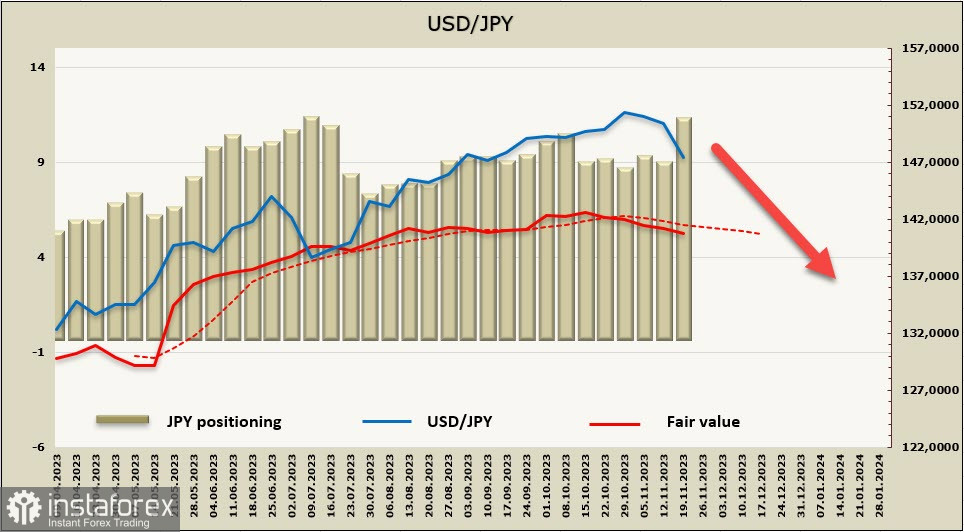

USD/JPY:

Las primeras estimaciones preliminares del PIB de Japón para julio-septiembre, publicadas la semana pasada, mostraron una contracción inesperadamente fuerte: el PIB real cayó un 0,5 % trimestral (2,1% a/a), marcando la primera caída en tres trimestres. Algunos funcionarios gubernamentales comentaron sobre las cifras, señalando que la demanda interna, tanto en términos de inversiones empresariales como de gasto del consumidor, está disminuyendo o incluso está "en caída libre".

La disminución de la demanda genera pesimismo respecto a las expectativas de que el Banco de Japón comenzará a abandonar su política de tasas de interés negativas. Si este pesimismo se consolida, es probable que el yen vuelva a caer.

Los analistas del Banco Mizuho no comparten esta posición, y sus argumentos son los siguientes. En primer lugar, el gobierno reducirá los impuestos sobre la renta en general y llevará a cabo entregas de efectivo como parte de su nuevo paquete de estímulo. En segundo lugar, se espera que las negociaciones salariales lleven a un aumento de los salarios. Ambos factores respaldarán de una manera u otra tanto la demanda como la inflación interna. Por lo tanto, el BOJ bien podría comenzar a ajustar su política crediticia y monetaria sin temor a consecuencias a largo plazo. Si el mercado tiene confianza en que el BOJ se adherirá a su estrategia elegida, percibirá la desaceleración de la demanda como un fenómeno temporal. Así, el yen podría continuar fortaleciéndose en medio de la reducción de las diferencias de rendimiento negativas.

La posición corta neta en JPY aumentó bruscamente en 2.18 mil millones a -10.827 mil millones. Sin embargo, el precio aún está por debajo del promedio a largo plazo y apunta hacia abajo.

Hace una semana, observamos una creciente probabilidad de un retroceso bajista, y esta tendencia se confirma. El objetivo previamente indicado de 146,10/40 sigue siendo relevante. En las condiciones actuales, es improbable que el par suba hacia el pico local de 151,96.

Español

Español

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română