Das Jahr 2026 begann ohne jegliche Aufwärmung. Kaum war der Champagner in die Gläser zum Neujahr eingeschenkt, erschütterten geopolitische Schocks die Märkte durch die Entführung des venezolanischen Präsidenten durch US-Spezialkräfte und eine offene Forderung, "Grönland abzutreten". Darüber hinaus tauchten Nachrichten auf, dass der Vorsitzende der Fed, Jerome Powell, von der US-Staatsanwaltschaft untersucht wird.

Obwohl die Untersuchung eine recht alltägliche Angelegenheit im Zusammenhang mit der Renovierung des Hauptsitzes der Federal Reserve in Washington betrifft, besteht kaum Zweifel, dass der wahre Grund für den Druck auf Powell in der Absicht der Trump-Administration liegt, die Federal Reserve dazu zu bringen, die Zinssätze zu senken. Jerome Powell ist bekannt für seine vorsichtige Haltung gegenüber Zinssätzen, was Trump offenbar nicht gefällt.

Solche Nachrichten sind bärisch für den US-Dollar und bullisch für Gold, das erneut bequem sein Allzeithoch erneuerte. Es ist unklar, ob der US-Dollar sich stärken kann, da der am Freitag veröffentlichte Arbeitsmarktbericht zeigte, dass die Beschäftigungsprobleme in den USA möglicherweise weitaus tiefer liegen, als derzeit angenommen.

Die Beschäftigung außerhalb der Landwirtschaft stieg um 50.000, leicht unter den Prognosen, während die Zahlen für die beiden vorangegangenen Monate um 76.000 nach unten korrigiert wurden. Insgesamt gingen im vierten Quartal 67.000 Arbeitsplätze verloren. Seit April ist die Beschäftigung außerhalb der Landwirtschaft und des Gesundheitswesens um etwa 354.000 gesunken. Angesichts solcher Daten ist es schwer, ernsthaft zu behaupten, dass die US-Wirtschaft mit Zuversicht wächst.

Was jedoch klar ist, ist, dass Trump möglicherweise mehr Recht hat als Unrecht: Die aktuelle Arbeitsmarktsituation erscheint noch bedeutender als die nach wie vor hohe Inflation und stellt einen starken Anreiz dar, die Zinsen schneller zu senken – möglicherweise schon im Januar. Die Märkte rechnen derzeit mit zwei Zinssenkungen dieses Jahr, im Juni und September, während die Erwartungen für Januar eine 95%-ige Wahrscheinlichkeit implizieren, dass die Zinsen unverändert bleiben. Diese Zuversicht hat dem Dollar geholfen, seinen Kurs zu halten – aber was, wenn der Markt schließlich die Beschäftigungssituation berücksichtigt?

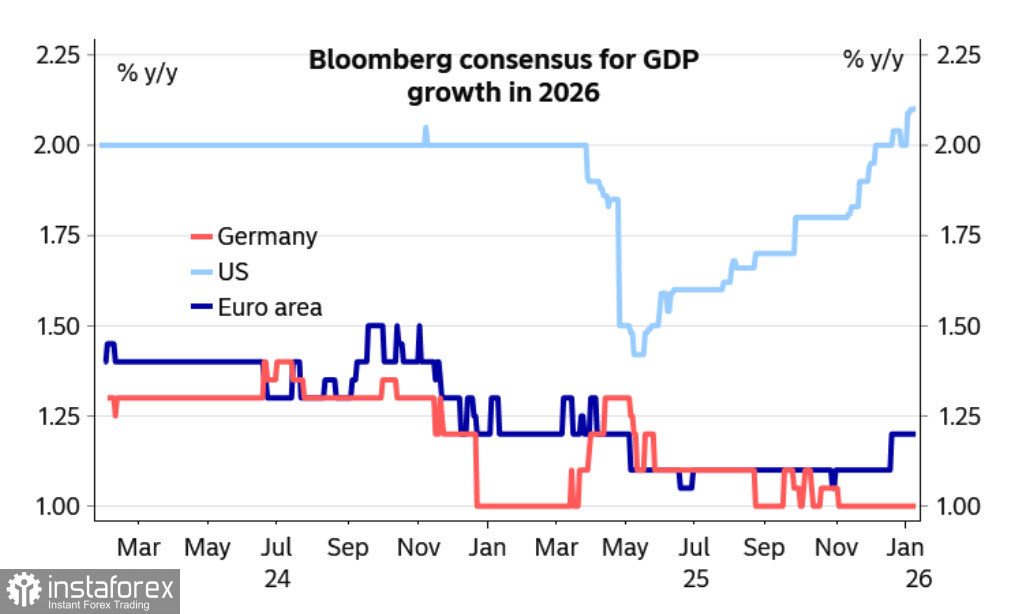

Derzeit operieren die Märkte unter der Annahme, dass das US-BIP dieses Jahr um etwa 2% wachsen wird, die Zinsen zweimal gesenkt werden und die Renditen zehnjähriger Staatsanleihen nahe dem aktuellen Niveau bleiben. Ein solches Szenario impliziert Stabilität. Wie wir jedoch sehen können, nimmt der Druck auf die Federal Reserve zu, während der Arbeitsmarkt die Wachstumsaussichten des BIP in Frage stellt. Der CFTC-Bericht zeigte, dass Investoren weiterhin pessimistisch gegenüber dem Dollar sind: Im Laufe der Woche stieg die aggregierte Short-Position in Dollar gegenüber den wichtigsten globalen Währungen um 1,3 Milliarden Dollar auf -11,9 Milliarden Dollar. Dieses Ungleichgewicht wird fast ausschließlich von einer Währung getrieben – dem Euro –, wo die Long-Position 23,8 Milliarden Dollar erreichte. Gegenüber anderen Währungen, mit Ausnahme des Yen und des mexikanischen Peso, erscheint der Dollar leicht stärker, aber dieser Vorteil ist minimal.

Mit anderen Worten, die Schlüsselfaktoren, die den Wechselkurs des Dollars beeinflussen könnten, erscheinen derzeit eher negativ als positiv. Die Inflation ist bisher außerhalb des Fokus geblieben, da in den letzten Monaten trotz Befürchtungen, dass neue Zölle die Preise in die Höhe treiben würden, kein Preiswachstum zu verzeichnen war. Diese Bedenken basierten auf Berechnungen, die nahelegten, dass höhere Zölle unvermeidlich an die Verbraucher weitergegeben würden, da große Unternehmen Zölle nur teilweise durch geringere Gewinne und einige Optimierungen kompensieren können, wodurch die Hauptlast auf die Verbraucher fällt.

Am Dienstag wird der Verbraucherpreisindex für Dezember veröffentlicht, gefolgt von den Erzeugerpreisen und den Einzelhandelsumsätzen für November am Mittwoch. Wenn die Inflation Anzeichen einer Verlangsamung zeigt, wird der Druck auf die Fed wahrscheinlich zunehmen, was die Märkte dazu veranlassen könnte, die Zinsprognosen zu überdenken und somit den Druck auf den US-Dollar zu erhöhen. Wenn die Inflation über den Erwartungen liegt, könnte die Marktreaktion noch unberechenbarer sein, würde aber höchstwahrscheinlich zu einem stärkeren Dollar gegenüber Rohstoffwährungen, seiner Schwäche gegenüber dem Yen und einem weiteren Rekordhoch beim Gold führen.

Deutsch

Deutsch

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română